Uma seleção:

07 fevereiro 2023

06 fevereiro 2023

Pesquisa de satisfação do CFC tem um erro de cálculo

De uma página do Conselho Federal de Contabilidade:

A meta de 2022 para o grau de satisfação dos profissionais de contabilidade era de 70%, porém o resultado obtido foi de 76,99%, ou seja, 109,99% de desempenho.

Já no índice de avaliação da profissão contábil perante a sociedade, com meta também de 70% para o período, o resultado alcançado foi de 87,50% e, assim, o desempenho ficou com a marca de 125,00%.

Esclarecendo:

O CFC fez uma pesquisa de opinião entre os profissionais. A resposta variava entre 1 e 5. Neste ponto vamos tentar extrapolar que o resultado da escala Likert foi transformado em uma escala decimal, de 0 a 10. O Conselho definiu que 7 seria a nota de aprovação. Acho que isto é bem razoável, embora a pesquisa pudesse usar logo a escala de 0 a 10. Ou o resultado trazer o valor obtido entre 1 e 5.

Agora, se a nota obtida foi 76,99% e a meta era 70%, afirmar que o desempenho foi de 109,99% é ...

[Complete como achar melhor] [O print da tela está abaixo, para quem não acredita no que leu...]

Na verdade, a variação seria de 9,99% acima da meta ou [76,99/70 - 1] x 100.

Obviamente dizer que o valor ficou 109,99% da meta é melhor que 9,99%. Mas isto me faz lembrar de um livro publicado nos anos 50, sobre estatística. (Sabem qual?)

Para finalizar: seria interessante que divulgasse não somente a percentagem, mas as estatísticas descritivas (tendência central, dispersão, assimetria e curtose).

Perdas do grupo indiano Adani

A mudança no valor de mercado do Grupo Adani, um conglomerado indiano com ativos em energia, cimento e infraestrutura, nos últimos dias mostra o efeito do relatório publicado pela empresa Hindenburg na semana passada.

O relatório fala em manipulação das ações, endividamento excessivo e problemas contábeis. Em alguns dias, o grupo perdeu 100 bilhões de valor de mercado. Ou quase 60% do seu valor. A empresa opera alguns dos maiores portos da Índia, uma grande quantidade de linhas de transmissão de energia, armazéns e um quinto do cimento do país.

Braiscompany e a pirâmide financeira

Felipe Pontes divulga o caso da Braiscompany, uma empresa que oferece um investimento em Bitcoin para alguém e depois o investidor cede o ativo em aluguel. Típica pirâmide financeira. O texto completo está aqui. Eis um trecho revelador:

Ano a ano, de 2019 até 2022, eles tiveram respectivamente os seguintes retornos anuais: 88,50%, 83,19%, 87,44% e 83,28%. Isso quer dizer que quem “investiu” R$ 1 milhão em 2019, teria acumulado até dezembro de 2022 cerca de R$ 12 milhões. DOZE MILHÕES!

Como é que eles conseguiram esses retornos, mesmo com o inverno das criptomoedas e mesmo assim não estão conseguindo devolver o dinheiro aos seus “investidores”? Como é que eles estão devendo quase R$ 150.000,00 em alugueis no DF, segundo veículo da Paraíba?

Uma estratégia da empresa é aproximar de "famosos":

Eles tentam mostrar que são amigos de pessoas famosas, como Romário (também político), Neymar, Falcão (o Rei do Futsal), Ronaldinho Gaúcho, Cafu, além de matérias em revistas famosas, para, mais uma vez, validar toda a sua relevância e inteligência para negócios como “um gênio obstinado”.

Qualidade dos Modelos de avaliação

The key purpose of corporate finance is to provide methods to compute the value of projects. The baseline textbook recommendation is to use the Present Value (PV) formula of expected cash flows, with a discount rate based on the CAPM. In this paper, we ask what is, empirically, the best discounting method. To do this, we study listed firms, whose actual prices and expected cash flows can be observed. We compare different discounting approaches on their ability to predict actual market prices. We find that discounting based on expected returns (such as variants on the CAPM or multi-factor model), performs very poorly. Discounting with an Implied Cost of Capital (ICC), imputed from comparable firms, obtains much better results. In terms of pricing methods, significant, but small, improvements can be obtained by allowing, in a simple and actionable way, for a more flexible term structure of expected returns. We benchmark all of our results with flexible, purely statistical models of prices based on Random Forest algorithms. These models do barely better than NPV-based methods. Finally, we show that under standard assumptions about the production function, the value loss from using the CAPM can be sizable, of the order of 10%.

Exxon previu o aquecimento global

A empresa Exxon sempre esteve no centro da polêmica sobre aquecimento global. A companhia de petróleo dos Estados Unidos negou, de maneira insistente, os efeitos do clima no futuro. Uma empresa de petróleo tem interesse neste assunto, já que a emissão de carbono é, de maneira geral, considerada uma das causas do aquecimento global, sendo que as empresas de petróleo responsáveis por uma grande parcela do problema.

Assim, admitir o problema do aquecimento global corresponde, para as petrolíferas, reconhecer parte de sua responsabilidade na questão, o que pode induzir a eventuais passivos futuros. Afinal, governo e sociedade podem querer responsabilizar alguém pelo problema do clima e as empresas de petróleo, com grande volume de riqueza e uma associação com o problema, são as candidatas naturais para ações judiciais.

Entre as empresas do setor, a Exxon, pelo porte e pela posição firme na defesa de que não há um problema com o clima global, é o grande destaque. Uma pesquisa publicada este ano na revista Science expôs um aspecto importante da questão. Segundo os autores do estudo, os cientistas da Exxon previram o aquecimento global com precisão no período de 1977 a 2003. Isto, de certa forma, contradiz o discurso da administração, que negava o problema.

Para chegar a esta conclusão, os pesquisadores coletaram os relatórios realizados pelos cientistas da empresa e constantes dos documentos internos. Isto permitiu chegar a previsões, que quando confrontadas com a realidade, mostraram muito próximas da realidade.

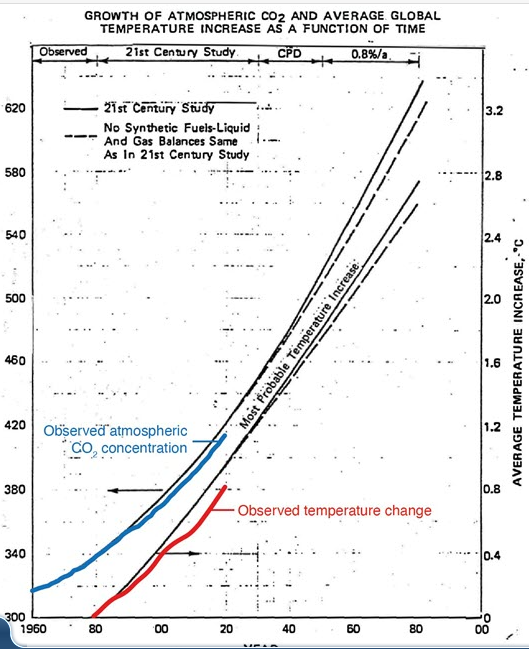

Veja o gráfico abaixo:

O gráfico mostra a evolução de dados desde 1960 e vai até o ano de 2080. Este gráfico foi realizado no início dos anos 80. O incremento da temperatura está na parte de baixo do gráfico, onde a previsão é a linha escura e o valor observado a linha vermelha. Na verdade, neste gráfico, a previsão do estudo interno era de um aumento na temperatura acima do valor que foi observado; ou seja, a previsão interna era mais pessimista do que ocorreu, muito embora a diferença não seja tão substancial para uma estimativa de longo prazo.Mesmo com estes estudos, a Exxon negava, em público, as conclusões dos estudos. Ou mesmo denegria os modelos climáticos que faziam previsões de mudanças no futuro.

O estudo é importante pois traz evidências que a empresa previu com precisão o aquecimento global, muito embora adotasse outra postura para o público externo. Para a contabilidade também pode servir de estudo para confrontar o discurso das informações constantes dos relatórios - e das estimativas de mensuração dos valores dos ativos e passivos - com o conhecimento da área técnica.

Além disto, a divulgação da pesquisa pode servir de munição para àqueles que desejam uma alteração no pensamento das empresas poluidoras mundiais.

Supran, G., Rahmstorf, S. & Oreskes, N. (2023). Avaliando as projeções de aquecimento global da ExxonMobil. Science. 379(6628).