As autoridades de Nova York anunciaram nesta segunda-feira (30) que chegaram a um acordo com o Deutsche Bank para que pague uma multa de US$ 425 milhões por manobras de lavagem de dinheiro utilizando filiais em Moscou (Rússia) e Londres (Inglaterra).

O esquema era "simples e eficaz", disse o Departamento de Serviços Financeiros do Estado de Nova York, através de um comunicado, explicando o acordo alcançado com o banco alemão para transações realizadas entre 2011 e início de 2015.

As operações, descritas no documento do acordo de 29 páginas, consistiam basicamente em que um cliente do Deutsche Bank em Moscou dava uma ordem para comprar ações de empresas russas pagando sempre em rublos (moeda russa).

A partir da filial londrina do Deutsche, vinha uma ordem de venda dos mesmos valores, pela mesma quantidade e com o preço igual, e as receitas por essa venda, em dólares, terminavam em empresas localizadas em paraísos finais.

As operações eram registradas na filial americana do Deutsche Bank e envolviam empresas ligadas entre si ou com proprietários, agentes ou gerentes diretamente relacionados.

"Através deste esquema, os parceiros foram capazes de transformar ocultamente rublos em dólares usando o Deutsche Bank", diz o texto do acordo, indicando que permitiu tirar da Rússia, o equivalente em torno de US$ 10 bilhões.

As investigações das autoridades nova-iorquinas concluíram que o Deutsche Bank perdeu "várias oportunidades para detectar, investigar e parar" estas operações devido as "extensas decisões judiciais" no cumprimento de suas obrigações.

O acordo também obriga o banco alemão a contar com um supervisor independente para evitar que voltem a se realizadas estas manobras, e, além disso, a entidade financeira se compromete a adotar medidas para reforçar a vigilância.

Fonte: Aqui

31 janeiro 2017

O emaranhado das Contas Públicas

Ribamar Oliveira faz uma análise sobre os dados divulgados pelo Tesouro. Segundo ele, pelo fato de em 2015 o governo ter sido obrigado a pagar um passivo de 55.6 bilhões ao BNDES, BB, CEF e FGTS, este valor deveria ser retirado da comparação, pois são despesas de anos anteriores. Com esta exclusão, a despesa da União em 2015 reduz de 1,158 trilhão para 1,102 trilhão. Fazendo a mesma operação para 2016 – ou seja, retirando as despesas de exercícios anteriores – o total passaria de 1,242 trilhão para 1,230 trilhão.

Assim, quando se compara 2016 com 2015 tem-se um aumento nominal da despesa de 11,6% ou 1,230/1,102. Ribamar Oliveira destaca também que as despesas previdenciárias cresceram em 7,2% e que o crescimento da despesa com abono salarial e seguro-desemprego, que cresceram 8,8% em termos reais, decorreu da postergação no pagamento.

Três reparos na análise de Oliveira. O primeiro não é tão expressivo, mas precisa ser feito em nome da precisão metodológica; se ele retirou algumas despesas de 2015 por não serem deste exercício, as despesas de 2016, que não corresponde a este período, deveria ser pelo menos parcialmente computada em 2015, aumento o valor da despesa deste ano. Em termos mais objetivos, o ajuste que ele fez para 2016, reduzindo a despesa total para 1,230 trilhão ou menos 10 bilhões, deveria estar somada, pelo menos parcialmente, em 2015; com isto a despesa de 2015 aumentaria para 1,112 trilhão.

O segundo reparo diz respeito a questão dos dividendos. Em exercícios anteriores, a União pressionou as estatais para aumentar o pagamento de dividendos como forma de encobrir os problemas do Tesouro. Os dados mostram que entre 2009 a 2015 foram pagos 145 bilhões em dividendos pelo BNDES, Caixa, Correios, Eletrobrás, IRB, Petrobrás e demais empresas estatais. Isto corresponde a uma média annual de 20,7 bilhões de reais. Em 2015 o pagamento de dividendos foi de 12,1 bilhões e em 2016 caiu mais ainda: 2,847 bilhões. Há aqui uma questão sobre a necessidade de exclusão destes pagamentos ou não.

O terceiro reparo é mais genérico. Provavelmente nunca iremos saber efetivamente qual foi o resultado do Tesouro, já que o mesmo não é criterioso na sua mensuração. Diversas despesas deste exercício, que terão influência sobre a saída de caixa de exercícios seguintes, não são consideradas. É o que chamamos de regime de competência. Se as partidas dobradas foram adotadas na contabilidade pública há cem anos somente, imagine a utilização do regime de competência. A contabilidade pública não é capaz de mensurar, adequadamente, o resultado do governo. Um aumento no passivo atuarial em razão das mudanças na composição da força de trabalho seria reconhecido em qualquer empresa que tenha uma boa contabilidade. Mas isto não ocorre na contabilidade pública.

O que temos no relatório do Tesouro é uma imagem bastante distorcida da realidade da contabilidade pública. E isto faz com que informações preciosas passem desapercebidas. Citando dois exemplos. O primeiro é o dado da dívida líquida do tesouro nacional.O gráfico abaixo mostra a evolução em relação ao PIB, de 2009 a 2016. É bastante perceptível que este percentual estava em queda até abril de 2014, quando chegou a 17,2%. Desde então há uma tendência de crescimento, atingindo 31% no último mês. É verdade que parte deste aumento refere-se a queda do PIB, mas esta não é a única justificativa. Este é o pior resultado desde 2006. O analista que olha este números deve ficar preocupado?

Um segundo exemplo corresponde a figura a seguir, que traz o investimento do governo federal de 2007 a 2016, a valores de 2016. Este investimento foi crescente entre 2007 a 2014, quando atingiu 94 bilhões de reais. Em 2015 o volume investido caiu para 61,6 bilhões, aumentando para 66 bilhões em 2016. Será que isto indicaria uma contenção nos gastos de investimentos, que teriam que ser contemplados em exercícios seguintes? Ou o patamar de investimento no passado estava muito elevado? (observe que de 2007 a 2014 o crescimento real de investimento foi de quase 16% ao ano, uma taxa bastante expressiva). Por ministério, a análise indica que a queda de 2015 em relação a 2014 deveu-se ao Ministério das Cidades (menos 21,7 bilhões) e da Defesa (12,5 bilhões). Outra análise é que boa parte dos valores pagos de investimento em 2015 eram correspondentes a “restos a pagar pagos” (37 bilhões de um total desembolsado de 55,5 bilhões contra 35 e 65 bilhões em 2016, nominais).

Após tudo isto posto, a questão se o resultado foi bom ou não permanece sem resposta. Os números da área pública não permitem uma análise adequada deste desempenho.

Assim, quando se compara 2016 com 2015 tem-se um aumento nominal da despesa de 11,6% ou 1,230/1,102. Ribamar Oliveira destaca também que as despesas previdenciárias cresceram em 7,2% e que o crescimento da despesa com abono salarial e seguro-desemprego, que cresceram 8,8% em termos reais, decorreu da postergação no pagamento.

Três reparos na análise de Oliveira. O primeiro não é tão expressivo, mas precisa ser feito em nome da precisão metodológica; se ele retirou algumas despesas de 2015 por não serem deste exercício, as despesas de 2016, que não corresponde a este período, deveria ser pelo menos parcialmente computada em 2015, aumento o valor da despesa deste ano. Em termos mais objetivos, o ajuste que ele fez para 2016, reduzindo a despesa total para 1,230 trilhão ou menos 10 bilhões, deveria estar somada, pelo menos parcialmente, em 2015; com isto a despesa de 2015 aumentaria para 1,112 trilhão.

O segundo reparo diz respeito a questão dos dividendos. Em exercícios anteriores, a União pressionou as estatais para aumentar o pagamento de dividendos como forma de encobrir os problemas do Tesouro. Os dados mostram que entre 2009 a 2015 foram pagos 145 bilhões em dividendos pelo BNDES, Caixa, Correios, Eletrobrás, IRB, Petrobrás e demais empresas estatais. Isto corresponde a uma média annual de 20,7 bilhões de reais. Em 2015 o pagamento de dividendos foi de 12,1 bilhões e em 2016 caiu mais ainda: 2,847 bilhões. Há aqui uma questão sobre a necessidade de exclusão destes pagamentos ou não.

O terceiro reparo é mais genérico. Provavelmente nunca iremos saber efetivamente qual foi o resultado do Tesouro, já que o mesmo não é criterioso na sua mensuração. Diversas despesas deste exercício, que terão influência sobre a saída de caixa de exercícios seguintes, não são consideradas. É o que chamamos de regime de competência. Se as partidas dobradas foram adotadas na contabilidade pública há cem anos somente, imagine a utilização do regime de competência. A contabilidade pública não é capaz de mensurar, adequadamente, o resultado do governo. Um aumento no passivo atuarial em razão das mudanças na composição da força de trabalho seria reconhecido em qualquer empresa que tenha uma boa contabilidade. Mas isto não ocorre na contabilidade pública.

O que temos no relatório do Tesouro é uma imagem bastante distorcida da realidade da contabilidade pública. E isto faz com que informações preciosas passem desapercebidas. Citando dois exemplos. O primeiro é o dado da dívida líquida do tesouro nacional.O gráfico abaixo mostra a evolução em relação ao PIB, de 2009 a 2016. É bastante perceptível que este percentual estava em queda até abril de 2014, quando chegou a 17,2%. Desde então há uma tendência de crescimento, atingindo 31% no último mês. É verdade que parte deste aumento refere-se a queda do PIB, mas esta não é a única justificativa. Este é o pior resultado desde 2006. O analista que olha este números deve ficar preocupado?

Um segundo exemplo corresponde a figura a seguir, que traz o investimento do governo federal de 2007 a 2016, a valores de 2016. Este investimento foi crescente entre 2007 a 2014, quando atingiu 94 bilhões de reais. Em 2015 o volume investido caiu para 61,6 bilhões, aumentando para 66 bilhões em 2016. Será que isto indicaria uma contenção nos gastos de investimentos, que teriam que ser contemplados em exercícios seguintes? Ou o patamar de investimento no passado estava muito elevado? (observe que de 2007 a 2014 o crescimento real de investimento foi de quase 16% ao ano, uma taxa bastante expressiva). Por ministério, a análise indica que a queda de 2015 em relação a 2014 deveu-se ao Ministério das Cidades (menos 21,7 bilhões) e da Defesa (12,5 bilhões). Outra análise é que boa parte dos valores pagos de investimento em 2015 eram correspondentes a “restos a pagar pagos” (37 bilhões de um total desembolsado de 55,5 bilhões contra 35 e 65 bilhões em 2016, nominais).

Após tudo isto posto, a questão se o resultado foi bom ou não permanece sem resposta. Os números da área pública não permitem uma análise adequada deste desempenho.

Tesouro

As contas do governo central (Tesouro Nacional, Previdência Social e Banco Central) fecharam mais um ano no vermelho e encerraram 2016 com um déficit primário de R$ 154,255 bilhões. O resultado foi o pior desempenho em toda a série histórica, iniciada em 1997, mas ficou com uma folga de R$ 16,2 bilhões em relação à meta que previa um saldo negativo de até R$ 170,5 bilhões no ano.

O valor também foi melhor do que a previsão feita pela própria equipe econômica em dezembro, de um rombo de R$ 167,7 bilhões. O governo decidiu ampliar a quitação de restos a pagar no fim do ano, mas reservou parte do resultado para compensar o deficit fiscal esperado pela empresas estatais em 2016. O Banco Central divulga na terça-feira, 31, o primário consolidado do setor público.

Fonte: Aqui

O valor também foi melhor do que a previsão feita pela própria equipe econômica em dezembro, de um rombo de R$ 167,7 bilhões. O governo decidiu ampliar a quitação de restos a pagar no fim do ano, mas reservou parte do resultado para compensar o deficit fiscal esperado pela empresas estatais em 2016. O Banco Central divulga na terça-feira, 31, o primário consolidado do setor público.

Fonte: Aqui

30 janeiro 2017

Notáveis e Fraude

Recentemente publicamos o extrato de uma notícia sobre a Suzano. Dizia que a empresa estava procurando notáveis para compor seu conselho. O texto afirmava sobre o ceticismo da presença de nomes conhecidos. Nosso comentário era que a presença destas pessoas poderia ajudar na sua experiência e criação de relações futuras.

Por alguma razão inexplicável estava com uma edição antiga do The Journal of Finance, de junho de 2015. Um dos artigos era CEO Connectedness and Corporate Fraud. Os autores investigaram a criação de conexão dos executivos e comprovaram que isto tende a aumentar o risco de fraude corporativa. Mais ainda, reduz a chance de que este crime seja descoberto. O texto conclui que esta questão da conexão deveria ser objeto de atenção dos reguladores, investidores e especialistas de governança corporativa.

A figura abaixo mostra o comportamento da ação da Suzano nos últimos trinta dias. A notícia, do dia 19 de janeiro, mostra que a ação saiu de R$13,35, no dia 18, para R$14,07, no dia 19, atingindo R$14,55 no dia 24. Fechou hoje a R$13,79, bem acima do preço antes da notícia (+3,3%).

Se a pesquisa estiver correta, a divulgação da notícia deveria provocar uma redução no preço, não um acréscimo; afinal, se a empresa resolver buscar notáveis, cresce a chance de problemas futuros.

Por alguma razão inexplicável estava com uma edição antiga do The Journal of Finance, de junho de 2015. Um dos artigos era CEO Connectedness and Corporate Fraud. Os autores investigaram a criação de conexão dos executivos e comprovaram que isto tende a aumentar o risco de fraude corporativa. Mais ainda, reduz a chance de que este crime seja descoberto. O texto conclui que esta questão da conexão deveria ser objeto de atenção dos reguladores, investidores e especialistas de governança corporativa.

A figura abaixo mostra o comportamento da ação da Suzano nos últimos trinta dias. A notícia, do dia 19 de janeiro, mostra que a ação saiu de R$13,35, no dia 18, para R$14,07, no dia 19, atingindo R$14,55 no dia 24. Fechou hoje a R$13,79, bem acima do preço antes da notícia (+3,3%).

Se a pesquisa estiver correta, a divulgação da notícia deveria provocar uma redução no preço, não um acréscimo; afinal, se a empresa resolver buscar notáveis, cresce a chance de problemas futuros.

Links

Uma análise da partida Federer (35 anos e seis meses parado) x Nadal no Aberto da Austrália

Qual a melhor posição para dormir

As cinco piores histórias de Eike Batista

35% das empresas do Simples estão em atraso com seus impostos

Usar computador em sala de aula não é bom para o desempenho

Sancionada as delações da Odebrecht

Qual a melhor posição para dormir

As cinco piores histórias de Eike Batista

35% das empresas do Simples estão em atraso com seus impostos

Usar computador em sala de aula não é bom para o desempenho

Sancionada as delações da Odebrecht

Resultado do Tesouro

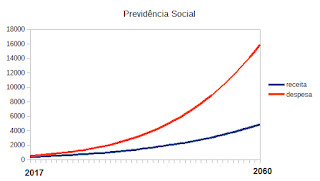

O Tesouro Nacional divulgou hoje o resultado resumido da execução orçamentária. Os números permitem uma extensa análise, mas o blog irá restringir, nesta postagem, na questão da previdência. O gráfico a seguir apresenta o resultado da receita (em azul) e da despesa (em vermelho) do regime geral de previdência social. Segundo o governo, a receita previdenciária deve permanecer na casa dos 5% do PIB, com uma tendência levemente decrescente. Já a despesa deve sair dos 8,26% do PIB (projeção de 2017) para 17,17%, em 2060. Com isto, a diferença entre receita e despesa, que corresponde ao resultado previdenciário projetado, aumentaria de 2,63% para 11,87% do PIB. Em valores de hoje, isto corresponde a um resultado anual negativo de 1,6 trilhão de reais.

O segundo gráfico mostra o resultado da previdência dos servidores públicos. As receitas, de 31,7 bilhões previstos para 2017, irá diminuir para 11,4 bilhões em 2060, em valores nominais. Quando se compara com o PIB, estes valores correspondem a 0,47% do PIB (2017) e 0.03% (2060), uma redução substancial. As despesas irão cair, segundo previsão do governo, de 1,53% do PIB em 2017 para 0,72%, em 2060, indicando um resultado negativo que corresponde a 0,68%.

Obviamente que estas projeções estão baseadas na situação da legislação atual. O recado é que se não for feita nenhuma mudança, o deficit será crescente exponencialmente (exceto pelo regime do servidor público, que será decrescente a partir do ano 2040).

Obviamente que estas projeções estão baseadas na situação da legislação atual. O recado é que se não for feita nenhuma mudança, o deficit será crescente exponencialmente (exceto pelo regime do servidor público, que será decrescente a partir do ano 2040).

Assinar:

Postagens (Atom)