A The Economist faz um comentário interessante sobre o livro “The Price of Admission: How America´s Ruling Class Buys Its Ways into Elite Colleges – and Who Gets Left Outside the Gates”, de Daniel Golden.

O livro trata de um assunto de como as universidades norte-americanas escolhem seus alunos. Os exemplos são interessantes e ajudam a explicar as razões pelas quais os dois candidatos na última eleição presidencial, George Bush e John Kerry, foram alunos de Yale apesar de não serem brilhantes. Ambos eram filhos de famílias que contribuíram financeiramente com a universidade. O que o livro parece deixar claro é que a entrada numa universidade de elite depende não somente do mérito acadêmico mas também da importância da família. A Duke University mandou o diretor de admissão na casa de Steven Spielberg para entrevistar sua filha adotiva. Princeton encontrou um jeito de arrumar um lugar para Lauren Bush, sobrinha do presidente, mesmo depois dela ter perdido a data do exame. A Brown University admitiu o filho de Michael Ovitz, ex-executivo da Disney.

Parte dos alunos que entram sem o mérito acadêmico decorre do desempenho esportivo. Enquadram nesta categoria não somente os jogadores de basquete mas também de squash, vela, corrida, golfe e outros que são mais elitizados.

Fonte: The Economist, 23/09/2006, p. 38

09 outubro 2006

08 outubro 2006

Previsão do Nobel de Economia

Segunda deve ser divulgado o(s) vencedor(es) do Nobel de Economia. Este prêmio tem um interesse especial pois alguns dos pesquisadores já premiados desenvolveram trabalhos em áreas afins da contabilidade.

Além disto, a premiação pode chamar a atenção para algumas linhas de pesquisas, como já ocorreu anteriormente com finanças comportamentais.

Diversos palpites estão sendo considerados:

1) Uma reportagem do Wall Street Journal, citada no sítio de Greg Mankiw, apresenta as seguintes sugestões:

a) Oliver Hart, pelo trabalho sobre contratos

b) Robert Wilson e Paul Milgrom em auction theory

c) Jagdish Bhagwati, que estudou teoria do comércio

d) Eugene Fama, da área de finanças.

A reportagem lembra o prêmio da Thomson Scientific, já citada anteriormente no "Contabilidade Financeira" que produz três possíveis combinações:

a) Mr. Bhagwati, Avinash Dixit e Paul Krugman;

b) Mr. Jorgenson

c) Mr. Hart, Bengt Holmstrom e Oliver Williamson

2) O prestigiado sítio Marginal Revolution traz também uma discussão sobre este assunto. Tyler Cowen considera as chances dos potenciais candidados de acordo com a possibilidade da Academia promover uma discussão mais politizada ou não. O sítio cita como candidatos Paul Krugman, Gordon Tullock, Oliver Hart, Wilson e Milgrom, Paul Romer, Fama e Thaler. Cowen aposta nestes dois últimos. Cita também Oliver Williamson e Bhagwati.

3) O blog Division of Labour faz a previsão para Bhagwati, Dixit e Krugman, pelos trabalhos em teoria internacional do comércio. Mas a preferência do blog é para

a) Tullock e Krueger

b) Baumol e Kirzner para empreendedorismo

c) Hanushek e ? para economia da educação

d) Richard Muth, Edwin Mills e Jan Brueckner, para modelagem em urbanismo

4) Este mesmo endereço traz a previsão para William Baumol

Além disto, a premiação pode chamar a atenção para algumas linhas de pesquisas, como já ocorreu anteriormente com finanças comportamentais.

Diversos palpites estão sendo considerados:

1) Uma reportagem do Wall Street Journal, citada no sítio de Greg Mankiw, apresenta as seguintes sugestões:

a) Oliver Hart, pelo trabalho sobre contratos

b) Robert Wilson e Paul Milgrom em auction theory

c) Jagdish Bhagwati, que estudou teoria do comércio

d) Eugene Fama, da área de finanças.

A reportagem lembra o prêmio da Thomson Scientific, já citada anteriormente no "Contabilidade Financeira" que produz três possíveis combinações:

a) Mr. Bhagwati, Avinash Dixit e Paul Krugman;

b) Mr. Jorgenson

c) Mr. Hart, Bengt Holmstrom e Oliver Williamson

2) O prestigiado sítio Marginal Revolution traz também uma discussão sobre este assunto. Tyler Cowen considera as chances dos potenciais candidados de acordo com a possibilidade da Academia promover uma discussão mais politizada ou não. O sítio cita como candidatos Paul Krugman, Gordon Tullock, Oliver Hart, Wilson e Milgrom, Paul Romer, Fama e Thaler. Cowen aposta nestes dois últimos. Cita também Oliver Williamson e Bhagwati.

3) O blog Division of Labour faz a previsão para Bhagwati, Dixit e Krugman, pelos trabalhos em teoria internacional do comércio. Mas a preferência do blog é para

a) Tullock e Krueger

b) Baumol e Kirzner para empreendedorismo

c) Hanushek e ? para economia da educação

d) Richard Muth, Edwin Mills e Jan Brueckner, para modelagem em urbanismo

4) Este mesmo endereço traz a previsão para William Baumol

07 outubro 2006

Dinheiro traz felicidade

Jonathan Gardner e Andrew Oswald fizeram um estudo dos ganhadores de loteria esportiva da Inglaterra que receberam entre 1.000 e 120 mil libras de prêmio. Utilizaram o teste chamado General Health Questionnaire (GHQ), que embora eu não tenha encontrado nenhuma referência ao mesmo na Wikipedia, os autores afirmam que o mesmo é comum em pesquisa médica e como indicador de stress.

Dois anos após vencerem na loteria, os ganhadores apresentaram uma melhoria no resultado do GHQ de 1.4 pontos.

Fonte: Money and mental wellbeing: a longitudinal study of medium-sized lottery wins

Journal of Health Economics, prelo, 2006.

Clique aqui para ter acesso ao texto em PDF e inglês

Dois anos após vencerem na loteria, os ganhadores apresentaram uma melhoria no resultado do GHQ de 1.4 pontos.

Fonte: Money and mental wellbeing: a longitudinal study of medium-sized lottery wins

Journal of Health Economics, prelo, 2006.

Clique aqui para ter acesso ao texto em PDF e inglês

06 outubro 2006

O fracasso do acordo da Nissan com a GM

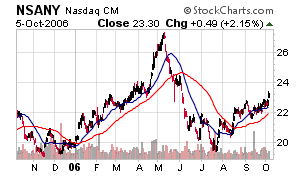

As negociações entre a Nissan e a GM fracassaram, mas parece que os acionistas da Nissan gostaram. As ações subiram nos mercados japonês e norte-americano. Os investidores provavelmente acredita que a junção com a GM seriam ruim para a empresa japonesa.

O gráfico mostra o comportamento das ações da empresa.

Fonte: Seeking Alpha

A Ford está queimando seu caixa

Reportagem do Wall Street Journal comenta as dificuldades da Ford.

Com despesas em alta, caixa da Ford começa a cair e a preocupar analistas

October 6, 2006 4:05 a.m.

Por Jeffrey McCracken e Dennis K. Berman

The Wall Street Journal

Enquanto a Ford Motor Co. tenta novamente uma reviravolta, um assunto que vem atraindo atenção especial é a situação apertada de caixa da montadora, que já a obrigou a eliminar dividendos e pode levar à venda de ativos ou outras mudanças num futuro próximo.

A Ford está iniciando sua última reestruturação com uma razoável reserva financeira: quase US$ 23 bilhões. Essa quantia, porém, está abaixo dos US$ 25 bilhões do começo de 2006 e provavelmente continuará caindo até o final deste ano e início do próximo.

Analistas e empresas de classificação de crédito dizem que o custo de encolher a Ford está ficando maior conforme a montadora acumula gastos com rescisões de contratos por demissões em massa, aposentadoria antecipada e planos de demissão voluntária numa tentativa de eliminar aproximadamente 44.000 funcionários até o final de 2008. As metas da Ford são cortar empregos, fechar diversas fábricas e tornar a montadora rentável na América do Norte até 2009.

[heard]

O diretor financeiro da Ford, Don Leclair, diz que o caixa bruto das operações automobilísticas da empresa vai cair até o fim do ano para cerca de US$ 20 bilhões — um resultado suplementado por US$ 3,4 bilhões sacados de um fundo criado pelos funcionários para pagar custos de assistência médica para aposentados. Em 2006 a Ford gastará surpreendentes US$ 8,4 bilhões.

As ações da Ford, que até um ano atrás estavam sendo negociadas a US$ 10 cada, caíram para US$ 6,19 em julho último mas recuperaram-se e flutuaram entre US$ 8 e US$ 9 no último mês. Elas caíram mais de US$ 1 em 15 de setembro, quando a montadora divulgou seu último plano de reestruturação. Seu valor de mercado está na casa dos US$ 16 bilhões.

Só um dos 15 analistas que cobrem a Ford tem uma recomendação de "compra" para a empresa, de acordo com a Thomson Financial. As outras 14 recomendações variam entre "manter" e "vender". Em média, eles prevêem para a Ford em 2007 um prejuízo de US$ 0,23 por ação, comparada com lucro de US$ 4,36 por ação da General Motors e US$ 8,45 na Toyota.

Os custos de reestruturação, juntamente com o enorme corte de produção de veículos e os já esperados e sempre crescentes prejuízos trimestrais continuarão minando o caixa da Ford, fazendo com que a venda de ativos como as marcas Jaguar ou Land Rover e até mesmo a Ford Motor Credit, tornem-se inevitáveis, dizem analistas.

"Ao partir para uma tentativa de recuperação como esta, fica claro que a Ford irá gastar muito dinheiro em 2006 e 2007 entre reestruturação e custos operacionais. Eles ainda gastarão muito dinheiro antes de verem os benefícios do plano," diz Bruce Clark, vice-presidente da Moody's Investors Service, que na semana passada abaixou a classificação da dívida da Ford para B3, ou seja, seis graus abaixo no nível de investimento.

"Bem, se o plano não começar a dar resultados, eles continuarão queimando dinheiro e se precisarem fazer outra reestruturação como essa, não terão mais folga financeira. Eles têm de acertar desta vez.", diz Clark.

Ele diz que a Ford tem "um razoável colchão" de caixa, mas alerta que ele pode ser torrado rapidamente. Clark diz que a probabilidade de não pagamento da dívida das empresas B3 é de aproximadamente 26%.

Se o caixa tornar-se de fato uma preocupação, a Ford tem diversas, e ainda pouco discutidas, opções para o problema, de acordo com pessoas a par da situação. Uma das opções é começar a emitir títulos de dívida.

Uma outra opção ainda, segundo uma pessoa familiarizada com o problema, seria vender participações nas subsidiárias internacionais da Ford Motor Credit (Banco Ford). A empresa financeira tem operações na América Latina, Europa e na Ásia.

Eric J. Selle, do J.P.Morgan, diz em um relatório que a Ford está sendo otimista ao dizer que espera ter US$ 20 bilhões em caixa até o fim do ano, e estima que a montadora poderia ganhar até US$ 3,1 bilhões com a venda das marcas Aston Martin, Jaguar e Land Rover, com esta última arrecadando quase US$ 1,9 bilhão. Ele espera que estas marcas sejam vendidas nos próximos 12 meses.

Com despesas em alta, caixa da Ford começa a cair e a preocupar analistas

October 6, 2006 4:05 a.m.

Por Jeffrey McCracken e Dennis K. Berman

The Wall Street Journal

Enquanto a Ford Motor Co. tenta novamente uma reviravolta, um assunto que vem atraindo atenção especial é a situação apertada de caixa da montadora, que já a obrigou a eliminar dividendos e pode levar à venda de ativos ou outras mudanças num futuro próximo.

A Ford está iniciando sua última reestruturação com uma razoável reserva financeira: quase US$ 23 bilhões. Essa quantia, porém, está abaixo dos US$ 25 bilhões do começo de 2006 e provavelmente continuará caindo até o final deste ano e início do próximo.

Analistas e empresas de classificação de crédito dizem que o custo de encolher a Ford está ficando maior conforme a montadora acumula gastos com rescisões de contratos por demissões em massa, aposentadoria antecipada e planos de demissão voluntária numa tentativa de eliminar aproximadamente 44.000 funcionários até o final de 2008. As metas da Ford são cortar empregos, fechar diversas fábricas e tornar a montadora rentável na América do Norte até 2009.

[heard]

O diretor financeiro da Ford, Don Leclair, diz que o caixa bruto das operações automobilísticas da empresa vai cair até o fim do ano para cerca de US$ 20 bilhões — um resultado suplementado por US$ 3,4 bilhões sacados de um fundo criado pelos funcionários para pagar custos de assistência médica para aposentados. Em 2006 a Ford gastará surpreendentes US$ 8,4 bilhões.

As ações da Ford, que até um ano atrás estavam sendo negociadas a US$ 10 cada, caíram para US$ 6,19 em julho último mas recuperaram-se e flutuaram entre US$ 8 e US$ 9 no último mês. Elas caíram mais de US$ 1 em 15 de setembro, quando a montadora divulgou seu último plano de reestruturação. Seu valor de mercado está na casa dos US$ 16 bilhões.

Só um dos 15 analistas que cobrem a Ford tem uma recomendação de "compra" para a empresa, de acordo com a Thomson Financial. As outras 14 recomendações variam entre "manter" e "vender". Em média, eles prevêem para a Ford em 2007 um prejuízo de US$ 0,23 por ação, comparada com lucro de US$ 4,36 por ação da General Motors e US$ 8,45 na Toyota.

Os custos de reestruturação, juntamente com o enorme corte de produção de veículos e os já esperados e sempre crescentes prejuízos trimestrais continuarão minando o caixa da Ford, fazendo com que a venda de ativos como as marcas Jaguar ou Land Rover e até mesmo a Ford Motor Credit, tornem-se inevitáveis, dizem analistas.

"Ao partir para uma tentativa de recuperação como esta, fica claro que a Ford irá gastar muito dinheiro em 2006 e 2007 entre reestruturação e custos operacionais. Eles ainda gastarão muito dinheiro antes de verem os benefícios do plano," diz Bruce Clark, vice-presidente da Moody's Investors Service, que na semana passada abaixou a classificação da dívida da Ford para B3, ou seja, seis graus abaixo no nível de investimento.

"Bem, se o plano não começar a dar resultados, eles continuarão queimando dinheiro e se precisarem fazer outra reestruturação como essa, não terão mais folga financeira. Eles têm de acertar desta vez.", diz Clark.

Ele diz que a Ford tem "um razoável colchão" de caixa, mas alerta que ele pode ser torrado rapidamente. Clark diz que a probabilidade de não pagamento da dívida das empresas B3 é de aproximadamente 26%.

Se o caixa tornar-se de fato uma preocupação, a Ford tem diversas, e ainda pouco discutidas, opções para o problema, de acordo com pessoas a par da situação. Uma das opções é começar a emitir títulos de dívida.

Uma outra opção ainda, segundo uma pessoa familiarizada com o problema, seria vender participações nas subsidiárias internacionais da Ford Motor Credit (Banco Ford). A empresa financeira tem operações na América Latina, Europa e na Ásia.

Eric J. Selle, do J.P.Morgan, diz em um relatório que a Ford está sendo otimista ao dizer que espera ter US$ 20 bilhões em caixa até o fim do ano, e estima que a montadora poderia ganhar até US$ 3,1 bilhões com a venda das marcas Aston Martin, Jaguar e Land Rover, com esta última arrecadando quase US$ 1,9 bilhão. Ele espera que estas marcas sejam vendidas nos próximos 12 meses.

05 outubro 2006

Conseqüências do Desastre

O desastre aéreo entre o avião da Embraer e o Boeing trouxe uma conseqüência inesperada: o aumento pela procura do jato Legancy!. Veja o notícia do sítio Blue Bus de hoje:

Sobrevivência ao acidente aumenta consultas para compra do Legacy 10:00 O fato de ter sobrevivido a uma colisao com um Boeing 737/800 pode ter transformado o jatinho Legacy, da Embraer, numa lenda da aviaçao mundial, diz esta manha a Folha Online. O número de empresários dispostos a pagar US$ 24,7 milhoes pelo aviao brasileiro aparentemente cresceu após a tragédia da última 6a. A Folha Online apurou que a Embraer recebia no máximo 3 consultas por mês de pessoas físicas interessadas no Legacy. Somente nesta semana já foram pelo menos 9 consultas. 05/10 Blue Bus

Assinar:

Postagens (Atom)