CVM aprova um novo plano contábil

São Paulo, 14 de Julho de 2006 - A Comissão de Valores Mobiliários (CVM) publicou ontem a Instrução 438, que aprova o Plano Contábil dos Fundos de Investimento (Cofi). Segundo o comunicado da autarquia, a nova regra - válida para fundos regidos pelas Instruções 409 e 279 e fundos de aposentadoria programada individual (Fapi) - consolida e padroniza normas e procedimentos contábeis.

O plano cria novas contas, a fim de facilitar a compreensão das demonstrações contábeis dos fundos. Uma das principais mudanças envolve a conta que registra a despesa com taxa de administração do fundo. Com a nova regra, essa conta foi desdobrada em cinco subcontas, para o registro dos gastos com gestão, consultoria, controladoria, distribuição e administração efetiva. Também foram criadas novas contas para registro das despesas com taxa de performance e taxas de ingresso e saída.

Em relação aos critérios de avaliação e apropriação contábil, o plano introduz novas condicionantes para aumentar restrição à utilização da classificação dos ativos do fundo na categoria "mantidos até o vencimento".

Se o administrador do fundo entender que a adoção de uma determinada disposição prevista no plano possa resultar em informações distorcidas, apuração inadequada do valor patrimonial da cota ou distribuição não eqüitativa dos resultados entre os cotistas, a CVM admite, mediante consulta prévia, a possibilidade de o administrador deixar de aplicar a referida disposição.

O plano contábil, segundo a autarquia, não fará alterações substantivas e estruturais nas normas e procedimentos contábeis vigentes. A CVM informou que ficam preservados, em grande parte, os princípios gerais e a estrutura do Plano Contábil das Instituições do Sistema Financeiro Nacional (Cosif), inclusive a divisão em títulos, capítulos e seções para facilitar a assimilação das alterações pelos usuários.

Nova audiência

Ontem, a CVM colocou em audiência pública minuta de instrução sobre normas contábeis aplicáveis a fundos de recebíveis (FIDC), fundos imobiliários, fundos de investimento em empresas emergen-tes (FMIEE) e os fundos de Participações (FIP).

A CVM propõe: à parcela da carteira livre dos fundos seriam aplicadas integralmente as regras do Cofi e, à parcela relativa aos seus ativos-objeto, seriam aplicadas as regras específicas expedidas pela CVM, as regras das companhias abertas e, subsidiariamente, as regras do Cofi. Os interessados poderão encaminhar sugestões até dia 15 de setembro.

Enviado por Ricardo Viana

18 julho 2006

Mudanças nos Balanços

Uma reportagem sobre as alterações nos balanços das empresas brasileiras referente as obrigações tributárias. Como nossa legislação fiscal é as vezes confusa, temos uma justiça lenta, os efeitos podem ser significativos. A reportagem foi enviada por Ricardo Viana.

CVM exige adaptação de balanços

Josette Goulart

03/07/2006

Os balanços das empresas brasileiras vão passar por uma transformação neste ano que pode trazer à tona uma série de esqueletos escondidos sob a égide de "contingências tributárias possíveis ou remotas". É que, ao classificar disputas fiscais dessa forma, as empresas não são obrigadas a provisionar os valores de impostos que não pagaram e estão discutindo administrativa ou judicialmente. Muitos desses casos, entretanto, escondem passivos que a Comissão de Valores Mobiliários (CVM) passou a exigir, por meio da Deliberação nº 489, que sejam classificados como "obrigações tributárias" e que, portanto, estejam refletidos nos balanços. A nova regra entrou em vigor em 1º de janeiro deste ano, mas poucas são as empresas que ajustaram seus balanços do primeiro trimestre. Nem mesmo a CVM já está preparada, pois só vai fazer a fiscalização a partir dos balanços anuais referentes a 2006.

A regra gera ainda muita controvérsia e muitas empresas sequer sabem exatamente o que precisam fazer para se adequar. O tributarista Roberto Haddad, do escritório Branco Consultores, diz que em princípio, pela forma como a regra foi apresentada, com exemplos do que deveria mudar, entendia-se que era necessário provisionar toda e qualquer autuação que a Receita Federal lavrasse contra a empresa. Isso causaria rombos bilionários em todos os balanços e quebraria contabilmente muitas empresas. Mas a regra é muito mais subjetiva.

De acordo com o esclarecimento do gerente de normas da CVM, José Carlos Bezerra da Silva, a comissão só fez algumas adaptações e detalhou um pouco melhor uma norma que já existia. Bezerra da Silva diz que as empresas precisam classificar como obrigação tributária aquilo que está na lei, mesmo que a empresa esteja questionando o pagamento na Justiça. A idéia é a de que uma lei só se torna ilegal se o Supremo Tribunal Federal (STF) assim determinar ou até que esta lei seja revogada pelo Senado. Mas o gerente informou que somente os balanços anuais serão fiscalizados pois a CVM está se organizando para fiscalizar todos os pontos da Deliberação nº 489, apesar de as normas já vigorarem para as informações trimestrais.

O vice-presidente do Instituto Brasileiro dos Auditores Independentes (Ibracon), Francisco Papellas, diz que cada disputa descrita nos balanços na linha de contingências precisa ser analisada individualmente - o famoso cada caso é um caso. Em alguns, discute-se a lei, em outros a interpretação da lei. O primeiro é uma obrigação, o segundo uma contingência. Mas não é tão simples assim, pois o que os auditores vão considerar como uma obrigação é muito subjetivo e extremamente jurídico. O advogado Vinícius Branco, do escritório Levy & Salomão, defende a idéia de que o Ibracon e a CVM chamem os advogados para ajudar a fazer os regulamentos, já que os aspectos contábeis podem ser alterados pelos processos jurídicos.

Branco diz ainda que essa deliberação com certeza afetará muitos balanços e isso vai acontecer especialmente por um outro problema: o fato de os advogados que promovem as ações tributárias em nome da empresa serem os mesmos que classificam as contingências como prováveis (que precisam ser provisionadas), possíveis ou remotas. "Como um advogado que oferece uma ação para a empresa pode, alguns meses depois, dizer a esta mesma empresa que as chances de perda são prováveis?", diz Branco. "Os acionistas de hoje vão pagar pelos lucros dos acionistas de ontem", diz Branco, referindo-se ao fato de que, ao reconhecer provisões que já deviam estar nos balanços, os lucros distribuídos aos acionistas são reduzidos.

Em uma busca pelas notas explicativas dos balanços trimestrais são encontradas desde empresas que explicam absolutamente todos os questionamentos em que estão envolvidas, mesmo de contingências que não precisam ser provisionadas, até aquelas que admitem que suas notas explicativas estão equivocadas. A ALL, por exemplo, informa na nota explicativa de seu balanço que não provisionou R$ 15 milhões, pois considera remota a chance de perda de uma disputa que questiona a majoração da alíquota de 2% para 3% do PIS e da Cofins. Mas essa questão já foi definida no ano passado pelo Supremo, que deu ganho de causa ao fisco. Por meio de sua assessoria, a empresa informou que a nota explicativa será corrigida, pois os valores já estão contabilizados nas obrigações tributárias.

Por outro lado, algumas empresas deixam de informar as contingências consideradas como possíveis ou remotas, como é o caso da Sadia e da Ambev. A Sadia informa que tem R$ 460 milhões em discussão tributária que não estão provisionados, mas não especifica que discussões são essas. Procurada pelo Valor, a empresa não respondeu o pedido de informações. O mesmo faz a Ambev, que diz ter contingências de R$ 4,8 bilhões que não estão provisionadas porque os consultores jurídicos entendem que são possíveis ou remotas de perdas, e que portanto, não é preciso provisionar. A empresa explica apenas que R$ 3,6 bilhões referem-se a autuações fiscais com base em lucros auferidos por coligadas ou controladas, mas os outros R$ 1,2 bilhão não estão relacionados. A assessoria de imprensa da Ambev informou que os valores referem-se a disputas muito pulverizadas, e que por isso não estão especificados no balanço. Mas assim como estes valores podem estar classificados corretamente como contingências que não precisam ser provisionadas, podem também se referir a questionamentos que passam agora a fazer parte da conta "obrigações tributárias".

O auditor Valdir Coscodai, sócio da PricewaterhouseCoopers, lembra que essas obrigações só poderão ser reconhecidas nos resultados quando a disputa judicial já estiver transitado em julgado para a empresa. Foi o que aconteceu com a questão do alargamento da base de cálculo da PIS/Cofins, em que o Supremo decidiu pela inconstitucionalidade da lei em um recurso extraordinário e que, portanto, só vale para as empresas que já tiveram suas ações julgadas pela corte.

Valor Econômico

CVM exige adaptação de balanços

Josette Goulart

03/07/2006

Os balanços das empresas brasileiras vão passar por uma transformação neste ano que pode trazer à tona uma série de esqueletos escondidos sob a égide de "contingências tributárias possíveis ou remotas". É que, ao classificar disputas fiscais dessa forma, as empresas não são obrigadas a provisionar os valores de impostos que não pagaram e estão discutindo administrativa ou judicialmente. Muitos desses casos, entretanto, escondem passivos que a Comissão de Valores Mobiliários (CVM) passou a exigir, por meio da Deliberação nº 489, que sejam classificados como "obrigações tributárias" e que, portanto, estejam refletidos nos balanços. A nova regra entrou em vigor em 1º de janeiro deste ano, mas poucas são as empresas que ajustaram seus balanços do primeiro trimestre. Nem mesmo a CVM já está preparada, pois só vai fazer a fiscalização a partir dos balanços anuais referentes a 2006.

A regra gera ainda muita controvérsia e muitas empresas sequer sabem exatamente o que precisam fazer para se adequar. O tributarista Roberto Haddad, do escritório Branco Consultores, diz que em princípio, pela forma como a regra foi apresentada, com exemplos do que deveria mudar, entendia-se que era necessário provisionar toda e qualquer autuação que a Receita Federal lavrasse contra a empresa. Isso causaria rombos bilionários em todos os balanços e quebraria contabilmente muitas empresas. Mas a regra é muito mais subjetiva.

De acordo com o esclarecimento do gerente de normas da CVM, José Carlos Bezerra da Silva, a comissão só fez algumas adaptações e detalhou um pouco melhor uma norma que já existia. Bezerra da Silva diz que as empresas precisam classificar como obrigação tributária aquilo que está na lei, mesmo que a empresa esteja questionando o pagamento na Justiça. A idéia é a de que uma lei só se torna ilegal se o Supremo Tribunal Federal (STF) assim determinar ou até que esta lei seja revogada pelo Senado. Mas o gerente informou que somente os balanços anuais serão fiscalizados pois a CVM está se organizando para fiscalizar todos os pontos da Deliberação nº 489, apesar de as normas já vigorarem para as informações trimestrais.

O vice-presidente do Instituto Brasileiro dos Auditores Independentes (Ibracon), Francisco Papellas, diz que cada disputa descrita nos balanços na linha de contingências precisa ser analisada individualmente - o famoso cada caso é um caso. Em alguns, discute-se a lei, em outros a interpretação da lei. O primeiro é uma obrigação, o segundo uma contingência. Mas não é tão simples assim, pois o que os auditores vão considerar como uma obrigação é muito subjetivo e extremamente jurídico. O advogado Vinícius Branco, do escritório Levy & Salomão, defende a idéia de que o Ibracon e a CVM chamem os advogados para ajudar a fazer os regulamentos, já que os aspectos contábeis podem ser alterados pelos processos jurídicos.

Branco diz ainda que essa deliberação com certeza afetará muitos balanços e isso vai acontecer especialmente por um outro problema: o fato de os advogados que promovem as ações tributárias em nome da empresa serem os mesmos que classificam as contingências como prováveis (que precisam ser provisionadas), possíveis ou remotas. "Como um advogado que oferece uma ação para a empresa pode, alguns meses depois, dizer a esta mesma empresa que as chances de perda são prováveis?", diz Branco. "Os acionistas de hoje vão pagar pelos lucros dos acionistas de ontem", diz Branco, referindo-se ao fato de que, ao reconhecer provisões que já deviam estar nos balanços, os lucros distribuídos aos acionistas são reduzidos.

Em uma busca pelas notas explicativas dos balanços trimestrais são encontradas desde empresas que explicam absolutamente todos os questionamentos em que estão envolvidas, mesmo de contingências que não precisam ser provisionadas, até aquelas que admitem que suas notas explicativas estão equivocadas. A ALL, por exemplo, informa na nota explicativa de seu balanço que não provisionou R$ 15 milhões, pois considera remota a chance de perda de uma disputa que questiona a majoração da alíquota de 2% para 3% do PIS e da Cofins. Mas essa questão já foi definida no ano passado pelo Supremo, que deu ganho de causa ao fisco. Por meio de sua assessoria, a empresa informou que a nota explicativa será corrigida, pois os valores já estão contabilizados nas obrigações tributárias.

Por outro lado, algumas empresas deixam de informar as contingências consideradas como possíveis ou remotas, como é o caso da Sadia e da Ambev. A Sadia informa que tem R$ 460 milhões em discussão tributária que não estão provisionados, mas não especifica que discussões são essas. Procurada pelo Valor, a empresa não respondeu o pedido de informações. O mesmo faz a Ambev, que diz ter contingências de R$ 4,8 bilhões que não estão provisionadas porque os consultores jurídicos entendem que são possíveis ou remotas de perdas, e que portanto, não é preciso provisionar. A empresa explica apenas que R$ 3,6 bilhões referem-se a autuações fiscais com base em lucros auferidos por coligadas ou controladas, mas os outros R$ 1,2 bilhão não estão relacionados. A assessoria de imprensa da Ambev informou que os valores referem-se a disputas muito pulverizadas, e que por isso não estão especificados no balanço. Mas assim como estes valores podem estar classificados corretamente como contingências que não precisam ser provisionadas, podem também se referir a questionamentos que passam agora a fazer parte da conta "obrigações tributárias".

O auditor Valdir Coscodai, sócio da PricewaterhouseCoopers, lembra que essas obrigações só poderão ser reconhecidas nos resultados quando a disputa judicial já estiver transitado em julgado para a empresa. Foi o que aconteceu com a questão do alargamento da base de cálculo da PIS/Cofins, em que o Supremo decidiu pela inconstitucionalidade da lei em um recurso extraordinário e que, portanto, só vale para as empresas que já tiveram suas ações julgadas pela corte.

Valor Econômico

13 julho 2006

Receita, Previsão e Cinema

Uma das tarefas mais difíceis de um especialista em contabilidade financeira é fazer uma previsão. Quando se pensa em estimativa de demonstrações financeiras, a tarefa torna-se mais complicada ainda.

Geralmente o processo de previsão inicia-se com a receita da empresa. Através da receita podemos estimar mais facilmente os valores a receber e outros itens vinculados ao ciclo financeiro, além de algumas despesas.

A indústria do cinema é bastante sugestiva nesta dificuldade de fazer uma previsão para a receita. Segundo sítio The Stalwart, os grande sucessos de Hollywood, em termos das maiores arrecadações no final de semana de estréia, são os seguintes:

1. Piratas do Caribe 2

2. Star Wars III

3. X-Men: The Last Stand

4. Spider Man 2

5. Harry Potter and the Goblet of Fire

6. Spider Man

7. Harry Potter and the Prisoner of Azkaban

8. The Matrix Reloaded

9. The Lord of the Rings: The Return of the King

10. Harry Potter and the Sorcercer´s Stone

11. X2: X-Men United

12. Star Wars II

Fonte: The Stalwart

A lista parece promissora pois a maioria dos filmes são seqüencias. Então a projeção da receita ficaria mais fácil uma vez que um filme que seria a continuação de um sucesso tem grandes chances de ser também um sucesso?

Ledo engano. Uma consulta no sítio The Numbers, sobre cinema, revela que o recorde de receita, ajustado pela inflação, ainda está com os filmes originais: Star Wars, ET, Titanic, O Império Contra-ataca, Retorno de Jedi, Jurassic Park, Star Wars: Phantom, Os Caçadores da Arca Perdida, Forrest Gump e o Rei Leão, nesta ordem. (Somente receita nos Estados Unidos. A ordem considerando o mundo todo muda um pouco)

Segundo Leonard Mlodinow, numa reportagem para o Los Angeles Times, a previsão para o filme que será sucesso é algo que se aproxima do caos. Mlodinow lembra inúmeros casos em que o acaso foi muito mais preciso que a confiança dos executivos de Hollywood. Este autor de livros de física e matemática lembra que os bem remunerados executivos não acreditavam em sucessos como Guerra nas Estrelas, Tubarão, entre outros, mas apostaram em Ishtar (Warren Beatty+Dustin Hoffman+$55 milhões de orçamento=$14 milhões de receita) ou Last Action Hero (Schawarzenegger+85 milhões=50 milhões) entre outros fracassos.

A reportagem do LA Times lembra de erros comuns já investigados pela ciência. Um deles é a ilusão do controle, onde as pessoas pensam que tem poder sobre o que ocorre no mundo (algo como vestir "aquela" camisa da sorte e o Brasil não irá perder para a França. Deu sorte na última copa). Os executivos tem ilusão do controle pois acreditam que sua decisão terá influencia sobre o mercado de cinema. É uma "ilusão".

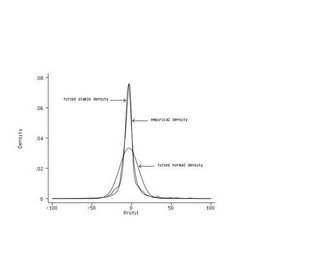

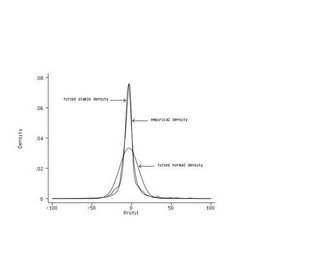

No sítio Art de Vany existem dois gráficos interessantes que mostram a dificuldade da estimativa no cinema. O primeiro gráfico mostra uma curva normal e uma curva com a variação do lucro ao longo do tempo. A curso do lucro de filmes reflete uma distribuição que não é simétrica.

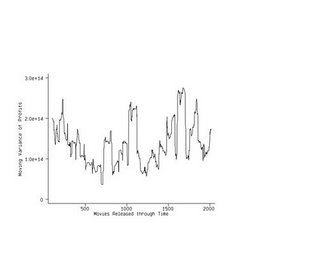

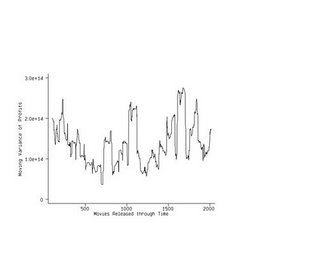

O segundo gráfico apresenta a variação do lucro ao longo do tempo. Não existe uma tendência a redução da variância, demonstrando que o negócio cinema é arriscado

Geralmente o processo de previsão inicia-se com a receita da empresa. Através da receita podemos estimar mais facilmente os valores a receber e outros itens vinculados ao ciclo financeiro, além de algumas despesas.

A indústria do cinema é bastante sugestiva nesta dificuldade de fazer uma previsão para a receita. Segundo sítio The Stalwart, os grande sucessos de Hollywood, em termos das maiores arrecadações no final de semana de estréia, são os seguintes:

1. Piratas do Caribe 2

2. Star Wars III

3. X-Men: The Last Stand

4. Spider Man 2

5. Harry Potter and the Goblet of Fire

6. Spider Man

7. Harry Potter and the Prisoner of Azkaban

8. The Matrix Reloaded

9. The Lord of the Rings: The Return of the King

10. Harry Potter and the Sorcercer´s Stone

11. X2: X-Men United

12. Star Wars II

Fonte: The Stalwart

A lista parece promissora pois a maioria dos filmes são seqüencias. Então a projeção da receita ficaria mais fácil uma vez que um filme que seria a continuação de um sucesso tem grandes chances de ser também um sucesso?

Ledo engano. Uma consulta no sítio The Numbers, sobre cinema, revela que o recorde de receita, ajustado pela inflação, ainda está com os filmes originais: Star Wars, ET, Titanic, O Império Contra-ataca, Retorno de Jedi, Jurassic Park, Star Wars: Phantom, Os Caçadores da Arca Perdida, Forrest Gump e o Rei Leão, nesta ordem. (Somente receita nos Estados Unidos. A ordem considerando o mundo todo muda um pouco)

Segundo Leonard Mlodinow, numa reportagem para o Los Angeles Times, a previsão para o filme que será sucesso é algo que se aproxima do caos. Mlodinow lembra inúmeros casos em que o acaso foi muito mais preciso que a confiança dos executivos de Hollywood. Este autor de livros de física e matemática lembra que os bem remunerados executivos não acreditavam em sucessos como Guerra nas Estrelas, Tubarão, entre outros, mas apostaram em Ishtar (Warren Beatty+Dustin Hoffman+$55 milhões de orçamento=$14 milhões de receita) ou Last Action Hero (Schawarzenegger+85 milhões=50 milhões) entre outros fracassos.

A reportagem do LA Times lembra de erros comuns já investigados pela ciência. Um deles é a ilusão do controle, onde as pessoas pensam que tem poder sobre o que ocorre no mundo (algo como vestir "aquela" camisa da sorte e o Brasil não irá perder para a França. Deu sorte na última copa). Os executivos tem ilusão do controle pois acreditam que sua decisão terá influencia sobre o mercado de cinema. É uma "ilusão".

No sítio Art de Vany existem dois gráficos interessantes que mostram a dificuldade da estimativa no cinema. O primeiro gráfico mostra uma curva normal e uma curva com a variação do lucro ao longo do tempo. A curso do lucro de filmes reflete uma distribuição que não é simétrica.

O segundo gráfico apresenta a variação do lucro ao longo do tempo. Não existe uma tendência a redução da variância, demonstrando que o negócio cinema é arriscado

As 500 maiores do mundo e o Brasil

Na relação divulgada das quinhentas maiores empresas da Fortune aparecem 4 empresas brasileiras:

Petrobrás = 86a., com Receitas de US$56 milhões;

Bradesco = 269a., com Receitas de US$22,9 milhões

Banco do Brasil = 323a. com receitas de 20,0 milhões; e

Itaúsa = 415a., com receitas de 16,2 milhões.

Fonte: Fortune

Entre as maiores empresas do mundo, a lista é a seguinte (receita e lucro, na ordem, em $bilhões):

Os três maiores prejuízos:

Fonte: Fortune

Petrobrás = 86a., com Receitas de US$56 milhões;

Bradesco = 269a., com Receitas de US$22,9 milhões

Banco do Brasil = 323a. com receitas de 20,0 milhões; e

Itaúsa = 415a., com receitas de 16,2 milhões.

Fonte: Fortune

Entre as maiores empresas do mundo, a lista é a seguinte (receita e lucro, na ordem, em $bilhões):

| 1 | Exxon Mobil | 340 | 36 |

| 2 | Wal-Mart Stores | 316 | 11 |

| 3 | Royal Dutch Shell | 307 | 25 |

| 4 | BP | 268 | 22,3 |

| 5 | General Motors | 193 | -10,6 |

| 6 | Chevron | 189,5 | 14,1 |

| 7 | DaimlerChrysler | 186,1 | 3,5 |

| 8 | Toyota Motor | 185,8 | 12 |

| 9 | Ford Motor | 177,2 | 2, |

| 10 | ConocoPhillips | 166,7 | 13,5 |

Os três maiores prejuízos:

| 1 | Vodafone | 66 | 39,092.9* |

| 2 | UAL | 369 | 21,176.0* |

| 3 | General Motors | 5 | 10,567.0 |

Fonte: Fortune

Inscrições para Mestrado

Estão abertas inscrições para o mestrado da Universidade de Brasília, UFPB e UFRN. Para maiores informações consulte: www.unb.br/cca

Também estão abertas as inscrições para o mestrado da Universidade Estadual de Blumenau. Informações em http://www.furb.br/ppgcc

Também estão abertas as inscrições para o mestrado da Universidade Estadual de Blumenau. Informações em http://www.furb.br/ppgcc

Quanto menos informação, melhor

Publicado no jornal Valor Econômico, cita uma pesquisa que afirma que "quanto menos informação, melhor". Comenta uma pesquisa realizada nos Estados Unidos e é muito interessante. Enviado por Ricardo Vianna.

Quanto menos informação, melhor a decisão de investimento

Aquiles Mosca

11/07/2006

Via de regra, aceitamos sem questionar que quanto mais informação tivermos, maior é a probabilidade de que uma dada decisão seja acertada, sobretudo se tais informações forem apresentadas de maneira lógica e sistemática. No entanto, em diferentes campos de estudo, que variam da medicina ao comportamento de consumidores, passando por decisões de investimentos, há ampla evidência de que a maior parte de decisões acertadas são feitas com base em um conjunto bastante limitado, porém altamente relevante, de poucas informações.

Para a maioria dos profissionais é difícil admitir que tal afirmação seja verdadeira e provavelmente ninguém sofre mais com isso que os economistas (grupo do qual também faço parte), para quem o domínio das relações de causa e efeito, de variáveis endógenas e exógenas e uma pretensa capacidade de organizar o caos econômico conferem uma aura de sabedoria.

O estudo conduzido por Stuart Oskamp, professor emérito de ciência do comportamento da Universidade de Stanford, pode ajudar a compreender a mecânica mental e a conseqüência comportamental que dão validade à afirmação de que na hora de tomar decisão, menos informação pode valer muito mais. Oskamp reuniu um grupo de psiquiatras e psicólogos aos quais foi colocado o desafio de traçar o perfil de um indivíduo de 29 anos e veterano de guerra de nome Joseph Kidd.

Na primeira fase, apenas informações básicas, como idade, cidade de origem, profissão dos pais, etc, foram disponibilizados. Na segunda fase, Oskamp forneceu uma página e meia com informações relativas à infância de Joseph, seguidas na terceira fase por informações sobre os anos de Joseph no colegial e faculdade. Por fim, na quarta e última fase, o grupo de analistas recebeu informações detalhadas sobre o tempo de Joseph no exército e em outras atividades. Após cada fase, os analistas tinham de responder um questionário de múltipla escolha sobre a vida de Joseph.

Oskamp descobriu que, quanto mais informação era fornecida aos analistas, maior era a crença desses na exatidão de suas avaliações. Esse aumento de confiança se tornava mais significativo quanto mais detalhes recebiam. No entanto, apesar dos próprios analistas julgarem estar cada vez mais precisos em suas avaliações, o que Oskamp verificou foi que a cada nova fase e inclusão de novas informações, o percentual de acerto permanecia consistentemente ao redor de 30% para todos os analistas, muitos dos quais respondiam de maneira diferente a mesma questão em fases distintas.

Ou seja, conforme recebemos mais e mais informações, a certeza na exatidão de avaliações torna-se fora de proporção se comparada com a exatidão das decisões efetivamente tomadas. Para o universo dos investimentos, tal estudo e suas conclusões colocam grandes questionamentos. Há um risco não desprezível de ao coletar e analisar um número crescente de informações (o que é perfeitamente compreensível dada a complexidade dos sistemas econômicos) acaba-se por gerar uma situação onde o volume de dados é tal que uma parcela significativa das informações ou é irrelevante para a decisão a ser tomada ou somos simplesmente incapazes de processá-las de tal forma que contribuam positivamente para a qualidade de decisão. No entanto, fazem com que seja muito maior o grau de conforto e a confiança sob o qual a decisão é feita.

Há uma grande ironia em tudo isso: o desejo de gerar confiança é exatamente o que acaba minando a qualidade da decisão tomada. Acaba-se alimentado com mais dados e informações, muitas delas irrelevantes, um sistema mental que muitas vezes já se encontra congestionado.

O mercado financeiro não está imune a essa tendência comportamental. Ganha espaço a avaliação de que o fator fundamental para o sucesso das decisão de alocação, seleção de ativos e momento mais adequado de montar posições nos diversos mercados parece estar baseado na identificação das teses de mercado, isto é, a convergência da expectativas dos agentes para uns poucos temas que acabam conduzindo os movimentos das cotações dos principais ativos. No período atual, tal tese é de que há um risco global de que o período recente de bonança nos mercados poderá ser ameaçado pela continuidade do ciclo de aperto monetário nos EUA. Esse fator tem ditado o rumo dos mercados há alguns meses e o investidor que concentrou com antecedência o foco de sua atenção nesse componente do mercado, desconsiderando demais informações que possam poluir seu processo decisório, certamente teve mais sucesso que seus concorrentes, ao menos até que tal tese, e a conseqüente convergência de expectativas, sofra nova mudança de foco.

Aquiles Mosca é economista e estrategista de investimentos pessoais do ABN Amro Asset Management

Quanto menos informação, melhor a decisão de investimento

Aquiles Mosca

11/07/2006

Via de regra, aceitamos sem questionar que quanto mais informação tivermos, maior é a probabilidade de que uma dada decisão seja acertada, sobretudo se tais informações forem apresentadas de maneira lógica e sistemática. No entanto, em diferentes campos de estudo, que variam da medicina ao comportamento de consumidores, passando por decisões de investimentos, há ampla evidência de que a maior parte de decisões acertadas são feitas com base em um conjunto bastante limitado, porém altamente relevante, de poucas informações.

Para a maioria dos profissionais é difícil admitir que tal afirmação seja verdadeira e provavelmente ninguém sofre mais com isso que os economistas (grupo do qual também faço parte), para quem o domínio das relações de causa e efeito, de variáveis endógenas e exógenas e uma pretensa capacidade de organizar o caos econômico conferem uma aura de sabedoria.

O estudo conduzido por Stuart Oskamp, professor emérito de ciência do comportamento da Universidade de Stanford, pode ajudar a compreender a mecânica mental e a conseqüência comportamental que dão validade à afirmação de que na hora de tomar decisão, menos informação pode valer muito mais. Oskamp reuniu um grupo de psiquiatras e psicólogos aos quais foi colocado o desafio de traçar o perfil de um indivíduo de 29 anos e veterano de guerra de nome Joseph Kidd.

Na primeira fase, apenas informações básicas, como idade, cidade de origem, profissão dos pais, etc, foram disponibilizados. Na segunda fase, Oskamp forneceu uma página e meia com informações relativas à infância de Joseph, seguidas na terceira fase por informações sobre os anos de Joseph no colegial e faculdade. Por fim, na quarta e última fase, o grupo de analistas recebeu informações detalhadas sobre o tempo de Joseph no exército e em outras atividades. Após cada fase, os analistas tinham de responder um questionário de múltipla escolha sobre a vida de Joseph.

Oskamp descobriu que, quanto mais informação era fornecida aos analistas, maior era a crença desses na exatidão de suas avaliações. Esse aumento de confiança se tornava mais significativo quanto mais detalhes recebiam. No entanto, apesar dos próprios analistas julgarem estar cada vez mais precisos em suas avaliações, o que Oskamp verificou foi que a cada nova fase e inclusão de novas informações, o percentual de acerto permanecia consistentemente ao redor de 30% para todos os analistas, muitos dos quais respondiam de maneira diferente a mesma questão em fases distintas.

Ou seja, conforme recebemos mais e mais informações, a certeza na exatidão de avaliações torna-se fora de proporção se comparada com a exatidão das decisões efetivamente tomadas. Para o universo dos investimentos, tal estudo e suas conclusões colocam grandes questionamentos. Há um risco não desprezível de ao coletar e analisar um número crescente de informações (o que é perfeitamente compreensível dada a complexidade dos sistemas econômicos) acaba-se por gerar uma situação onde o volume de dados é tal que uma parcela significativa das informações ou é irrelevante para a decisão a ser tomada ou somos simplesmente incapazes de processá-las de tal forma que contribuam positivamente para a qualidade de decisão. No entanto, fazem com que seja muito maior o grau de conforto e a confiança sob o qual a decisão é feita.

Há uma grande ironia em tudo isso: o desejo de gerar confiança é exatamente o que acaba minando a qualidade da decisão tomada. Acaba-se alimentado com mais dados e informações, muitas delas irrelevantes, um sistema mental que muitas vezes já se encontra congestionado.

O mercado financeiro não está imune a essa tendência comportamental. Ganha espaço a avaliação de que o fator fundamental para o sucesso das decisão de alocação, seleção de ativos e momento mais adequado de montar posições nos diversos mercados parece estar baseado na identificação das teses de mercado, isto é, a convergência da expectativas dos agentes para uns poucos temas que acabam conduzindo os movimentos das cotações dos principais ativos. No período atual, tal tese é de que há um risco global de que o período recente de bonança nos mercados poderá ser ameaçado pela continuidade do ciclo de aperto monetário nos EUA. Esse fator tem ditado o rumo dos mercados há alguns meses e o investidor que concentrou com antecedência o foco de sua atenção nesse componente do mercado, desconsiderando demais informações que possam poluir seu processo decisório, certamente teve mais sucesso que seus concorrentes, ao menos até que tal tese, e a conseqüente convergência de expectativas, sofra nova mudança de foco.

Aquiles Mosca é economista e estrategista de investimentos pessoais do ABN Amro Asset Management

Falha de comunicação e falha em projetos

Notícia sobre pesquisa que mostra a relação entre falha de comunicação e falha em projetos:

Falta de comunicação é principal razão de falhas em projetos

Segundo estudo divulgado pela companhia Vital Smarts, especializada em treinamento corporativo, dificuldade de trocar informações é a mais causa de problemas.

Por COMPUTERWORLD

07 de junho de 2006 - 16h47

Falhas de comunicação podem ser a principal causa de falhas em projetos corporativos. É o que apontam os resultados preliminares de uma pesquisa sobre gerenciamento de projetos, conduzida pela empresa norte-americana de treinamento Vital Smarts.

O estudo mostra que a falta de habilidade dos gerentes de projetos para conversar com sua equipe sobre situações críticas freqüentemente acarretam o

fracasso. O diretor da pesquisa David Maxfield sugere cinco situações críticas que envolvem problemas de comunicação:

- Estabelecer prazos finais arbitrários e recursos inadequados

- Falta de liderança e energia para conduzir o projeto, além de interesses políticos

- Não respeitar a priorização dos processos do projeto

- Má vontade dos membros da equipe, que encaram a tarefa com sofreguidão

- Falhas para identificar problemas no projetos em tempo hábil para consertá-lo.

A pesquisa foi realizada com mais de 800 gerentes de projetos e 150 horas de observação de atividades em projetos. Um dos resultados é que:

* 80% destes gerentes dizem enfrentar com freqüência prazos e recursos inadequados que não têm relação com a realidade.

* 18% afirmam sentir que foram capazes de enfrentar a situação.

Em números, o estudo mostra que, devido à falta de comunicação:

* 74% dos empresários gastam mais do que o previsto no orçamento,

* 82% ultrapassam os prazos,

* 79% não conseguem atender às especificações de qualidade e funcionalidades e

* 67% enfrentam problema de auto-estima da equipe.

Por isso, o analista alerta que é preciso criar o hábito de conversar sobre assuntos críticos e estabelecer uma métrica que avalie e indique se

o processo está sendo bem-sucedido ou não.

(Enviado por Rubens)

Falta de comunicação é principal razão de falhas em projetos

Segundo estudo divulgado pela companhia Vital Smarts, especializada em treinamento corporativo, dificuldade de trocar informações é a mais causa de problemas.

Por COMPUTERWORLD

07 de junho de 2006 - 16h47

Falhas de comunicação podem ser a principal causa de falhas em projetos corporativos. É o que apontam os resultados preliminares de uma pesquisa sobre gerenciamento de projetos, conduzida pela empresa norte-americana de treinamento Vital Smarts.

O estudo mostra que a falta de habilidade dos gerentes de projetos para conversar com sua equipe sobre situações críticas freqüentemente acarretam o

fracasso. O diretor da pesquisa David Maxfield sugere cinco situações críticas que envolvem problemas de comunicação:

- Estabelecer prazos finais arbitrários e recursos inadequados

- Falta de liderança e energia para conduzir o projeto, além de interesses políticos

- Não respeitar a priorização dos processos do projeto

- Má vontade dos membros da equipe, que encaram a tarefa com sofreguidão

- Falhas para identificar problemas no projetos em tempo hábil para consertá-lo.

A pesquisa foi realizada com mais de 800 gerentes de projetos e 150 horas de observação de atividades em projetos. Um dos resultados é que:

* 80% destes gerentes dizem enfrentar com freqüência prazos e recursos inadequados que não têm relação com a realidade.

* 18% afirmam sentir que foram capazes de enfrentar a situação.

Em números, o estudo mostra que, devido à falta de comunicação:

* 74% dos empresários gastam mais do que o previsto no orçamento,

* 82% ultrapassam os prazos,

* 79% não conseguem atender às especificações de qualidade e funcionalidades e

* 67% enfrentam problema de auto-estima da equipe.

Por isso, o analista alerta que é preciso criar o hábito de conversar sobre assuntos críticos e estabelecer uma métrica que avalie e indique se

o processo está sendo bem-sucedido ou não.

(Enviado por Rubens)

Assinar:

Postagens (Atom)