Saiu na TecMundo:

Spotify anunciou hoje que já conta com 60 milhões de usuários pagantes, ou seja, assinantes de fato. Isso é mais do que o dobro que o seu maior concorrente, o Apple Music. É interessante notar, entretanto, que o Spotify conseguiu adicionar 20 milhões de pessoas à sua lista de usuários pagantes em apenas cinco meses. A última vez que a empresa anunciou a quantidade de assinantes que tinha foi em março, quando a conta fechava em 40 milhões de pessoas.

[...]

Entretanto, com o status de “mais legal” obtido pelo Spotify ao longo dos anos, os amantes da música que não se importam tanto com os mais recentes álbuns do pop acabam ficando no Spotify. Por fim, o streaming verde ainda tem uma curadoria melhor, com rádios mais interessantes, as funções Descobertas da Semana e Daily Mix. Mesmo com a concorrência tentando copiar esses recursos, a base de assinantes do Spotify continua crescendo.

[...]

Por fim, o Spotify deve entrar no mercado de ações até dezembro deste ano, segundo relata o The Wall Street Journal. Entretanto, a companhia prepara um processo de venda direta de ações por meio de terceiros. Isso quer dizer que não haverá uma IPO, uma oferta inicial de ações, em alguma bolsa. Esse método é o mais comum e sempre cria muito burburinho quando é relacionado a empresas de tecnologia. Contudo, os preços costumam ser bem mais baixos do que o valor real das ações, dada a abundância de papéis no mercado no primeiro dia.

Não se sabe se a experiência do Spotify vai dar certo sem uma IPO, mas a empresa ainda não detalhou direito como vai proceder para evitar instabilidade e baixa arrecadação.

31 julho 2017

Links

A geração digital não é melhor que os mais velhos em usar a tecnologia

Plano da Comunidade Européia de congelar depósitos para impedir uma corrida bancária

Putin é mais rico que Gates e Bezos juntos

Reino Unido banindo propaganda em que garotas são bailarinas e garotos engenheiros

Ninguém quer ver sua apresentação no PowerPoint, mas no Prezi sim

Plano da Comunidade Européia de congelar depósitos para impedir uma corrida bancária

Putin é mais rico que Gates e Bezos juntos

Reino Unido banindo propaganda em que garotas são bailarinas e garotos engenheiros

Ninguém quer ver sua apresentação no PowerPoint, mas no Prezi sim

30 julho 2017

Resenha : Ozark

Esta série de televisão estreou recentemente na Netflix. Alguns críticos fizeram uma associação com a consagrada Breaking Bad. O roteiro realmente é parecido (atenção, algum spoiler a seguir): Martin Byrde é um conselheiro financeiro que trabalha em Chicago. Seu sócio desvia dinheiro de um criminoso mexicano, que decide matá-los. Martin, no desespero, propõe trabalhar para o bandido fazendo lavagem de dinheiro numa pequena cidade do interior do Missouri, Ozark. Com isto salva sua família, sua esposa e casal de filhos. Mas o criminoso mata seu sócio e o amante da mulher. O primeiro episódio termina com a chegada em Ozark de Martin e sua família.

Pelo início é possível encontrar aspectos similares com Breaking Bad. Em ambos os casos, um homem é retirado de sua rotina e encontra no crime a solução para os problemas. As brincadeiras do destino estão presentes em ambas as séries. E ambas possuem um elenco sem um grande destaque (Jason “Juno” Baterman é Martin e Laura “Show de Truman” Linney é Wendy Byrde, a esposa), a força da série está na direção e no roteiro. Com Breaking Bad.

Vale a Pena? Sim. Com um IMDB de 8,6, a série começa de forma bem interessante. A questão da lavagem de dinheiro, que foi um dos temas de Breaking Bad, também aparece aqui. A figura mostra Martin discutindo com a esposa, dizendo culpado pela situação, pois não desconfiava que seu sócio estava desviando dinheiro: afinal ele era responsável pela contabilidade e deveria saber do que estava ocorrendo.

Pelo início é possível encontrar aspectos similares com Breaking Bad. Em ambos os casos, um homem é retirado de sua rotina e encontra no crime a solução para os problemas. As brincadeiras do destino estão presentes em ambas as séries. E ambas possuem um elenco sem um grande destaque (Jason “Juno” Baterman é Martin e Laura “Show de Truman” Linney é Wendy Byrde, a esposa), a força da série está na direção e no roteiro. Com Breaking Bad.

Vale a Pena? Sim. Com um IMDB de 8,6, a série começa de forma bem interessante. A questão da lavagem de dinheiro, que foi um dos temas de Breaking Bad, também aparece aqui. A figura mostra Martin discutindo com a esposa, dizendo culpado pela situação, pois não desconfiava que seu sócio estava desviando dinheiro: afinal ele era responsável pela contabilidade e deveria saber do que estava ocorrendo.

Consequências psicológicas da pobreza

Resumo:

Poverty remains one of the most pressing problems facing the world; the mechanisms through which poverty arises and perpetuates itself, however, are not well understood. Here, we examine the evidence for the hypothesis that poverty may have particular psychological consequences that can lead to economic behaviors that make it difficult to escape poverty. The evidence indicates that poverty causes stress and negative affective states which in turn may lead to short-sighted and risk-averse decision-making, possibly by limiting attention and favoring habitual behaviors at the expense of goal-directed ones. Together, these relationships may constitute a feedback loop that contributes to the perpetuation of poverty. We conclude by pointing toward specific gaps in our knowledge and outlining poverty alleviation programs that this mechanism suggests.

Poverty remains one of the most pressing problems facing the world; the mechanisms through which poverty arises and perpetuates itself, however, are not well understood. Here, we examine the evidence for the hypothesis that poverty may have particular psychological consequences that can lead to economic behaviors that make it difficult to escape poverty. The evidence indicates that poverty causes stress and negative affective states which in turn may lead to short-sighted and risk-averse decision-making, possibly by limiting attention and favoring habitual behaviors at the expense of goal-directed ones. Together, these relationships may constitute a feedback loop that contributes to the perpetuation of poverty. We conclude by pointing toward specific gaps in our knowledge and outlining poverty alleviation programs that this mechanism suggests.

Fonte: aqui

Links

A competição no casal real William e Kate

Como o gênero é representado nos comics (gráfico)

Um professor de economia de Portugal pergunta: queremos eliminar a língua portuguesa?

Sci-hub possui 70% de todos os artigos acadêmicos

SEC anuncia um prêmio de 1.7 milhão para um denunciante de uma fraude

Um pequeno resumo das diferenças entre US GAAP e IFRS

Como o gênero é representado nos comics (gráfico)

Um professor de economia de Portugal pergunta: queremos eliminar a língua portuguesa?

Sci-hub possui 70% de todos os artigos acadêmicos

SEC anuncia um prêmio de 1.7 milhão para um denunciante de uma fraude

Um pequeno resumo das diferenças entre US GAAP e IFRS

29 julho 2017

Fato da Semana: Prisão de Bendine

Fato: Prisão de Bendine

Data: 27 de julho de 2017

Contextualização - Bendine foi presidente do Banco do Brasil, de onde saiu para arrumar a Petrobras. Depois da estatal do petróleo, chegou a ser um dos candidatos para dirigir a Vale, outra grande empresa brasileira. Fez carreira na instituição financeira, mas foi no governo Lula que Bendine foi escolhido para dirigir a entidade. Envolvido em algumas operações estranhas, denunciado por corruptores e com ligações muito próximas de políticos do Partido do Trabalhadores, Bendine hoje recebe uma aposentadoria de R$60 mil e recebeu, no passado, agrados com cifras de milhões.

Relevância - O vídeo em que Bendine aparece num evento defendendo uma nova gestão na Petrobras, um pouco depois de receber dinheiro da Odebrecht, mostra que não devemos confiar nos gestores, mas nas estruturas de controle das empresas. Bendine também foi o responsável pela divulgação do número da corrupção da Petrobras, de R$6 bilhões.

Notícia boa para contabilidade? Por um lado, é desolador ver que Bendine em público falava de transparência, enquanto recebia dinheiro de corruptores. Por outro lado, a punição para o ex-burocrata pode fazer com que pessoas de má fé pensem duas vezes antes de agirem de maneira desonesta.

Desdobramentos - Tudo leva a crer que o próximo será Mantega, o mais longevo ministro da Fazenda que tivemos. E um dos responsáveis pela desastrosa política econômica do governo Dilma.

Mas a semana só teve isto? Sim.

Data: 27 de julho de 2017

Contextualização - Bendine foi presidente do Banco do Brasil, de onde saiu para arrumar a Petrobras. Depois da estatal do petróleo, chegou a ser um dos candidatos para dirigir a Vale, outra grande empresa brasileira. Fez carreira na instituição financeira, mas foi no governo Lula que Bendine foi escolhido para dirigir a entidade. Envolvido em algumas operações estranhas, denunciado por corruptores e com ligações muito próximas de políticos do Partido do Trabalhadores, Bendine hoje recebe uma aposentadoria de R$60 mil e recebeu, no passado, agrados com cifras de milhões.

Relevância - O vídeo em que Bendine aparece num evento defendendo uma nova gestão na Petrobras, um pouco depois de receber dinheiro da Odebrecht, mostra que não devemos confiar nos gestores, mas nas estruturas de controle das empresas. Bendine também foi o responsável pela divulgação do número da corrupção da Petrobras, de R$6 bilhões.

Notícia boa para contabilidade? Por um lado, é desolador ver que Bendine em público falava de transparência, enquanto recebia dinheiro de corruptores. Por outro lado, a punição para o ex-burocrata pode fazer com que pessoas de má fé pensem duas vezes antes de agirem de maneira desonesta.

Desdobramentos - Tudo leva a crer que o próximo será Mantega, o mais longevo ministro da Fazenda que tivemos. E um dos responsáveis pela desastrosa política econômica do governo Dilma.

Mas a semana só teve isto? Sim.

28 julho 2017

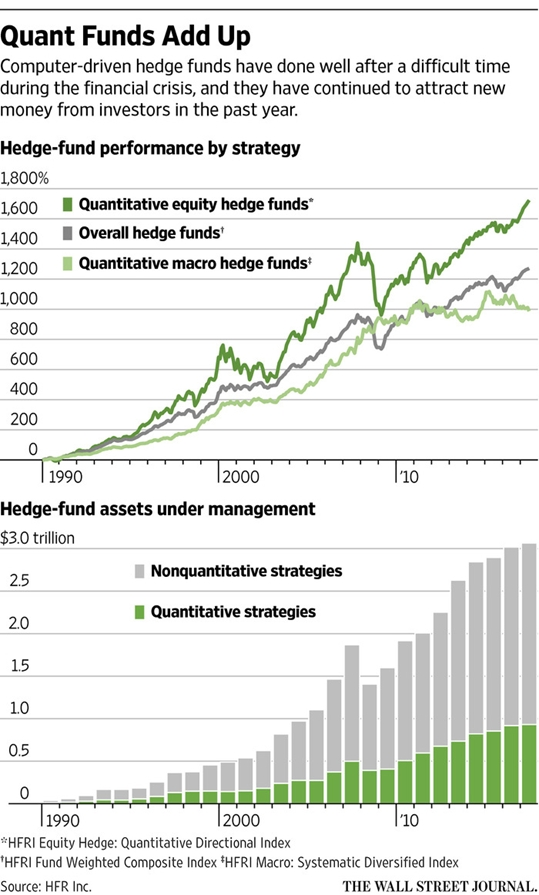

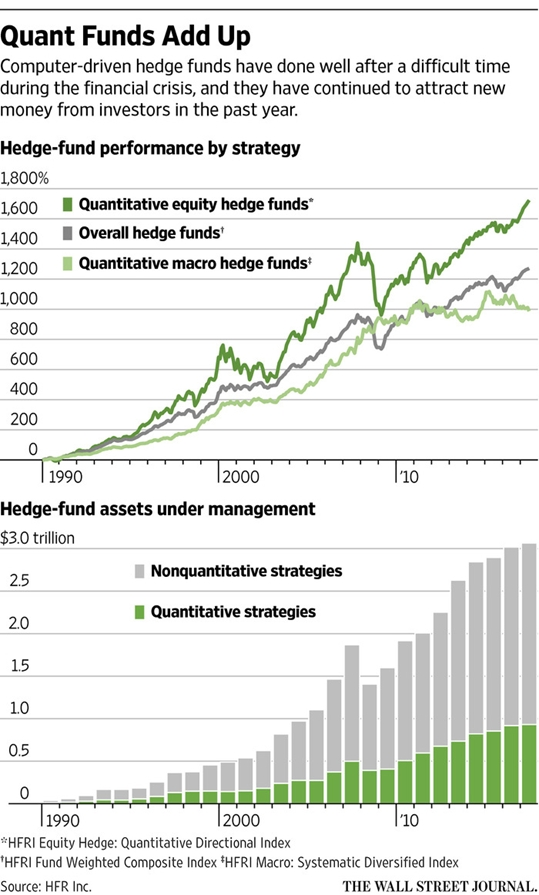

Leda Braga, rainha dos quants é brasileira

Leda Braga, 48, is considered the most powerful female hedge fund manager in the world.

In January, she launched her fund, Systematica Investments, a computer-driven fund.

With $8.8 billion in assets, Braga manages more than any other female hedge fund manager and more than many other funds run by men.

Before heading out on her own, Braga spent 14 years managing BlueCrest's biggest fund — the computer-driven BlueTrend fund.

Before that, she worked with BlueCrest's founders at JPMorgan as a quantitative analyst on the firm's derivatives research team.

In January, she launched her fund, Systematica Investments, a computer-driven fund.

With $8.8 billion in assets, Braga manages more than any other female hedge fund manager and more than many other funds run by men.

Before heading out on her own, Braga spent 14 years managing BlueCrest's biggest fund — the computer-driven BlueTrend fund.

Before that, she worked with BlueCrest's founders at JPMorgan as a quantitative analyst on the firm's derivatives research team.

The Brazilian-born portfolio manager, who holds a Ph.D. from Imperial College, joined BlueCrest when she was 34-weeks pregnant.

In the male-dominated world of Wall Street, Braga said she hasn't experienced difficulties.

"What can I say? Me, personally, I've always liked to work," she said at the CNBC Delivering Alpha Conference held at the Pierre Hotel in midtown Manhattan on Wednesday.

"She's so impressive," one attendee was overheard saying.

The Future of Trading

The "queen of the quants," as Braga is sometimes known, told the room that in the next ten years, the systematic approach the trading — the one she deploys — will prevail.

When it comes to making trades, there are two contrasting approaches —discretionary and systematic. Discretionary trading relies on the fund manager's own decision-making. Systematic trading uses computer models, research firm Preqin explained.

"I think in a world where there's regulatory pressures, investor pressure for lower fees ... I think the systematic approach will prevail in the long run. I think the next ten years for sure," Braga said.

In the male-dominated world of Wall Street, Braga said she hasn't experienced difficulties.

"What can I say? Me, personally, I've always liked to work," she said at the CNBC Delivering Alpha Conference held at the Pierre Hotel in midtown Manhattan on Wednesday.

"She's so impressive," one attendee was overheard saying.

The Future of Trading

The "queen of the quants," as Braga is sometimes known, told the room that in the next ten years, the systematic approach the trading — the one she deploys — will prevail.

When it comes to making trades, there are two contrasting approaches —discretionary and systematic. Discretionary trading relies on the fund manager's own decision-making. Systematic trading uses computer models, research firm Preqin explained.

"I think in a world where there's regulatory pressures, investor pressure for lower fees ... I think the systematic approach will prevail in the long run. I think the next ten years for sure," Braga said.

[...]

Fonte: aqui

Advogados dominam CVM

Juliana Schincariol, do Valor Econômico destacou bem o atual perfil da CVM:

Com a indicação do novo presidente da Comissão de Valores Mobiliários (CVM), Marcelo Barbosa, e a nomeação do diretor Gustavo Gonzalez, o colegiado da autarquia será formado inteiramente por advogados. (Advogados dominam colegiado da CVM, 14 de julho de 2017, p. C12)

Parodiando o premiê francês Clemenceu, a CVM é importante demais para ser deixada nas mãos dos advogados.

Com a indicação do novo presidente da Comissão de Valores Mobiliários (CVM), Marcelo Barbosa, e a nomeação do diretor Gustavo Gonzalez, o colegiado da autarquia será formado inteiramente por advogados. (Advogados dominam colegiado da CVM, 14 de julho de 2017, p. C12)

Parodiando o premiê francês Clemenceu, a CVM é importante demais para ser deixada nas mãos dos advogados.

Presidente do BNDES faz uma afirmação estranha

Há dias, o presidente do BNDES defendeu a instituição pelos negócios com a JBS. Segundo Mariana Sallowciz, em Para Rabello, JBS é um dos melhores negócios do BNDES, Estado de São Paulo, 15 de julho de 2017, p. B6:

Até a lambança da delação a empresa estava cotada a quanto? Era mais de R$10 (a ação) e o BNDES quando entrou estava cotada a R$7

Ou seja, ocorreu um crescimento de 43%. Parece um bom negócio. Mas não é e é estranho (ou má fé ou incompetência ou distração) que o presidente do BNDES trabalhe com valores nominais. Entre 2006 a final de 2015 a inflação brasileira foi de 77%. Ou seja, redução em termos reais de quase 20%. Se este foi um dos melhores negócios, imagine os piores.

Até a lambança da delação a empresa estava cotada a quanto? Era mais de R$10 (a ação) e o BNDES quando entrou estava cotada a R$7

Ou seja, ocorreu um crescimento de 43%. Parece um bom negócio. Mas não é e é estranho (ou má fé ou incompetência ou distração) que o presidente do BNDES trabalhe com valores nominais. Entre 2006 a final de 2015 a inflação brasileira foi de 77%. Ou seja, redução em termos reais de quase 20%. Se este foi um dos melhores negócios, imagine os piores.

Links

Decreto dispensa reconhecimento de firma e cópia autenticada nos órgãos públicos

Advogado da Odebrecht diz que empresa subornou mais de mil em todo o mundo

Por que é difícil o consumidor dizer não

A crise na ciência e a reprodução das pesquisas (com exemplo da arqueologia)

James Heckman e o viés de seleção

27 julho 2017

26 julho 2017

Como lidar com procrastinação

Foi ao vivo então não há edição. Para não cansar ou perder tempo, aumente a velocidade do vídeo nos "detalhes" (o símbolo de engrenagem).

- Coloque no papel tudo o que você precisa fazer;

- Priorize: se necessário coloque coisas para a outra semana, sem peso na consciência;

- Se desapegue de coisas e de tarefas quando possível;

- Músicas de vídeo-games te ajudam a focar. Identifique também o que te distrai: tem música que atrapalha mais do que ajuda (especialmente se cantadas em línguas que você entende);

- Se dê ao direito de descansar, sem culpa e sem ficar pensando no que é necessário ser feito;

- Frequentemente o multitasking te faz perder tempo e foco. Veja se alguns dos seus comportamentos são por ansiedade ou cansaço, por exemplo. Controle os seus hábitos, reveja o seu comportamento. A autora, sempre que se cansava, entrava no Twitter ou alguma outra rede sem inicialmente perceber. Para melhorar a produtividade ela substituiu o hábito por beber água.

Acrescentamos:

- Externalizar as metas ajuda. Para melhor se comprometer anote algo como: "vou terminar a tarefa X em 30 minutos". Se você falhar provavelmente se sentirá mal e colocar o "feito" em uma tarefa é bem satisfatório.

- Usem bloqueadores de sites e redes sociais, se necessário.

- Tenha um bloco de papel perto de você e toda vez que pensar em algo diferente da tarefa que você está fazendo, anote no papel. Assim fica mais fácil continuar a tarefa, já que você já tem um lembrete.

- Coloque no papel tudo o que você precisa fazer;

- Priorize: se necessário coloque coisas para a outra semana, sem peso na consciência;

- Se desapegue de coisas e de tarefas quando possível;

- Músicas de vídeo-games te ajudam a focar. Identifique também o que te distrai: tem música que atrapalha mais do que ajuda (especialmente se cantadas em línguas que você entende);

- Se dê ao direito de descansar, sem culpa e sem ficar pensando no que é necessário ser feito;

- Frequentemente o multitasking te faz perder tempo e foco. Veja se alguns dos seus comportamentos são por ansiedade ou cansaço, por exemplo. Controle os seus hábitos, reveja o seu comportamento. A autora, sempre que se cansava, entrava no Twitter ou alguma outra rede sem inicialmente perceber. Para melhorar a produtividade ela substituiu o hábito por beber água.

Acrescentamos:

- Externalizar as metas ajuda. Para melhor se comprometer anote algo como: "vou terminar a tarefa X em 30 minutos". Se você falhar provavelmente se sentirá mal e colocar o "feito" em uma tarefa é bem satisfatório.

- Usem bloqueadores de sites e redes sociais, se necessário.

- Tenha um bloco de papel perto de você e toda vez que pensar em algo diferente da tarefa que você está fazendo, anote no papel. Assim fica mais fácil continuar a tarefa, já que você já tem um lembrete.

Links

Tim Harford: como o arame farpado mudou a propriedade privada

ABBA no esporte é justo (critério proposto para cobrança de pênaltis no futebol)

Negociações suspeitas nas concessões de ferrovias (Inglaterra, século XIX)

Ferrán Adriá e o processo de inovação

Efeito da maconha no desempenho escolar (experimento na Holanda)

ABBA no esporte é justo (critério proposto para cobrança de pênaltis no futebol)

Negociações suspeitas nas concessões de ferrovias (Inglaterra, século XIX)

Ferrán Adriá e o processo de inovação

Efeito da maconha no desempenho escolar (experimento na Holanda)

Efeito Bartleby

Um efeito danoso da preocupação atual dos órgãos de controle com o “gerenciamento de riscos” ficou muito claro no texto de Claudia Safatle, Traumas que marcam a Petrobras (Valor, 21 de julho de 2017, A2):

O temor dos funcionários da petroleira fica evidente na elaboração dos pareceres. Segundo Parente [presidente da empresa], eles listam uma série de riscos, mas não dizem que apesar dos riscos e das atividades mitigadoras a decisão deve prosseguir ou não ser interrompida. Na semana passada houve uma reunião com toda a média gerência da empresa para tratar desses problemas. “A melhor maneira de não correr riscos é não fazer nada”, comentou [Parente]

Lembra o personagem Bartleby, de Melville, que afirmava "prefiro não fazer".

O temor dos funcionários da petroleira fica evidente na elaboração dos pareceres. Segundo Parente [presidente da empresa], eles listam uma série de riscos, mas não dizem que apesar dos riscos e das atividades mitigadoras a decisão deve prosseguir ou não ser interrompida. Na semana passada houve uma reunião com toda a média gerência da empresa para tratar desses problemas. “A melhor maneira de não correr riscos é não fazer nada”, comentou [Parente]

Lembra o personagem Bartleby, de Melville, que afirmava "prefiro não fazer".

Governo eleva royalties sobre minérios e cria agência reguladora para o setor

|

| Fonte: Aqui |

As três medidas provisórias assinadas nesta tarde pelo presidente Michel Temer, em cerimônia no Palácio do Planalto que lançou o Programa de Revitalização da Indústria Mineral Brasileira. No total, as MPs alteram 23 pontos no Código de Mineração.

[...]

Segundo o ministro a intenção do governo é conseguir, nos próximos sete anos, elevar de 4% para 6% a participação do setor de mineração no Produto Interno Bruto (PIB). “Isso é uma meta para que, em algum ponto do futuro, se possa aumentar a sua participação no PIB. Não posso precisar se vai acontecer em seis, sete, oito anos. Lançamos a base para que a mineração possa crescer”, disse.

[...]

No caso da criação da Agência Nacional de Mineração, o novo órgão deverá assumir as atuais funções do DNPM e também atuar na regulação do setor. “Você vai ter uma atividade menos burocrática, terá mais transparência e agilidade. A agência vai administrar o portfólio mineral brasileiro”, disse Lôbo.

Fonte: Aqui

25 julho 2017

Como lidar com perfeccionismo

Um ótimo canal no YouTube, especialmente para estudantes: Thomas Frank. Há vários vídeos sobre hábitos, procrastinação, produtividade, técnicas de aprendizagem... Diversos têm legenda em português.

Fato da Semana: Crise do Emprego Continua

Fato: Crise de Emprego no setor

Contextualização - O blog Contabilidade Financeira acompanha o comportamento do mercado de trabalho formal, tendo por base o número de admitidos e demitidos. A crise econômica derrubou o mito de que "não existe crise na contabilidade" ou que "não existe contador desempregado". O número de demitidos já superou o de admitidos em mais de 36 mil desde janeiro de 2014

Relevância - O acompanhamento deste dado permite verificar onde e quando está ocorrendo as demissões. Em junho o resultado foi negativo, enquanto a economia como um todo estava contratando. Aparentemente a discrepância entre os números da economia e do setor contábil decorre do bom desempenho do setor agrícola.

Notícia boa para contabilidade? - Não. A atração dos jovens para a contabilidade depende de uma perspectiva de emprego, que não ocorre nos dias atuais.

Desdobramentos - Devemos ter meses com desempenho negativo pela frente. Talvez em outubro o número de admitidos possa superar o de demitidos.

Por uma razão técnica estamos postando somente agora o fato da semana.

Contextualização - O blog Contabilidade Financeira acompanha o comportamento do mercado de trabalho formal, tendo por base o número de admitidos e demitidos. A crise econômica derrubou o mito de que "não existe crise na contabilidade" ou que "não existe contador desempregado". O número de demitidos já superou o de admitidos em mais de 36 mil desde janeiro de 2014

Relevância - O acompanhamento deste dado permite verificar onde e quando está ocorrendo as demissões. Em junho o resultado foi negativo, enquanto a economia como um todo estava contratando. Aparentemente a discrepância entre os números da economia e do setor contábil decorre do bom desempenho do setor agrícola.

Notícia boa para contabilidade? - Não. A atração dos jovens para a contabilidade depende de uma perspectiva de emprego, que não ocorre nos dias atuais.

Desdobramentos - Devemos ter meses com desempenho negativo pela frente. Talvez em outubro o número de admitidos possa superar o de demitidos.

Por uma razão técnica estamos postando somente agora o fato da semana.

Mercado de Trabalho Contábil continua em crise.

Segundo dados divulgados pelo Ministério do Trabalho e compilados por este blog, o número de admitidos com carteira assinada em junho de 2017 foi novamente inferior ao de demitidos no mercado de trabalho contábil: 8.104 versus 9.124. O gráfico a seguir mostra a evolução desta série desde início de 2014. É possível perceber que desde fevereiro de 2015 o número de admitidos tem sido inferior ao de demitidos, com a exceção de outubro de 2015 e de janeiro de 2017.

O gráfico a seguir mostra o tamanho da crise de emprego no setor contábil. Usando dados acumulados, o gráfico deixa claro que no período analisado foram reduzidas mais de 36 mil vagas no setor.

Um padrão que tem sido constante é o fato do salário dos admitidos ser inferior ao dos demitidos. Em razão da crise, esta diferença tem ficado acima de 20%. Isto significa dizer que as pessoas que estão sendo contratadas recebem um salário inferior. Em junho a diferença foi de R$563 ou 24,9%, um percentual bem próximo aos 26,9% de junho de 2016, a maior diferença que registramos.

Com respeito ao tempo de emprego dos demitidos, junho marcou um tempo médio de quase 39 meses. Este valor foi o maior registrado na série histórica e tem mostrado uma tendência crescente. Com o aumento da crise, as demissões estão ocorrendo com os funcionários mais antigos, com mais de três anos de trabalho.

Outro fato registrado nos outros meses é a substituição do trabalhador mais antigos pelo mais jovem. A idade média dos demitidos foi de 32,68 contra 30,34 anos dos admitidos.

O gráfico abaixo registra a comparação do setor contábil com a economia. Em junho de 2017 enquanto a economia contratava, a crise do emprego continuava no setor contábil. Existem duas possíveis explicações para esta diferença no comportamento. A primeira é o fato de que está ocorrendo um aumento de produtividade no setor, com a crescente automoção no trabalho. Ou seja, existe uma mudança estrutural. A segunda possível explicação, que talvez seja a mais correta, é que o mercado de trabalho foi positivo em junho na economia em termos de criação de emprego graças ao setor agropecuário. Os dados do Ministério do Trabalho mostram que este foi o único setor onde a relação entre admitidos e demitidos foi positiva na economia.

O atual mês não é tradicionalmente contratante. Isto significa dizer que provavelmente no próximo mês o número de demitidos continuará sendo maior que o de admitidos.

O gráfico a seguir mostra o tamanho da crise de emprego no setor contábil. Usando dados acumulados, o gráfico deixa claro que no período analisado foram reduzidas mais de 36 mil vagas no setor.

Um padrão que tem sido constante é o fato do salário dos admitidos ser inferior ao dos demitidos. Em razão da crise, esta diferença tem ficado acima de 20%. Isto significa dizer que as pessoas que estão sendo contratadas recebem um salário inferior. Em junho a diferença foi de R$563 ou 24,9%, um percentual bem próximo aos 26,9% de junho de 2016, a maior diferença que registramos.

Com respeito ao tempo de emprego dos demitidos, junho marcou um tempo médio de quase 39 meses. Este valor foi o maior registrado na série histórica e tem mostrado uma tendência crescente. Com o aumento da crise, as demissões estão ocorrendo com os funcionários mais antigos, com mais de três anos de trabalho.

Outro fato registrado nos outros meses é a substituição do trabalhador mais antigos pelo mais jovem. A idade média dos demitidos foi de 32,68 contra 30,34 anos dos admitidos.

O gráfico abaixo registra a comparação do setor contábil com a economia. Em junho de 2017 enquanto a economia contratava, a crise do emprego continuava no setor contábil. Existem duas possíveis explicações para esta diferença no comportamento. A primeira é o fato de que está ocorrendo um aumento de produtividade no setor, com a crescente automoção no trabalho. Ou seja, existe uma mudança estrutural. A segunda possível explicação, que talvez seja a mais correta, é que o mercado de trabalho foi positivo em junho na economia em termos de criação de emprego graças ao setor agropecuário. Os dados do Ministério do Trabalho mostram que este foi o único setor onde a relação entre admitidos e demitidos foi positiva na economia.

O atual mês não é tradicionalmente contratante. Isto significa dizer que provavelmente no próximo mês o número de demitidos continuará sendo maior que o de admitidos.

Como se destacar na era do exibicionismo profissional

|

| Fonte: Aqui |

E essa atitude continua a prevalecer - e ganhar força - nos dias de hoje.

"Há tantas novas companhias surgindo nos últimos anos que as pessoas decidiram que elas precisam gritar em vez de murmurar", filosofa Hirshon.

Nesse contexto, parece que suas ideias, seu trabalho duro e seu talento não vão levá-lo muito longe, a menos que você aprenda a se destacar. Mas o que fazer se esse não for o seu jeito?

Para Hirshon, a tendência atual de se autopromover a qualquer preço é "infeliz".

"Muitas companhias que estão gritando para conseguir mais atenção tem a tecnologia menos viável e os piores planos de negócio", afirma.

Esse comportamento também coloca pessoas de culturas mais reservadas em desvantagem. "Enaltecer-se no Japão é o caminho mais rápido para chegar a lugar nenhum", acrescenta ele. O mesmo acontece nos países nórdicos.

"Isso é um problema porque as culturas desses países são a antítese das culturas prevalecentes no Reino Unido ou nos Estados Unidos, onde se destacar a qualquer preço se tornou regra."

Por outro lado, ser muito modesto em países onde a cultura do exibicionismo é mais acentuada pode colocá-lo em desvantagem, diz Charlene Solomon, da RW3 CultureWizard, uma plataforma online de treinamento intercultural.

Em uma entrevista de emprego ou uma apresentação de ideia nos Estados Unidos, diz ela, "você tem de estar aberto a falar sobre si mesmo, porque se você subestima suas capacidades, isso pode arruinar o negócio".

O perigo em recompensar o exibicionismo é que isso favorece alguns tipos de personalidade, alerta a psicóloga Ros Taylor, que trabalha como coach de executivos, além de ensinar Administração na Universidade Strathclyde, no Reino Unido.

O lema de muitas companhias é que seus líderes têm de ser extrovertidos e que tenham uma mente aberta, podendo falar sobre todos os assuntos, avalia ela.

"Ao fim e ao cabo, tudo é uma grande bobagem. Nada tem profundidade ou credibilidade", critica Taylor.

"Isso é preocupante porque o pensamento criativo - ou mesmo a ideia genial - pode vir, e normalmente vem, das pessoas mais silenciosas ou contemplativas", acrescenta.

Segundo ela, "passei a minha vida profissional dizendo a empresas: 'Não, não, não - não há um padrão específico para ser um líder'. A verdadeira diversidade é ter diferentes tipos de pessoas ao redor da mesa, tanto os introvertidos quanto os extrovertidos".

Quando se trata de lideranças, uma personalidade mais reservada pode até superar os rivais mais barulhentos.

Um estudo recente com mais de 2 mil CEOs revelou que os introvertidos tendem a superar mais as expectativas das empresas e dos investidores do que extrovertidos carismáticos.

Se você acha que tem de ficar mais visível, mas ser falastrão não é o seu estilo, há algo que você possa fazer?

Pela própria experiência, Taylor diz acreditar que qualquer um pode aprender a se destacar, e defende que pessoas mais quietas, mas duronas, podem ter um sucesso notável.

Antes de receber orientações dela, há dois anos, o executivo Gerry Tyrrell, de 44 anos, permanecia em silêncio durante reuniões. Como um experiente auditor financeiro em uma empresa multinacional de tecnologia na Escócia, ele tinha confiança em sua experiência, mas ficava inibido para se manifestar. Principalmente, diz ele, quando seus colegas faziam bullying ou adotavam uma 'mentalidade de camaradagem' para ganhar pontos.

Ele sempre fez seu trabalho diligentemente, detectando riscos financeiros e compartilhando suas opiniões com pessoas antes ou depois de encontros importantes, mas sentia que a falta de reconhecimento não estava ajudando sua carreira.

"Sabia que precisava me projetar mais um pouco", diz ele.

De fala mansa, e com uma tendência a falar mais rápido quando nervoso, Tyrrell aprendeu a desacelerar, escolher um ou dois pontos e transmitir sua mensagem. Mas ele está agora pronto para ficar sob os holofotes da mesma forma que seus colegas? "Dois anos atrás, eu nunca teria feito isso. Agora eu posso fazê-lo, mas não vou trair o meu estilo de ser. Vou fazer as coisas do meu jeito", afirma.

Hirshon lembra-se de outro exemplo. Ele teve de treinar um empreendedor para ser mais efusivo. "Tinha um cliente na Suécia que tinha uma tecnologia incrível de reconhecimento facial, melhor do que qualquer outra coisa disponível no mercado, e toda vez que a mencionavam, usavam o adjetivo bom", lembra ele. "Finalmente consegui convencê-lo a dizer: 'Nós temos algo que é realmente único'", acrescenta.

Ainda assim, Hrishon diz acreditar que nem todo mundo deve aprender a aparecer. "Quando todo mundo grita junto, a pessoa que sussurra acaba sendo ouvida", diz ele."Se uma empresa tem um ótimo produto, se você promovê-lo de forma discreta e factual, as pessoas vão entender a mensagem e vão comprar sua ideia."

"As relações públicas não são um jogo de quem grita mais alto. É um jogo de xadrez", conclui.

Fonte: Aqui

Rir é o melhor remédio

Problemas de professor...

Estou te enviando um e-mail para te avisar que te dei falta na aula de hoje, independente de onde você estava fisicamente. Eu preciso que você entenda que, mesmo quando estou lecionando, percebo o que os meus alunos estão fazendo.

O nosso Assistente de Professor estava sentado atrás de você durante a classe e ele reportou que você estava olhando fotos de "labradores dourados com chapéu de festa" por todo o período de classe, enquanto ria para si mesma.

Mesmo que essa seja uma atividade maravilhosa, eu fortemente recomendo que você faça isso durante o seu período livre e não em sala de aula.

te vejo na terça.

Fonte: Aqui

Estou te enviando um e-mail para te avisar que te dei falta na aula de hoje, independente de onde você estava fisicamente. Eu preciso que você entenda que, mesmo quando estou lecionando, percebo o que os meus alunos estão fazendo.

O nosso Assistente de Professor estava sentado atrás de você durante a classe e ele reportou que você estava olhando fotos de "labradores dourados com chapéu de festa" por todo o período de classe, enquanto ria para si mesma.

Mesmo que essa seja uma atividade maravilhosa, eu fortemente recomendo que você faça isso durante o seu período livre e não em sala de aula.

te vejo na terça.

Fonte: Aqui

24 julho 2017

Celeridade dos periódicos científicos

Quem tem que publicar sabe a importância deste artigo!

Análise da celeridade dos periódicos da área de Ciências Contábeis no processo de avaliação dos artigos científicos

O presente estudo tem como o objetivo geral verificar quais os periódicos, que publicam artigos na área de ciências contábeis, com maior celeridade no processo de avaliação. Além disso, teve como objetivos específicos: a) averiguar, mediante correlação, se, no decorrer do período de 2013 a 2016, os periódicos aumentaram a celeridade no processo de avaliação dos artigos; e b) verificar a existência de correlação entre o conceito Qualis/Capes e a celeridade no processo de avaliação dos artigos. Quanto aos aspectos metodológicos, foi realizado um levantamento de dados em 26 dos principais periódicos da área de Ciências Contábeis, no período de 2013 a 2016, totalizando 2.377 observações/artigos. Para a análise dos dados, foi utilizada estatística descritiva e Correlação de Pearson. Os resultados indicaram que os periódicos com maior celeridade média no período estudado foram: Revista Evidenciação Contábil & Finanças com 96 dias, Revista Mineira de Contabilidade com uma média de 111 dias e revista Pensar Contábil com um tempo médio de 117 dias. No que concerne os resultados da correlação, verificou-se que: 13 periódicos apresentaram correlação significativa, no nível de 5%, entre a celeridade no processo de avaliação e o decorrer dos anos (2013 a 2016); e, que as revistas com melhor conceito Qualis/Capes possuem menor celeridade entre o envio e o aceite dos artigos. Destaca-se que apenas 7 (sete) periódicos do estudo haviam publicado toda as edições de 2016 no período de coleta dos dados. Palavras chave: Revista, Período de Avaliação, Publicações Acadêmicas.

RUFINO, M. A.; DA SILVA, P. Z. P.

Fonte: Aqui (compartilhado no Facebook pela prof. Cláudia Cruz do Ideias Contábeis)

Análise da celeridade dos periódicos da área de Ciências Contábeis no processo de avaliação dos artigos científicos

O presente estudo tem como o objetivo geral verificar quais os periódicos, que publicam artigos na área de ciências contábeis, com maior celeridade no processo de avaliação. Além disso, teve como objetivos específicos: a) averiguar, mediante correlação, se, no decorrer do período de 2013 a 2016, os periódicos aumentaram a celeridade no processo de avaliação dos artigos; e b) verificar a existência de correlação entre o conceito Qualis/Capes e a celeridade no processo de avaliação dos artigos. Quanto aos aspectos metodológicos, foi realizado um levantamento de dados em 26 dos principais periódicos da área de Ciências Contábeis, no período de 2013 a 2016, totalizando 2.377 observações/artigos. Para a análise dos dados, foi utilizada estatística descritiva e Correlação de Pearson. Os resultados indicaram que os periódicos com maior celeridade média no período estudado foram: Revista Evidenciação Contábil & Finanças com 96 dias, Revista Mineira de Contabilidade com uma média de 111 dias e revista Pensar Contábil com um tempo médio de 117 dias. No que concerne os resultados da correlação, verificou-se que: 13 periódicos apresentaram correlação significativa, no nível de 5%, entre a celeridade no processo de avaliação e o decorrer dos anos (2013 a 2016); e, que as revistas com melhor conceito Qualis/Capes possuem menor celeridade entre o envio e o aceite dos artigos. Destaca-se que apenas 7 (sete) periódicos do estudo haviam publicado toda as edições de 2016 no período de coleta dos dados. Palavras chave: Revista, Período de Avaliação, Publicações Acadêmicas.

RUFINO, M. A.; DA SILVA, P. Z. P.

Fonte: Aqui (compartilhado no Facebook pela prof. Cláudia Cruz do Ideias Contábeis)

Links

Maiores estátuas do planeta: Cristo em 10º

Educação em humanas é importante para o mundo tecnológico

Neymar Jr. No Jimmy Kimmel Live (video abaixo)

Disney vai abrir hotel imersivo inspirado em Star Wars

Quem está narrando Game of Thrones? (com spoiler da temporada 7 e suposições sobre o futuro)

23 julho 2017

Mehdi Ordikhani-Seyedlar: o que acontece com o nosso cérebro quando prestamos atenção

Atenção não é somente sobre o que nos concentramos - é também sobre o que nosso cérebro filtra. Investigando padrões no cérebro quando as pessoas tentam se concentrar, o neurocientista computacional Mehdi Ordikhani-Seyedlar espera unir o cérebro ao computador, construindo modelos que podem ser usados para tratar TDAH e ajudar quem perdeu a habilidade de se comunicar. Ouça mais sobre essa interessante ciência nessa curta e fascinante palestra.

22 julho 2017

A dieta financeira: ansiedade

O canal The Financial Diet publica boas dicas de finanças pessoais. O vídeo que colocamos acima fala especificamente sobre um dos problemas financeiros que a autora, Chelsea, teve: ansiedade. O problema consistia basicamente em comprar coisas por impulso, sem a real necessidade daquilo, de uma forma exageradamente prejudicial.

Nos últimos anos aumentaram as conversas sobre a saúde mental, especialmente envolvendo ansiedade e depressão, mas uma das coisas raramente discutidas é o impacto financeiro dessas doenças. A Chelsea fala sobre isso de acordo com a perspectiva dela.

Nos Estados Unidos a ansiedade é a doença mental mais comum: afeta 18% da população. Cerca de 40 milhões de americanos estão atualmente lidando com problemas de ansiedade e apesar de ser uma desordem tratável, apenas 1 de cada 3 pessoas estão procurando ajuda. De uma forma geral as desordens ansiosas custam aos Estados Unidos cerca de US 42 milhões por ano. Claramente há um impacto da doença na economia, além do impacto pessoal.

No vídeo é destacado que se a pessoa vem de uma família com histórico de ansiedade e depressão geralmente é mais difícil procurar ajuda, ainda mais se não houver plano de saúde. Essa doença exige muitos gastos com consultas, terapias e medicação.

Uma das características da ansiedade da Chelsea era cometer um erro, entrar em pânico e fazer com que o erro se tornasse ainda maior até que virasse uma bola de neve. Até que ela procurasse ajuda a forma dela de extravasar essa ansiedade era gastando.

Outra questão levantada é a ansiedade não ser percebida como uma doença que merece tanto investimento para ser tratada. A princípio ela sentia como se fosse sinônimo de fraqueza. Até que as horas de insônia e cansaço cobrassem a parte deles, ela acumulou vários anos de problemas não tratados, com prejuízo pessoal e profissional.

Se você se identificar com esta mensagem, procure ajuda profissional. Geralmente é possível encontrar terapia gratuita em universidades. Para quem mora em São Paulo, aqui há algumas dicas.

21 julho 2017

Inteligência artificial não acabará com Wall Street

For all the hype, applying AI to investment still has a few serious problems

Artificial intelligence and machine learning are the buzzwords in automated investment. But for all the hype, applying AI to investment still has its problems.

Ten years ago, computer-driven traders pulled the plug after their algorithms ran amok, leading to billions in losses and the eventual closure of Goldman Sachs ’s flagship quantitative fund.

A decade on, artificial intelligence and machine learning are the buzzwords in automated investment. But for all the hype, applying AI to investment has three serious problems: it works too well, it is often impossible to understand, and it only knows about recent history. Worse, it will be self-defeating if it proves popular, as algorithms face off against each other in the market.

Machine-learning systems are now really good at spotting patterns. Unfortunately, computers are just too good, and frequently find patterns that aren’t really there.Michael Kollo, chief strategist at Axa IM Rosenberg Equities, points to the neural network—a type of AI loosely modeled on brains—developed by three University of Washington researchers to distinguish between pictures of wolves and dogs by associating wolves with snow.

“It can easily identify something of an intransigent nature and learn one rule from it,” he says. Train an AI on the last 35 years of markets, and it might well develop a single simple rule: buy bonds. With 10-year Treasury yields down from 13.7% in July 1982 to 2.31% on Monday, it worked beautifully in hindsight—but yields can’t possibly fall that much again in the next 35 years.

In the industry, spotting patterns that don’t repeat is known as “overfitting”—picking up on the irrelevant snow in the picture of a wolf, or chance patterns in past stock prices that bear no relation to the future.

David Harding, founder of hedge fund Winton Group, says finding ways to avoid such fake patterns is at the core of computer-driven investment.

“Avoiding overfitting is a state of mind,” he says. “It’s the same thing as avoiding wishful thinking.”

Anthony Ledford, chief scientist at quant fund Man AHL, says more advanced machine learning systems sometimes prove less useful, too. “The more complicated your model the better it is at explaining the data you use for the training and the less good it is about explaining the data in the future,” he says. A model needs to accept that much that goes on in markets is meaningless noise, and try to pick out broader signals, even if it leaves some moves in past data unexplained.

Anthony Ledford, chief scientist at quant fund Man AHL, says more advanced machine learning systems sometimes prove less useful, too. “The more complicated your model the better it is at explaining the data you use for the training and the less good it is about explaining the data in the future,” he says. A model needs to accept that much that goes on in markets is meaningless noise, and try to pick out broader signals, even if it leaves some moves in past data unexplained.

Many quantitative investors try to avoid overfitting by insisting that any rule they adopt should have an economic or behavioral rationale. If the computer finds that every third Wednesday when it rains in Kansas the stocks of oil companies listed in Paris go up, betting on it happening in future would be no more than a leap of faith.

Unfortunately, explaining why a system with thousands of inputs made a decision can be all but impossible—and is such a serious problem that America’s defense research agency is financing a program to try to produce AI which explains itself.

The lack of transparency means the most advanced systems tend to be run on a tentative basis, with only a small amount of money or with human oversight of the recommendations.

Charles Ellis is typical. He joined Mediolanum Asset Management in Dublin in November to develop machine learning systems, with the first up and running providing recommendations for sectors. Given 20 years of data on 1,500 variables related to U.S. stocks, it uses a machine learning system known as random forest regression to try to avoid overfitting, and early results are good, he says. It is being used only for a small part of the $20 billion portfolio, with final decisions still made by fund managers. A second system designed to try to predict the economic cycle is currently bullish.

The drawback of the random forest method is that it is hard to understand why the computer reached any particular decision.

“It’s a little bit of a black box in that you don’t know why [the input]’s having that effect,” he says.

Mr. Kollo says it will be hard to avoid shutting down a system when it loses money if it isn’t properly understood.

“All things go wrong eventually, every algorithm has a bad day,” he says. “The difference between those that survive and don’t is those that can explain what they do.”

Some investors don’t care about the lack of transparency. Jeffrey Tarrant, whose Protégé Partners invests in hedge funds, says it “doesn’t bother me at all.” He’s invested in six funds which use AI methods—typically combined with unusual data sources—and whose managers come from nonstandard backgrounds. He estimates there are 75 funds which say they use AI, but thinks only 25 really do.

Investors who have long managed money using computers are scornful of the latest fashion for AI.

“Thirty years of being treated like an idiot for saying you can manage money with computers, and now they come along and say you can manage money with computers,” scoffs Mr. Harding at Winton.

His application of a form of machine learning to moving averages of futures prices helped him become a billionaire. His team treats machine learning as just another statistical technique to spot market anomalies.

Sushil Wadhwani used machine learning when head of systems trading at hedge fund Tudor two decades ago, and now runs his own automated fund using machine learning—but overrides the systems occasionally. In 2008 he turned off the European bond analysis because it had learned that spreads between the best and worst eurozone bonds didn’t depend on economic fundamentals, after years of evidence. As the banking system imploded, he knew this no longer applied.

“It would be very difficult for a machine to learn that unless it knew it should be looking at the 1930s,” he says.

High-frequency systems may get enough examples of changing trading regimes to run on their own, but can’t deploy much capital. Applying machine learning to longer-term investment is tricky when many of the new data sets being deployed only go back a decade or two. Computers with no knowledge of history are doomed to repeat its mistakes.

Artificial intelligence and machine learning are the buzzwords in automated investment. But for all the hype, applying AI to investment still has its problems.

Ten years ago, computer-driven traders pulled the plug after their algorithms ran amok, leading to billions in losses and the eventual closure of Goldman Sachs ’s flagship quantitative fund.

A decade on, artificial intelligence and machine learning are the buzzwords in automated investment. But for all the hype, applying AI to investment has three serious problems: it works too well, it is often impossible to understand, and it only knows about recent history. Worse, it will be self-defeating if it proves popular, as algorithms face off against each other in the market.

Machine-learning systems are now really good at spotting patterns. Unfortunately, computers are just too good, and frequently find patterns that aren’t really there.Michael Kollo, chief strategist at Axa IM Rosenberg Equities, points to the neural network—a type of AI loosely modeled on brains—developed by three University of Washington researchers to distinguish between pictures of wolves and dogs by associating wolves with snow.

“It can easily identify something of an intransigent nature and learn one rule from it,” he says. Train an AI on the last 35 years of markets, and it might well develop a single simple rule: buy bonds. With 10-year Treasury yields down from 13.7% in July 1982 to 2.31% on Monday, it worked beautifully in hindsight—but yields can’t possibly fall that much again in the next 35 years.

In the industry, spotting patterns that don’t repeat is known as “overfitting”—picking up on the irrelevant snow in the picture of a wolf, or chance patterns in past stock prices that bear no relation to the future.

David Harding, founder of hedge fund Winton Group, says finding ways to avoid such fake patterns is at the core of computer-driven investment.

“Avoiding overfitting is a state of mind,” he says. “It’s the same thing as avoiding wishful thinking.”

Anthony Ledford, chief scientist at quant fund Man AHL, says more advanced machine learning systems sometimes prove less useful, too. “The more complicated your model the better it is at explaining the data you use for the training and the less good it is about explaining the data in the future,” he says. A model needs to accept that much that goes on in markets is meaningless noise, and try to pick out broader signals, even if it leaves some moves in past data unexplained.

Anthony Ledford, chief scientist at quant fund Man AHL, says more advanced machine learning systems sometimes prove less useful, too. “The more complicated your model the better it is at explaining the data you use for the training and the less good it is about explaining the data in the future,” he says. A model needs to accept that much that goes on in markets is meaningless noise, and try to pick out broader signals, even if it leaves some moves in past data unexplained.Many quantitative investors try to avoid overfitting by insisting that any rule they adopt should have an economic or behavioral rationale. If the computer finds that every third Wednesday when it rains in Kansas the stocks of oil companies listed in Paris go up, betting on it happening in future would be no more than a leap of faith.

Unfortunately, explaining why a system with thousands of inputs made a decision can be all but impossible—and is such a serious problem that America’s defense research agency is financing a program to try to produce AI which explains itself.

The lack of transparency means the most advanced systems tend to be run on a tentative basis, with only a small amount of money or with human oversight of the recommendations.

Charles Ellis is typical. He joined Mediolanum Asset Management in Dublin in November to develop machine learning systems, with the first up and running providing recommendations for sectors. Given 20 years of data on 1,500 variables related to U.S. stocks, it uses a machine learning system known as random forest regression to try to avoid overfitting, and early results are good, he says. It is being used only for a small part of the $20 billion portfolio, with final decisions still made by fund managers. A second system designed to try to predict the economic cycle is currently bullish.

The drawback of the random forest method is that it is hard to understand why the computer reached any particular decision.

“It’s a little bit of a black box in that you don’t know why [the input]’s having that effect,” he says.

Mr. Kollo says it will be hard to avoid shutting down a system when it loses money if it isn’t properly understood.

“All things go wrong eventually, every algorithm has a bad day,” he says. “The difference between those that survive and don’t is those that can explain what they do.”

Some investors don’t care about the lack of transparency. Jeffrey Tarrant, whose Protégé Partners invests in hedge funds, says it “doesn’t bother me at all.” He’s invested in six funds which use AI methods—typically combined with unusual data sources—and whose managers come from nonstandard backgrounds. He estimates there are 75 funds which say they use AI, but thinks only 25 really do.

Investors who have long managed money using computers are scornful of the latest fashion for AI.

“Thirty years of being treated like an idiot for saying you can manage money with computers, and now they come along and say you can manage money with computers,” scoffs Mr. Harding at Winton.

His application of a form of machine learning to moving averages of futures prices helped him become a billionaire. His team treats machine learning as just another statistical technique to spot market anomalies.

Sushil Wadhwani used machine learning when head of systems trading at hedge fund Tudor two decades ago, and now runs his own automated fund using machine learning—but overrides the systems occasionally. In 2008 he turned off the European bond analysis because it had learned that spreads between the best and worst eurozone bonds didn’t depend on economic fundamentals, after years of evidence. As the banking system imploded, he knew this no longer applied.

“It would be very difficult for a machine to learn that unless it knew it should be looking at the 1930s,” he says.

High-frequency systems may get enough examples of changing trading regimes to run on their own, but can’t deploy much capital. Applying machine learning to longer-term investment is tricky when many of the new data sets being deployed only go back a decade or two. Computers with no knowledge of history are doomed to repeat its mistakes.

20 julho 2017

Chega de aumentar impostos!

Não é difícil entender por que o governo se viu obrigado a aumentar os impostos sobre combustíveis. Basta fazer as contas para perceber que o cumprimento da meta fiscal, um déficit de RS 139 bilhões até dezembro, se tornou inviável.

A arrecadação subiu pouco no primeiro semestre deste ano, — 0,8%, para RS 648,6 bilhões. A causa desse crescimento foram receitas extraordinárias, como royalties do petróleo, que andavam em baixa no ano passado. Descontadas elas, houve queda de 0,2%. Apenas em resultado disso, pode haver um buraco fiscal de até RS 18 bilhões na meta.

Mas os problemas da Receita não param por aí. O Parlamento resiste a reonerar a folha de pagamento de empresas beneficiadas durante o governo Dilma, abrindo um buraco de mais RS 2 bilhões. O atraso na privatização de estatais, como o Instituto de Resseguros do Brasil (IRB), abrirá outro de RS 7 bilhões.

A segunda fase do programa de repatriação de recursos está aquém do esperado: até agora, a Receita recebeu apenas RS 800 milhões de 836 contribuintes (o prazo se esgota em 15 dias), ante a expectativa inicial de RS 6,7 bilhões — mais um buraco, de RS 5,9 bilhões.

E, assim, de buraco em buraco, o governo vai abrindo um rombo gigantesco no Orçamento, que precisa ser coberto de alguma forma, sob pena de pôr em xeque a credibilidade da equipe econômica. Foram levantados apenas RS 12 bilhões com receitas de precatórios atrasados — valor insuficiente para cumprir a meta fiscal.

O difícil é entender por que, para tapar o rombo, é preciso aumentar combustíveis, quando o Congresso está prestes a aprovar, por meio da Medida Provisória 783, um perdão para as dívidas das empresas que as dispensa de pagar 99% dos juros e multas relativos a atrasos nos impostos. É a segunda MP desfigurada na Câmara para atender aos interesses dos devedores. A primeira foi a 766, em março.

A expectativa inicial era arrecadar RS 13,3 bilhões este ano com os pagamentos atrasados. Na forma como a MP passou na Comissão Mista do Congresso, serão apenas RS 420 milhões. Uma reportagem do jornal “O Estado de S.Paulo” revelou ontem que parlamentares, cujas empresas devem RS 533 milhões, também serão beneficiados.

Fora os parlamentares, outro grupo político beneficiado pelo governo são os funcionários públicos. No ano passado, o Executivo autorizou reajustes de 10,8% em dois anos nos salários do funcionalismo — para algumas carreiras, de até 53%. Neste ano, houve equiparação de outras carreiras não contempladas, com aumentos de vencimentos que chegam a 28% nos próximos quatro anos.

Eis, em síntese, a raiz das voltas que o Brasil vive a dar ao redor do abismo fiscal: quem tem poder ou exerce pressão — empresas, sindicatos do funcionalismo e, naturalmente, políticos — garante o seu. Para o cidadão comum — que não sonega, não tem apartamento não-declarado em Miami, não desfruta os privilégios legais do funcionalismo, nem ocupa assento no Congresso —, nada resta senão mais uma tunga no bolso.

O aumento de imposto, sobretudo no combustível, se refletirá nos índices inflacionários, além de ampliar a já assombrosa carga tributária que emperra a produtividade da economia brasileira e faz dos produtos vendidos os mais caros do mundo. Mesmo que seja um aumento pequeno, viola princípios pelos quais todo brasileiro deveria lutar, como o enxugamento do Estado, o fim do clientelismo e o corte de gastos públicos.

É intolerável que paguemos mais do que já pagamos. Como o Tea Party americano, a independência do Brasil também nasceu numa revolta contra impostos, a Inconfidência Mineira. Está na hora de fazer reviver os ideais dos inconfidentes, contra a derrama sorrateira que o governo não cessa de praticar contra a sociedade. Chega de impostos!

A arrecadação subiu pouco no primeiro semestre deste ano, — 0,8%, para RS 648,6 bilhões. A causa desse crescimento foram receitas extraordinárias, como royalties do petróleo, que andavam em baixa no ano passado. Descontadas elas, houve queda de 0,2%. Apenas em resultado disso, pode haver um buraco fiscal de até RS 18 bilhões na meta.

Mas os problemas da Receita não param por aí. O Parlamento resiste a reonerar a folha de pagamento de empresas beneficiadas durante o governo Dilma, abrindo um buraco de mais RS 2 bilhões. O atraso na privatização de estatais, como o Instituto de Resseguros do Brasil (IRB), abrirá outro de RS 7 bilhões.

A segunda fase do programa de repatriação de recursos está aquém do esperado: até agora, a Receita recebeu apenas RS 800 milhões de 836 contribuintes (o prazo se esgota em 15 dias), ante a expectativa inicial de RS 6,7 bilhões — mais um buraco, de RS 5,9 bilhões.

E, assim, de buraco em buraco, o governo vai abrindo um rombo gigantesco no Orçamento, que precisa ser coberto de alguma forma, sob pena de pôr em xeque a credibilidade da equipe econômica. Foram levantados apenas RS 12 bilhões com receitas de precatórios atrasados — valor insuficiente para cumprir a meta fiscal.

O difícil é entender por que, para tapar o rombo, é preciso aumentar combustíveis, quando o Congresso está prestes a aprovar, por meio da Medida Provisória 783, um perdão para as dívidas das empresas que as dispensa de pagar 99% dos juros e multas relativos a atrasos nos impostos. É a segunda MP desfigurada na Câmara para atender aos interesses dos devedores. A primeira foi a 766, em março.

A expectativa inicial era arrecadar RS 13,3 bilhões este ano com os pagamentos atrasados. Na forma como a MP passou na Comissão Mista do Congresso, serão apenas RS 420 milhões. Uma reportagem do jornal “O Estado de S.Paulo” revelou ontem que parlamentares, cujas empresas devem RS 533 milhões, também serão beneficiados.

Fora os parlamentares, outro grupo político beneficiado pelo governo são os funcionários públicos. No ano passado, o Executivo autorizou reajustes de 10,8% em dois anos nos salários do funcionalismo — para algumas carreiras, de até 53%. Neste ano, houve equiparação de outras carreiras não contempladas, com aumentos de vencimentos que chegam a 28% nos próximos quatro anos.

Eis, em síntese, a raiz das voltas que o Brasil vive a dar ao redor do abismo fiscal: quem tem poder ou exerce pressão — empresas, sindicatos do funcionalismo e, naturalmente, políticos — garante o seu. Para o cidadão comum — que não sonega, não tem apartamento não-declarado em Miami, não desfruta os privilégios legais do funcionalismo, nem ocupa assento no Congresso —, nada resta senão mais uma tunga no bolso.

O aumento de imposto, sobretudo no combustível, se refletirá nos índices inflacionários, além de ampliar a já assombrosa carga tributária que emperra a produtividade da economia brasileira e faz dos produtos vendidos os mais caros do mundo. Mesmo que seja um aumento pequeno, viola princípios pelos quais todo brasileiro deveria lutar, como o enxugamento do Estado, o fim do clientelismo e o corte de gastos públicos.

É intolerável que paguemos mais do que já pagamos. Como o Tea Party americano, a independência do Brasil também nasceu numa revolta contra impostos, a Inconfidência Mineira. Está na hora de fazer reviver os ideais dos inconfidentes, contra a derrama sorrateira que o governo não cessa de praticar contra a sociedade. Chega de impostos!

Fonte: Helio Gurovitz

Falhas da contabilidade nacional

Do the new challenges we face in the 21st century, such as ageing populations, climate change, and rising inequality demand new tools of measurement and new ways of valuing progress?

In the report, we explore how GDP accounting can lead to misinterpretation of the state of well-being in a country and the direction of travel of economies and societies. We researched 10 flaws of GDP accounting (such as overlooking economic inequality) and analysed the flaws using a sample of Asian countries as case studies. For many of the countries within our sample we find that GDP is either overestimating or underestimating the level of national wellbeing. Solely using GDP will not provide an accurate view of the level of wellbeing. We provide investors with actionable information about which countries are likely to contain hidden and ignored risks and opportunities.

Next, we identify existing alternative national accounting metrics and analyse the merits of each by presenting the ones that most (and least) comprehensively account for the ten flaws of GDP. Whilst none of the alternative measures fully address the flaws of GDP they can help account for some of the deficiencies of GDP (for example, the Human Development Report, the Global Competitiveness Index and the Genuine Progress Index manage to account for several of the GDP flaws).

Investors should recognize GDP’s flaws and the effect these flaws can have in capturing the real level of well-being within the country. A more accurate picture of wellbeing can be obtained when additional measures are utilized.

19 julho 2017

Resolução CFC n.º 1.445/2013 em audiência pública

O Conselho Federal de Contabilidade (CFC) colocou em audiência pública a minuta da resolução que dispõe sobre os procedimentos a serem observados pelos profissionais e organizações contábeis para cumprimento das obrigações previstas na Lei nº 9.613/98 e alterações posteriores.

A minuta de norma que altera a Resolução CFC n.º 1.445/2013, dispõe sobre os crimes de "lavagem" ou ocultação de bens, direitos e valores; a prevenção da utilização do sistema financeiro para os ilícitos, inclusive o financiamento ao terrorismo, que sujeita ao seu cumprimento os profissionais e Organizações Contábeis que prestem, mesmo que eventualmente, serviços de assessoria, consultoria, contadoria, auditoria, aconselhamento ou assistência, de qualquer natureza.

As sugestões e os comentários deverão ser enviados até o dia 31 de julho de 2017 ao Conselho Federal de Contabilidade pelo email: fiscalizacao@cfc.org.br, fazendo referência à minuta.

Clique aqui e tenha acesso à minuta.

Fonte: Aqui

A minuta de norma que altera a Resolução CFC n.º 1.445/2013, dispõe sobre os crimes de "lavagem" ou ocultação de bens, direitos e valores; a prevenção da utilização do sistema financeiro para os ilícitos, inclusive o financiamento ao terrorismo, que sujeita ao seu cumprimento os profissionais e Organizações Contábeis que prestem, mesmo que eventualmente, serviços de assessoria, consultoria, contadoria, auditoria, aconselhamento ou assistência, de qualquer natureza.

As sugestões e os comentários deverão ser enviados até o dia 31 de julho de 2017 ao Conselho Federal de Contabilidade pelo email: fiscalizacao@cfc.org.br, fazendo referência à minuta.

Clique aqui e tenha acesso à minuta.

Fonte: Aqui

Laboratório de inovação em finanças verdes

O LAB é um projeto conjunto do Banco Interamericano de Desenvolvimento (BID), da Comissão de Valores Mobiliários (CVM) e da Associação Brasileira de Desenvolvimento (ABDE) - que reúne bancos públicos federais, bancos de desenvolvimento estatais, bancos cooperativos, bancos públicos comerciais estaduais com carteira de desenvolvimento, agências de fomento, Finep e Sebrae. Essas instituições compõem o Sistema Nacional de Fomento (SNF).

No mundo o mercado de títulos de dívida verdes, os "green bonds" ou "climate bonds", já chega a US 200 bilhões. Como se trata de um mercado emergente, a perspectiva é de rápida evolução. Em 2016 foram emitidos US 81 bilhões, mas a estimativa da Climate Bond Initiative (CBI) é que em 2017 o volume salte a US 150 bilhões. A despeito de seu potencial, o Brasil responde por apenas US 3 bilhões ou 1,5% do saldo global.

[...]

Após o lançamento do LAB, no dia 3 de agosto, no Rio, três grupos de trabalho serão formados para atacar os temas separadamente. A ideia é convocar para o debate instituições financeiras privadas, fundos de investimento, investidores, especialistas e representantes de setores chave da economia. A princípio o laboratório terá duração de três anos, mas o prazo pode se estender. No caso do grupo voltado à inovação em finanças verdes, o primeiro assunto tratado será Eficiência Energética e Energia Renovável.

Mais: aqui.

18 julho 2017

Carreiras promissoras

A Exame fez um levantamento com 20 consultorias de recrutamento para descobrir quais são os destaques em carreiras e profissões para o próximo ano.

Deixamos em destaque as que explicitam a formação em Ciências Contábeis (o que não significa que um contador não se encaixe nas outras opções):

2. Diretor financeiro

O que faz: Responde por toda gestão financeira da empresa inclusive pelas áreas de controladoria, tesouraria, crédito, contabilidade e compras corporativas. Em alguns casos, acumula a responsabilidade sobre os departamentos de TI, auditoria interna e jurídico.

Perfil: Formação em ciências contábeis, ciências econômicas ou administração de empresas, com MBA nas áreas de mercado financeiro, controladoria e afins. Inglês fluente é um requisito

Por que está em alta: “apesar do aumento do otimismo com as ações da nova equipe econômica, o cenário ainda é desafiador e, embora algumas empresas voltem a estudar planos de investimentos, outras continuarão o processo de racionalização dos custos para ganhos de eficiência”, diz Helena Magalhães, da consultoria People Oriented para justificar o destaque das posições financeiras.

Leonardo Massuda, sócio do Fesap Group, indica que o agronegócio é um dos setores que mais vai demandar diretores financeiros. “Há um movimento de consolidação dos mercados de defensivos e fertilizantes com a entrada de multinacionais e fundos de private equity por meio de fusões e aquisições”, explica ele. Após a chegada desses grupos, normalmente surgem vagas financeiras. Ele cita também os mercados de sementes e de distribuição de produtos agrícolas como promissores para os CFOs, já que sinalizam esforço de profissionalização da gestão e participação de capital estrangeiro.

3.Profissional de controladoria /Controller

O que faz: Responde pela apuração, consolidação, análise das informações financeiras de uma empresa, bem como sua comunicação à diretoria por meio de relatórios, com a finalidade de orientar a tomada de decisão sob essa perspectiva. É o principal gestor de indicadores do negócio.

Perfil: Graduação em ciências contábeis, administração ou economia e pós-graduação em finanças, administração ou controladoria. Ter uma base sólida em assuntos ligados ao universo contábil e fiscal é essencial, além de inglês fluente.

Por que está em alta: “Este profissional é fundamental porque faz a ponte entre elementos operacionais, táticos e estratégicos, apontando possíveis dificuldades ou oportunidades que possam aparecer nessas três esferas”, diz Alexandre Kalman, sócio da consultoria Hound. “Além disso, em momentos de crise muitas empresas preferem substituir diretores financeiros por controllers de nível sênior, de olho na redução de custos”. Para Rafael Souto, CEO da Produtive, o profissional é muito requisitado porque as companhias seguem a caminhada para o controle de orçamentos – uma tônica que começou há alguns anos e deve persistir ainda em 2017. A profissão também é vista como promissora para 2017 por Felipe Brunieri, gerente da divisão de finanças e tributário da Talenses, Juliano Gonçalves, gerente da Randstad Professionals e Marcelo Braga, sócio da Reachr. Este último aponta para a necessidade profissionais de controladoria também nos níveis de analista sênior, coordenador e gerente.

4.Controller em empresa familiar

5.Head da área contábil

O que faz: Lidera tanto a rotina operacional quanto os processos gerenciais da contabilidade de uma empresa. Isso inclui fechamento contábil, demonstração de resultados, garantia de adequação às normas brasileiras, conversão de balanço em moeda estrangeira e elaboração de relatórios.

Perfil: Formação em contabilidade, com CRC ativo. É fundamental ter forte base técnica, visão sistêmica e facilidade para gerenciar prazos. Inglês fluente também é uma exigência cada vez mais comum.

Por que está em alta: A cada ano se formam menos contadores no Brasil, afirma Kalman, ao passo que a demanda por eles continua em alta. As recentes atualizações das normas contábeis nacionais e internacionais tornam esses profissionais ainda mais disputados pelas empresas.

6.Head da área tributária

O que faz: Gerencia pelo menos duas frentes da área tributária: a operacional, que garante que a empresa cumpra com todas as obrigações burocráticas; e a estratégica, que envolve o diálogo com a alta cúpula da empresa para maximizar seus resultados e cortar custos com o planejamento tributário.

Perfil: Formação em direito, administração de empresas, ciências contábeis ou economia. Pós-graduação na área tributária é sempre bem-vinda, além de inglês fluente.

Por que está em alta: Segundo Rodrigo Miwa, este profissional é valorizado graças ao seu potencial para gerar caixa e cortar custos — duas fortes demandas no atual cenário econômico. “O head tributário lidera um departamento fundamental para os resultados”, explica ele. “A isso se soma a complexidade da legislação tributária brasileira e as suas frequentes mudanças, o que exige profissionais bem preparados”.

7.Gerente de tesouraria

8.Profissional de controle e negociação de dívidas

9.Analista contábil com inglês fluente

O que faz: análise, classificação de contas, fechamento de balanço da empresa, e reporte final para diretoria/ investidor.

Perfil: formação na área contábil e domínio do inglês.

Por que está em alta: a área contábil foi uma das que mais evoluiu e ganhou visibilidade de 2009 para os dias de hoje. Com isso, o papel de auxiliar em tomadas de decisões importantes desse profissional também cresceu. Porém, segundo a consultoria Page Personnel, atualmente menos de 5% de profissionais da área contábil realmente conseguem manter um diálogo compreensível em inglês. Por isso, é um analista raro e inflacionado em todos os níveis: júnior, pleno e sênior.

10.Gerente/Diretor de Contratos

11.Executivo de desenvolvimento de negócios na área de meios de pagamento

12.Gerente de key account

13.Growth hacker

14.Gestor de marketing

15.Gerente de trade marketing

16.Consultor comercial

17.Gerente Comercial

18.Gerente/ Diretor de novos negócios

19.Gerente de compliance e riscos

O que faz: É responsável por diagnosticar todos os riscos, internos ou externos, priorizá-los conforme sua relevância e criar mecanismos para reduzi-los. Suas tarefas incluem implantar normas para os processos, orientar a equipe e conduzir auditorias periódicas para assegurar a conformidade da empresa a normas e regulamentações.

Perfil: Formação em administração, economia, ciências contábeis ou tecnologia da informação. É importante ter sólidos conhecimentos de SOX (lei Sarbanes-Oxley) e experiências em áreas como riscos, auditoria interna e governança corporativa. Outros requisitos incluem capacidade analítica para interpretar uma grande quantidade de dados e fortes habilidades de relacionamento interpessoal.

Por que está em alta: Nos últimos anos, houve um salto na complexidade do ambiente regulatório para empresas em todo o mundo. No Brasil, o fenômeno da Operação Lava Jato e leis como a de número 12.846/2013 contribuíram ainda mais para que a iniciativa privada buscasse controles internos mais efetivos, de olho na redução de riscos e na promoção da sustentabilidade do negócio. “Gestores dessa área são cada vez mais requisitados porque uma falha de compliance pode resultar em litígios, multas, restrições e importantes danos à reputação das empresas”, diz Lúcia Costa, da STATO. Para Felipe Brunieri, gerente da Talenses, a importância da área será imensa em 2017 porque o ano promete muitas incertezas políticas e econômicas. Helena Magalhães, da People Oriented também aponta a carreira como promissora para 2017. Celia Spangher, da Maxim, indica os gestor de riscos como um dos que devem ser mais procurados.

20.Gestor administrativo financeiro

O que faz: É responsável por todas as áreas financeiras da organização (contabilidade, planejamento, tesouraria, fiscal), além de supervisionar os departamentos de TI, RH, jurídico e administrativo.

Perfil: Formação em administração, contabilidade ou economia. É imprescindível ter habilidades de relacionamento interpessoal, visão de negócio e experiência prévia em processos de estruturação ou turnaround de empresas.

Por que está em alta: A alta na demanda aparece sobretudo em companhias de pequeno ou médio porte que estejam passando por um processo de profissionalização, estruturação ou turnaround. Diante do momento difícil para a economia brasileira, esse cargo continuará sendo uma demanda recorrente do mercado em 2017, afirma Alexandre Kalman, sócio da Hound. A consultoria Michael Page também aponta essa carreira como promissora,destacando especificamente a posição de diretor financeiro em empresas em reestruturação.

21.Business partner de finanças

22.Gerente de vendas

O que faz: É o responsável direto pela alavancagem dos negócios de uma empresa. Planeja e executa estratégias de vendas, o que vai desde a reflexão sobre a melhor forma de aproximação com o mercado à coordenação das equipes comerciais. Muitas vezes, o gerente se envolve diretamente com as negociações de maior valor.

Perfil: Formação em administração, economia, ciências contábeis ou engenharia. Além de sólida qualificação, o maior diferencial é conhecer profundamente o mercado em que a empresa atua. Pós-graduação e domínio do inglês também abrem muitas portas.

Por que está em alta: “Este é um profissional que trabalha diretamente para o incremento dos volumes de transações comerciais, um fator crucial para a sobrevivência das empresas”, explica Juliano Gonçalves, gerente da Randstad Professionals. Entre os executivos de vendas, o gerente comercial é o que mais deve se destacar na opinião de Rafael Souto, CEO da Produtive. “Depois de um longo período de retração, as empresas começam a apostar num cenário mais otimista para 2017 e 2018, retomam suas expectativas para a área comercial e passam a ver a contratação de uma boa equipe de vendas como estratégica”. A posição também é mencionada com destaque por Isis Borge, gerente da consultoria Robert Half, e Lúcia Costa, diretora da STATO e Marcelo Braga, sócio da Reachr. Este último destaca que os segmentos ligados a agronegócio, saúde e serviços serão os que mais devem procurar esses profissionais.

23.Analista /executivo da área de compras

24.Analista fiscal sênior, com foco em impostos indiretos

O que faz: Gerencia todas as atividades relacionadas à área tributária indireta dos produtos ou serviços comercializados pela empresa.

Perfil: Formação em administração, ciências contábeis ou economia. Inglês é obrigatório.

Por que está em alta: Diante da readequação das funções dentro da maior parte das empresas do Brasil, este profissional passa a ser bastante requisitado, diz Juliano Gonçalves, gerente da Randstad Professionals.

25.Representante técnico comercial

26.Advogado especializado em compliance

27.Advogado especializado em fusões e aquisições

28.Advogado especializado em recuperação judicial

29.Advogado especializado em contencioso

30.Advogado de consultoria tributária

31.Engenheiro com experiência em obras de infraestrutura