Páginas

29 abril 2006

Frase

“Vai na contabilidade: tem um item chamado móveis e utensílios e o Zagallo está lá”

Ricardo Teixeira, presidente da Confederação Brasileira de Futebol, brincando que o coordenador técnico da Seleção já foi incorporado aopatrimônio da entidade

28 abril 2006

Complexidade dos Impostos e seu Custo

No dia 16, Becker escreveu no seu blog um lamento pelo fato de estar, ele e sua esposa, dedicando horas na preparação do seu imposto de renda. Becker aproveitou para fazer alguns cálculos sobre o custo das horas dispendidas pelo investidor norte-americano para fornecer informações para seu fisco.

Segundo Becker o custo é alto. Sua estimativa fala em 2.6 bilhões de horas - estimativa conservadora no seu entender - para preparar as declarações. Quando se compara com a receita fiscal esse custo fica mais elevado ainda.

Ainda bem que isso ocorre nos EUA...

27 abril 2006

Livro na Era Digital

Acredito que essa alteração tecnológica terá dois impactos significativos: na forma como divulgamos o conhecimento e no seu conteúdo.

Engana-se que pensa que a era digital é somente uma transposição do conteúdo impresso para o computador. Na realidade a própria essência do conhecimento transmitido deve-se alterar com essas mudanças tecnológicas.

Nos primórdios, o conhecimento era dado por uma obra impressa e só. Hoje, um livro didático é acompanhado por transparências, planilhas (depende da área) e eventualmente documentos adicionais em formato para ser lido por um editor de texto.

A produção de um conhecimento nos dias de hoje vem acompanhado de um pacote de conteúdos a disposição do cliente. Uma obra de primeira linha num país desenvolvido possui uma home-page onde os materiais adicionais estarão disponíveis. Além disso, a home-page torna-se um canal de acesso do leitor/consumidor ao produto. Em certas obras impressas já existe explicitamente uma citação a home-page, incentivando o leitor a consultá-la.

Além disso, um autor pode contar também com o Blog, com plataformas educacionais (como Hot Potatoes), com chat e comunidades virtuais.

Em outras palavras, a tecnologia está mudando a forma como o conteúdo está chegando ao aluno. Mas também está alterando o próprio conteúdo.

Com o rápido acesso ao mundo e suas notícias é possível construir rapidamente estudos de casos atuais, aumentar a agilidade com que um conhecimento chega ao aluno (um nova lei pode estar junto ao leitor instantes depois de sua aprovação, com comentários sobre seus efeitos sobre a contabilidade financeira, por exemplo), possibilitar que em sala de aula o professor possa ter o apoio da internet, utilização de informações mais próximas à realidade, aumento no dinamismo dos exercícios e dos exemplos utilizados entre outros fatores.

Ou seja, não é somente a tecnologia que está mudando, mas também o seu conteúdo. Isso significa que novos autores estão surgindo, mais adaptados as novas tecnologias. Esses autores provavelmente saberão utilizar de forma mais efetiva todas essas ferramentas. Ou, pelo menos, terão apoio de uma equipe que possa ajudar a criar conteúdos para os diferentes meios de propagação do conhecimento.

E isso é ótimo para todos nós.

26 abril 2006

Inimigo do Planeta

A figura atende-se pelo nome de Lee Raymond, ex-chief executive da Exxon Mobil. Raymond recebeu $686 milhões em 13 anos, mas não é esse o motivo da ira de Krugman. A razão é que Raymond tornou-se inimigo do planeta pela postura em relação as alterações climáticas. Raymond diz acredita que nada está ocorrendo no mundo com respeito ao clima. A ciência está errada. Os cientistas estão errados.

Raymond, e outros executivos, criaram a Global Climate Coalition, com o propósito de apoiar a indústria do petróleo e seus interesses. Quando as pesquisas tornaram-se mais evidentes, empresas como a BP e a Shell deixaram essa entidade. A Exxon decidiu lutar contra a ciência, nas palavras de Krugman.

Krugman acredita que a imprensa tem dedicado espaço demais a pesquisas controversas, favoráveis as empresas de petróleo.

O interessante é que observei o comportamento do mercado (preço das ações) da Exxon e comparei com a Shell e BP. Minha análise foi no "olhometro" mas não notei diferença. Talvez o mercado não acredita que a postura da Exxon seja prejudicial no futuro.

Os ecologistas podem mudar isso: boicote pode resolver.

O que fazer com o dinheiro que não é seu?

Os exemplos são inúmeros. No Brasil não temos ainda uma cultura que defenda, de forma integral, o princípio da entidade. Talvez por essa razão seja difícil perceber esse conflito no país. Em outros países, onde o mercado é mais desenvolvido, esse problema geralmente é noticiado.

Tomei três exemplos desses problemas apresentados pelo sítio Footnoted, especializado na parte narrativa das demonstrações financeiras:

a) A 1-800 Contacts pagou ao seu executivo US$12 mil por ano para "serviços domésticos". O relatório não é claro se esse pagamento é de uma babá ou um mordono ou um caseiro.

b) A WSFS Financial pagou para seus executivos serviços de planejamento financeiro sob a justificativa que era para encorajar hábitos pessoais na área financeira. Dois detalhes: os executivos são ricos; e a empresa atua na área financeira e provavelmente os executivos deveriam ser especialistas na área.

c) A Federated Department Stores deu aos executivos "desconto na compra de mercadorias". Não informa qual desconto.

25 abril 2006

Atuária

- Quantas cabeças de gado tem na minha fazenda?

- 1.007, responde o atuário.

Impressionado com aquela precisão, o fazendeiro questiona como o atuário chegou nesse número.

- Simples, nesse curral tem sete. Naquele, aproximadamente mil.

Famosos que mais Faturam

1. Catherine Zeta-Jose - TMobile - 20 milhões

2. Angelina Jolie - St John - + 12 milhões

3. Nicole Kidman - Chanel no. 5 - 12 milhões

4. Jessica Simpson - Guthy-Renker - 7.5 milhões

5. Gwyneth Paltrow - Estee Lauder - + de 6 milhões

6. Charlize Theron - Dior - 6 milhões

7. Julia Roberts - Gianfranco Ferré - 5 milhões]

8. Brad Pitt - Heineken - 4 milhões

9. Scarlett Johansson - L´Oreal - 4 milhões

10. Penelope Cruz - L´Oreal - 4 milhões

Observem o poder da mulher...

A Pirataria é interessante para as Empresas?

Segundo a Microsoft, usas perdas com a pirataria representam $14 bilhões no último ano. Ou seja, muito lucro deixou de ser obtido com a pirataria. Apesar dessa empresa gastar milhões de dólares no combate da pirataria, alguns especialistas argumentam que ela se beneficia também.

Nos países em desenvolvimento uma grande maioria dos usuários utilizam produtos piratas. A proliferação de cópias piratas - em especial dos produtos da Microsoft - pode ser interessante no futuro, quando o mercado estiver maduro e as pessoas/empresas começarem a comprar programas legalizados. A escolha será pelos produtos já conhecidos, da Microsoft. Segundo a reportagem, isso denomina-se network effect. Segundo Hal Varian, "uma vez usado um produto, você quer continuar usando". Mesmo com a pirataria, a Microsoft teve um lucro de $12 bilhões para uma receita de $41.4 bilhões em 2005. É claro que a empresa prefere os produtos legalizados, como a mesma tem afirmado continuamente.

O país com maior índice de pirataria - o Vietnam - tem a maior empresa de software a Microsoft. Nos EUA, o país com menor índice, em 1994 era de 31%; em 2004 o índice caiu para 21%.

24 abril 2006

Custo de um Deputado

Quanto custa um deputado federal?

A democracia não tem preço. No momento, porém, em que a Câmara dos Deputados patrocina a absolvição de nove deputados envolvidos com o mensalão, em nítido confronto de opinião com a sociedade brasileira, ela torna-se alvo de profundas críticas, sobretudo no quesito "gastos".

Só o custo de cada deputado federal (salário e estrutura disponibilizada), hoje, é de aproximadamente R$ 100.000,00 por mês. Além do salário de R$ 12.847,20 (15 a 19 vezes por ano), os parlamentares contam ainda com a verba de gabinete (R$ 50.818,82), as verbas indenizatórias (R$ 15.000,00) e mais R$ 3.000,00 de auxílio-moradia, que recebem mesmo já tendo um imóvel próprio em Brasília.

Isso sem contar os R$ 4.268,55 previstos para despesas com postagens e telefonia, além da cota de passagens aéreas, que varia de R$ 6.000,00 a R$ 16.500,00, dependendo do estado de origem do parlamentar. Clique aqui, para ver um quadro com o custo da remuneração e da estrutura disponível para os deputados federais.

Em 2005, as despesas da Câmara dos Deputados chegaram a R$ 2,3 bilhões. O dinheiro gasto seria suficiente para aumentar em 8 vezes os investimentos federais em educação, no mesmo período. Dos gastos globais do órgão, 75% são referentes a despesas com pessoal e encargos sociais.

As regalias, no entanto, parecem não ser suficientes para alguns deputados que pretendem incorporar aos salários os R$ 15 mil de verba indenizatória. Esses recursos podem ser gastos com despesas como gasolina, alimentação, hospedagem, diárias, consultorias, material de escritório, entre outras.

O Ministério Público suspeita da existência de fraudes nas prestações de contas de alguns deputados. No ano passado, os parlamentares cobraram da Casa R$ 41 milhões como reembolso por "gastos com combustíveis para veículos automotores", o equivalente a um consumo de 20,5 milhões de litros de gasolina.

Aline Sá Teles

Do Contas Abertas

A Tirania do Alfabeto

Um artigo recentemente publicado no Journal of Economic Perspectives (Vol. 20, n.1, 2006), Liran Einav e Leeat Yariv analisam os efeitos das iniciais do sobrenome na produtividade dos economistas. Em economia é norma que a listagem dos autores de um trabalho seja colocada em ordem alfabética de sobrenomes.

Einave e Yariv encontraram que os nome com as primeiras letras do alfabeto possuem mais possibilidade de estarem entre os mais renomados economistas das melhores faculdades de economia. Mais ainda, maiores são as chances de ganhar a Medalha Clark ou o Nobel de Economia, duas premiações importantes na área.

Os autores compararam os resultados obtidos na economia com a área de psicologia, onde não existe a norma da ordem alfabética. Na psicologia não existe diferença de produtividade pelo fato do nome do autor estar em ordem alfabética.

Existem diferentes justificativas para isso: quando se tem um artigo com mais de um autor, geralmente aparece o primeiro; nas referências os trabalhos são agrupados em ordem alfabética; trabalhos de citação, como o SSCI, trazem a lista com o primeiro autor somente; entre outras.

Uma comprovação prática dessa discriminação pode ser encontrada na lista telefônica. Existem diversas empresas com o nome começado com a letra "A". A razão disso é simples: aparece logo no início da lista telefônica.

23 abril 2006

Teste para um Consultor

Resposta Correta: Abra a geladeira, coloque a girafa e feche a porta. A questão é para testar se você torna complicado as coisas simples.

2. Como colocar um elefante numa geladeira?

Resposta Errada: Abra a geladeira, coloque o elefante e feche a porta.

Resposta Correta: Abra a geladeira, tire a girafa e coloque o elefante. Então feche a porta. Essa pergunta é para testar sua habilidade em pensar sobre as repercussões de suas ações.

3. O Rei Leão convocou uma reunião na selva. Todos animais compareceram exceto um. Qual animal que não compareceu?

Resposta Correta: O elefante, que estava na geladeira. Esse teste é para verificar sua memória.

4. Existe um rio que você deve cruzar, onde muitos crocodilos residem. Como você faz?

Resposta Correta: Nade. Todos os crocodilos estão na reunião convocada pelo Rei Leão. É para testar se você pensa com lógica.

Ajuste ao Preço do Petróleo

21 abril 2006

Orçamento no Brasil

Rumo a um horizonte artificial

Outra vez, votação do Orçamento produz peça que coloca as finanças públicas no vôo cego do gasto alto e crescimento baixo

Leandra Peres

O Congresso finalmente aprovou o Orçamento da União para 2006. Foram quatro meses de atraso, tempo suficiente para bater um recorde que não se repetia desde 1994, quando a peça orçamentária só foi aprovada em outubro. No Orçamento de 2006, pretende-se arrecadar 546 bilhões de reais e os gastos previstos são de 494 bilhões – a diferença, de 52 bilhões, será integralmente usada para pagar dívidas do governo. Na proposta aprovada na semana passada, a despesa mais robusta permanece com o pagamento de aposentados e pensionistas (163 bilhões de reais), seguida da folha salarial dos servidores públicos (104 bilhões de reais). O investimento, por sua vez, também continua raquítico, como nos Orçamentos anteriores. Neste ano, o montante previsto é de 21 bilhões de reais. Por trás desses grandes números, o Orçamento de 2006 repete a velha seqüência de vícios brasileiros: descontrole de gastos, aumento de impostos e taxa inexpressiva de investimento – uma trinca perversa que apenas arrocha o bolso do contribuinte e não ajuda a melhorar o país.

A voracidade com que o governo aumenta seus gastos é visível por toda a parte no Orçamento. Um exemplo eloqüente é o reajuste de salários. Quando enviou o projeto orçamentário ao Congresso, o governo estimava gastar 3,4 bilhões com o reajuste do salário mínimo para 321 reais e 1,5 bilhão com o aumento dos vencimentos dos servidores públicos. Agora, tudo mudou. Como o aumento dos servidores será maior, o gasto saltará de 1,5 para 5,1 bilhões. E, com a decisão de reajustar o salário mínimo para 350 reais neste ano eleitoral, a despesa total subirá de 3,4 bilhões para 9,1 bilhões de reais. Com tanta generosidade com o bolso do contribuinte, a União baterá seu recorde de gasto na última década – chegará a 19,3% do PIB. "Precisamos criar um departamento de corte de gastos ou corremos o risco de um problema fiscal em breve", diz Raul Velloso, especialista em finanças públicas. O aumento de impostos, como sempre, não está explícito, mas pode chegar à ordem dos 15 bilhões de reais. Esse é o buraco correspondente ao que o Orçamento prevê gastar além do que a Receita acha possível arrecadar. Portanto, segundo a lógica mais elementar, se os gastos foram feitos tal qual se prevê, o governo terá de arrecadar 15 bilhões de algum lugar – no caso, do bolso do contribuinte.

"Como a previsão é de aumento dos gastos, é provável que a carga tributária tenha de subir novamente", diz a economista Beatriz Meirelles. O caso fica ainda mais grave diante do investimento ínfimo previsto para 2006. Ao elevar os gastos com despesas ligadas ao funcionamento da máquina pública, pagamento de aposentadorias, salários e programas sociais, o governo reduz na mesma proporção sua capacidade de investir. Por isso, o investimento total do governo federal só superou 0,6% do PIB em apenas três anos na última década. É lamentável, dado que os investimentos são uma alavanca para a economia. Se o governo constrói uma estrada, está reduzindo o custo que as empresas têm para vender seus produtos. A economia que o setor privado obtém se transforma e produz um ambiente virtuoso: gera novos investimentos, que geram mais empregos, que geram crescimento econômico, que gera novos investimentos... "O volume de despesas correntes no Brasil é absurdo. O Estado gasta demais, não oferece serviços de qualidade ao cidadão e não investe o suficiente para garantir o crescimento econômico", avalia o professor da Universidade Princeton José Alexandre Scheinkman.

A dificuldade em fazer um Orçamento real no Brasil começa na concepção do projeto. Quando chega ao Congresso, em agosto de cada ano, a proposta de Orçamento já está defasada. Para elaborar o projeto, o Ministério do Planejamento usa dados do mês de junho para fazer suas projeções de receitas. Quando o Orçamento passa pela análise dos parlamentares, começa o jogo de faz-de-conta. O Congresso, com a desculpa de atualizar estimativas feitas pelo Executivo, invariavelmente infla as receitas de modo artificial e usa esse dinheiro para atender a demandas que beneficiam suas bases eleitorais. O resultado é sempre o mesmo: aprovado o Orçamento, o Executivo faz um decreto pelo qual segura certos gastos e libera apenas o que quer. Há duas razões que explicam essa fragilidade. Uma é o fato de o Orçamento não ser impositivo. Ou seja: o Congresso autoriza o gasto, mas cabe ao Executivo decidir se o gasto será ou não executado. O segundo problema está na rigidez das despesas. Mais de 90% delas são obrigatórias por força da Constituição. Na prática, o Congresso só legisla de fato sobre uma ínfima parcela de 6,8% da arrecadação.

Além disso, a Lei de Diretrizes Orçamentárias, que define as grandes linhas do Orçamento do ano seguinte, é uma lei inócua. Ela surgiu de um improviso do então deputado José Serra na Constituinte em 1988 quando se ia votar o Orçamento bianual – nos moldes britânicos. O Orçamento bianual dá à discussão do Orçamento um caráter contínuo. O governo anualmente atualiza a proposta orçamentária para votação e apresenta a do ano subseqüente. Com isso, tem-se um debate mais intenso sobre o Orçamento, e não o atropelo de todos os anos, nos meses de novembro e dezembro, como acontece no Brasil. A LDO é uma lei de diretrizes para confeccionar o Orçamento, mas a lei do Orçamento lhe é hierarquicamente superior – e, portanto, não há razão que impeça que as diretrizes orçamentárias sejam revistas meses depois. Uma vez aprovada a lei de Orçamento, a LDO perde validade. Assim, mobiliza-se inutilmente o Congresso para se dar apenas sinalizações gerais. A imprensa e muitos parlamentares imaginam que na LDO está se discutindo o Orçamento. Não se está. Em vez de perder tempo com isso, melhor seria rediscutir o que quase se conseguiu na Constituinte: o Orçamento bianual no sistema britânico.

Melhorar a qualidade do Orçamento no Brasil não é tarefa simples. Outro passo seria reduzir o volume das despesas obrigatórias, o que implica corte de gastos e desvinculação de receitas – duas medidas que enfrentam grande resistência política. Só depois que o Congresso e o governo tiverem mais flexibilidade para gastar é que se pode pensar num orçamento impositivo. Em países onde o Orçamento é quase que mandatório, como nos Estados Unidos, a participação do Congresso se dá na definição das prioridades de gastos, e não no aumento artificial de receitas. O Congresso americano primeiro avalia a estimativa de receitas elaborada pelo Executivo. Uma vez definido quanto o governo vai arrecadar, os recursos são alocados em grandes áreas, como saúde, educação e defesa. A partir daí, a discussão sobre a proposta enviada pelo Executivo é feita pelas comissões setoriais. Ou seja, a comissão de educação analisa os gastos propostos para aquela área, e assim por diante. Enquanto o Congresso e o governo brasileiros insistirem no jogo de faz-de-conta, há pouca esperança de cortar gastos, reduzir impostos, aumentar os investimentos e se transformar em um país normal.

Previsões Furadas 2

Visionário sem visão

Quando se trata de prever o futuro da tecnologia, nove entre dez especialistas erram

Por cristiane barbieri

Futurologia é praticada desde que o mundo é mundo, mas poucos especialistas conseguiram acertar tão na mosca quanto o professor Ferdinand Laboriau, da Escola Politécnica do Rio de Janeiro, atual Escola de Engenharia da Universidade Federal do Rio de Janeiro (UFRJ). Publicado na primeira edição da revista O Cruzeiro, em 1928, o texto A Era das Forças Hidráulicas define com precisão o futuro, em especial a internet. O artigo pode ser encontrado em www.memoriaviva.com.br. Já as previsões abaixo deram com os burros n’água e foram selecionadas pelo site www.2spare.com:

Internet

“Compras remotas, mesmo completamente possíveis, serão um fracasso, já que as mulheres gostam de sair de casa, de tocar a mercadoria e poder mudar de idéia”

Revista Time, 1966

Televisão

“A televisão não vai durar porque as pessoas logo se cansarão de ligar a caixa de madeira toda noite”

Darryl Zanuck, produtor de filmes da 20th Century Fox, 1946

“A televisão é agradável teórica e tecnicamente. Mas do ponto de vista comercial e financeiro é uma impossibilidade, algo que gastaremos pouco tempo sonhando”

Lee DeForest, pioneiro do rádio e inventor da válvula a tubo, em 1926

Computadores

“Não há qualquer razão para que qualquer um queira um computador em sua casa”

Ken Olson, presidente e fundador da Digital Equipament Corporation, fabricante de mainframes, 1977

“Como o ENIAC é equipado com 18 mil válvulas e pesa 30 toneladas, computadores no futuro podem ter apenas mil válvulas e pesar apenas 1,5 tonelada”

Revista Popular Mechanics, 1949

“Viajei por todo este país, falei com as pessoas mais preparadas e posso assegurar que o processamento de dados é um engodo que não durará até o fim do ano”

Editor responsável pelos livros de Economia da editora PrenticeHall, 1957

“Mas... para que isso serve?”

Robert Lloyd, executivo da IBM, falando sobre o microprocessador, coração dos atuais computadores pessoais, 1968

Telefone

“Os americanos precisam do telefone, mas nós não. Temos um número grande de entregadores de mensagem”

sir William Preece, engenheiro-chefe dos correios britânicos, 1878

“É uma ótima invenção mas quem gostaria de usá-la?”

Rutherford B. Hayes, presidente dos EUA, depois de uma demonstração do aparelho criado por Graham Bell, 1876

“Um homem foi preso em Nova York por tentar extorquir dinheiro de ignorantes e supersticiosos ao exibir um aparelho que, diz ele, transmitirá a voz humana por qualquer distância, por meio de um fio metálico, para que seja ouvido por outra pessoa. Ele chama o instrumento de telefone. Pessoas bem informadas sabem que é impossível transmitir a voz humana por fios”

Notícia de destaque num jornal de Nova York, 1868

“Esse ‘telefone’ apresenta muitas restrições para ser seriamente considerado como um meio de comunicação. O aparelho não tem nenhum valor para nós”

Memorando da agência de telegramas e transferências financeiras Western Union, 1878

Rádio

“O rádio não tem futuro”

Lord Kelvin, matemático e físico escocês, ex-presidente da Royal Society de Edimburgo

“A caixa de música sem fio não tem futuro comercial imaginável. Quem pagaria por uma mensagem mandada para ninguém em particular?”

Sócios de David Sarnoff, criador da fabricante de eletrônicos RCA, negando investimentos no rádio, em 1921

Fax

“A transmissão de documentos via telefone é possível em princípio mas os aparatos necessários são tão caros que nunca se tornará uma proposta prática”

Dennis Gabor, físico britânico, em 1962

Copiadoras

“O mercado potencial para máquinas de fotocópias é de 5 mil máquinas, no máximo”

Da IBM para os fundadores da Xerox, explicando que esse mercado não era suficiente para justificar investimentos em produção, em 1959

gramofone

“O gramofone não tem nenhum valor comercial”

Thomas Edison, um dos maiores inventores americanos, em 1880

Crédito é lucrativo

O show do crediário

As lojas travam guerra para emprestar

dinheiro e dar mais crédito. A razão é simples.

O consumidor brasileiro paga juros de mais

de 100% ao ano e nem percebe

A cabeleireira Márcia Cristine Mendes, de 35 anos, e seu marido, o feirante Gilson Oliveira, de 38, moram em Cariacica, município pobre da região metropolitana de Vitória, numa casa equipada com TV de 29 polegadas, DVD, aparelho de som, forno de microondas, fogão, exaustor, máquina de lavar roupa, filmadora e esteira de ginástica. Tudo comprado a crédito, ao longo dos últimos três anos. O casal, com renda mensal de 2.000 reais, é um típico representante do novo consumidor popular, que deixou de ser o patinho feio do sistema financeiro para ser alvo da cobiça dos principais bancos do país. É atrás de pessoas como eles que um exército de panfleteiros lota as ruas comerciais das grandes cidades, onde proliferam financeiras, independentes ou ligadas a bancos, que até pouco tempo atrás fugiam dos empréstimos pessoais como o diabo da cruz. Ao mesmo tempo, começam a surgir parcelamentos a prazos impensáveis há muito pouco tempo, como o financiamento de automóveis em 72 meses.

Nunca houve, na história brasileira, tanto dinheiro oferecido para financiar o consumo. Crédito sempre foi produto caro e escasso por aqui. Mais ainda o crédito pessoal, modalidade especialmente frágil em ambiente de incerteza sobre o futuro. Foi em 1994, e mais acentuadamente nos últimos cinco anos, que o panorama começou a modificar-se. Ainda que na última reunião do Comitê de Política Monetária (Copom), na quarta-feira passada, a taxa Selic tenha sido reduzida ao nível mais baixo em cinco anos, o crédito continua custando os olhos da cara. Mas a oferta aumentou espetacularmente. O crédito pessoal atingiu, no ano passado, 154,2 bilhões de reais, com crescimento de 384% desde 1995, ano seguinte à edição do Plano Real (veja quadro ao lado).

Boa parte desse crescimento tem como pano de fundo a descoberta de uma parcela da população que esteve sistematicamente excluída do sistema formal de crédito, apesar de representar 77% da população e 71% do consumo no Brasil. Esses consumidores, agrupados nas classes C (renda de cinco a dez salários mínimos), D (de dois a cinco mínimos) e E (menos de dois mínimos), têm sido a grande alavanca do aumento recente da oferta de crédito, como confirma levantamento feito para VEJA pela Partner, consultoria de São Paulo especializada em serviços financeiros ao consumidor. Os dados relativos às modalidades de crédito voltadas especificamente para esse público são impressionantes:

O valor das operações feitas através de estabelecimentos comerciais conveniados com bancos ou financeiras – os chamados correspondentes bancários – cresceu 459% entre 2003 e 2005. Só no ano passado, foram realizados 2,5 milhões de operações desse tipo.

• O crédito consignado (com desconto em folha) é outra modalidade que incorporou uma multidão de consumidores. Em 2004, quando surgiu, essa forma de empréstimo fechou o ano com saldo de 9,69 bilhões de reais. No ano passado, o valor quase dobrou. E em 2006 a expectativa é que essas operações atinjam 33,6 bilhões de reais.

• Levantamento da Credicard, a maior emissora de cartões de crédito do país, mostra que os portadores de cartão com renda de até 500 reais por mês movimentarão, neste ano, mais de 10 bilhões de reais. Desde 2001, esse segmento registrou crescimento de 144%, superior ao das faixas mais altas de renda.

• A LatinPanel, o maior instituto brasileiro de pesquisa de consumo domiciliar, mostrou que nos últimos dois anos as classes C, D e E passaram a consumir produtos até então considerados supérfluos.

• A Associação Brasileira de Supermercados (Abras) estima que mais da metade das compras em estabelecimentos a ela associados foram feitas com cartão de crédito – no caso, os cartões próprios das lojas, outro exemplo de crescimento espantoso, superior a 100%, desde 2000.

Quando o assunto é cartão de supermercado, a carioca Sônia Regina Vasco, que trabalha como autônoma fazendo transporte escolar, é especialista – tem três. Com eles, comprou, em pouco mais de um ano, uma TV de 29 polegadas, churrasqueira, som, DVD e ventilador, tudo parcelado em dez vezes. "É uma maravilha, porque a gente pode dividir as compras em várias parcelas sem sobrecarregar o cartão de crédito tradicional", diz. Esse fenômeno pode ser visto pelo lado negativo. As pessoas estariam se endividando por estar mais pobres, e o resultado previsível disso é que, a médio prazo, elas não conseguirão honrar os compromissos. Não é o que mostram os números. A renda média das famílias realmente recuou em relação a 1995, auge do Plano Real. No entanto, desse ano até 2005, o salário mínimo cresceu acima da inflação (329% contra 147%), enquanto alimentos e eletrodomésticos subiram abaixo do INPC. São fatos que beneficiaram diretamente as classes C, D e E, e é por isso que pessoas como Márcia, Gilson e Sônia se tornaram clientes atraentes como tomadores de crédito.

À mudança ocorrida na ponta do consumo soma-se a experiência acumulada com erros do passado recente, quando empresas sem nenhuma experiência financeira investiram nas vendas a prazo para aproveitar a onda de consumo que se seguiu ao Real. Não deu certo, claro. Agora, a situação é diferente, e a mudança pode ser explicada por duas palavras, analisa Alvaro Musa, diretor da Partner. "Estabilidade, sem a qual não pode haver crédito, e profissionalização, com desenvolvimento de tecnologias adequadas de análise de risco, são a chave do que está acontecendo", diz o executivo, que foi presidente da Credicard e da Fininvest e diretor do Citibank. Renato Meirelles, diretor do instituto de pesquisa Data Popular, especializado no mercado de baixa renda, diz que a maior prova da mudança é o bom desempenho das empresas que descobriram cedo o potencial desse filão. "Não é por acaso que o rapaz das Casas Bahia ri tanto", brinca.

Michael Klein, presidente das Casas Bahia, tem bons motivos para concordar. No ano passado, em suas 504 lojas (a meta é chegar a 1.000 em 2010), foram vendidos 4,1 milhões de celulares, 1,7 milhão de DVDs e 2,2 milhões de televisores. Ele atribui o sucesso da rede, a maior varejista de eletrodomésticos e móveis do país e uma das primeiras a apostar na força do consumo popular, exatamente à política de crédito que desenvolveu. Dependendo do bem a ser adquirido, qualquer pessoa tem acesso a um crédito inicial de dois salários mínimos sem exigência de comprovação de renda. Desde o ano passado, as Casas Bahia associaram-se ao Bradesco para financiar parte de suas vendas a prazo, num casamento cada vez mais comum e lucrativo. "A vantagem é que em vez de usar o lucro para financiar o crediário podemos usá-lo para investir em expansão", diz Klein. Traduzindo, isso significa 200 milhões de reais sendo investidos neste ano na abertura de novas lojas e centros de distribuição.

Empresas estrangeiras também começam a se interessar pelo crédito ao consumidor no Brasil. A francesa Cetelem, do grupo BNP Paribas, o segundo maior da União Européia, acaba de fechar parceria com a Casa&Vídeo, uma das mais populares do Rio de Janeiro (onde tem 61 lojas, além de oito no Espírito Santo), para financiamento do crédito direto ao consumidor e a emissão de um cartão da loja com a bandeira Aura. Eduardo Teixeira, diretor financeiro da rede, espera em três anos atingir 1 milhão de cartões. "Temos certeza de que existe uma grande camada de consumidores sem crédito, e é preciso atendê-los", diz. No HSBC, o investimento no crédito pessoal é uma estratégia mundial. Em 2003, o banco comprou a Household International, a segunda maior companhia americana de crédito ao consumo, que passou a se chamar HSBC Finance Corporation e a orientar toda a atividade do banco nessa área. No mesmo ano, comprou a Losango, líder do mercado brasileiro, com 17 milhões de clientes, com o objetivo específico de ganhar espaço nas classes C, D e E, que não são os correntistas preferenciais do banco.

O HSBC não é a única grande empresa global a seguir essa rota. Esse público é tema de um dos livros mais lidos pelos executivos de varejo e bancos no mundo atualmente, A Riqueza na Base da Pirâmide, do economista indiano C.K. Prahalad, professor da Universidade de Michigan. Há 3 bilhões de pessoas no mundo vivendo com menos de 2 dólares por dia. Essa população precisa ser vista como um gigantesco mercado, e não apenas como alvo de ações sociais, defende o economista, que dá como exemplo o sucesso da política de crédito das Casas Bahia. Guardadas as proporções, uma vez que sua renda é muito superior à que serve de base ao trabalho de Prahalad, o taxista paraense Alexandre Menezes, de 31 anos, comprova o acerto da tese. Trabalha catorze horas por dia, seis dias por semana, e tira por mês cerca de 1.800 reais, dos quais 70% se destinam ao pagamento de prestações. A maior delas é a de seu carro "novo", um Fiat Siena 2002, comprado no início deste ano. O financiamento, contraído em um banco, custa-lhe 740 reais por mês e se estenderá até 2009. O taxista gasta mais 500 reais por mês em parcelamentos, contraídos para adquirir um celular, um aparelho de som e o enxoval de seu primeiro filho, que nasceu em fevereiro e também se chama Alexandre. Ele afirma que boa parte de suas compras foi feita para melhorar seu rendimento na praça. "Tenho mais clientes porque o porta-malas é grande. E passei a fazer basicamente as corridas das pessoas que me ligam no celular", conta.

O caso de Menezes é o melhor exemplo do que se chama círculo virtuoso. Seu endividamento é alto, mas compatível com o que ele consegue pagar e, principalmente, lhe proporciona acesso a bens que o ajudam a aumentar sua renda e, conseqüentemente, a melhorar sua qualidade de vida. Extrapolado para o conjunto da economia, seu exemplo mostra que o crédito pode significar um importante motor do crescimento. Ao propiciar o aumento do consumo, obriga as empresas a produzir mais, portanto a empregar mais, isso aumenta a renda da população, que pode comprar mais, melhorar de vida, e assim por diante.

Esse é o melhor cenário. É isso que acontece nos Estados Unidos, onde o endividamento é muito mais alto que no Brasil e o crédito efetivamente está na base da maior economia do mundo. Mas ainda não se pode ter certeza de que ele se confirmará aqui. Os juros continuam na estratosfera, e basta fazer algumas contas para perceber como é fácil o consumidor meter os pés pelas mãos na hora de pagar o crediário. Uma geladeira de 800 reais, com juros de 6,09% ao mês (taxa já calculada pela nova Selic), sai por suaves doze prestações de 95,89 reais, sem entrada. O risco é o cidadão se animar com as condições e começar a acumular compromissos.

A Serasa, empresa especializada em análise de crédito, fez um levantamento e constatou que o perigo mora no décimo mês depois da compra. Normalmente é aí que começam os atrasos de pagamento. Outro tipo freqüente de problema acontece com os tomadores de crédito consignado, que, como têm desconto em folha, acabam vendo o orçamento minguar. O risco aumenta quando o empréstimo é feito para ajudar outras pessoas. Elas podem não ter como pagar, e a conta estoura do mesmo jeito. A pensionista carioca Ana Pérola de Castro Oliveira, 47 anos, já pegou quatro empréstimos em menos de dois anos, totalizando 4.600 reais – valor cinco vezes maior que sua renda. Nenhum para uso próprio. "Só empresto a pessoas de confiança", diz Ana, que se orgulha de nunca ter tido problema. Mas é inegável que o risco é alto. Afinal, mesmo pessoas de confiança podem ter problemas que impeçam o pagamento. Nesse caso, não resta ao titular do empréstimo outra saída a não ser honrar o compromisso.

Os índices de inadimplência não estão num nível alarmante. Mas têm aumentado, e isso precisa ser monitorado com cautela. Dados do Banco Central mostram que o volume de prestações vencidas há mais de noventa dias – prazo em que o não-pagamento deixa de ser considerado um simples atraso – está na faixa de 8% do total de crédito pessoal concedido pelos bancos. Esse porcentual já foi muito maior (chegou a 13% na ressaca do consumo do Plano Real), mas também já foi menor: no ano passado, havia recuado para 6%. A Serasa, que além dos financiamentos concedidos por meio da rede bancária acompanha outros indicadores – cheques devolvidos e títulos protestados, por exemplo –, também detectou em março um aumento expressivo da inadimplência.

É preciso estar atento. O melhor cenário depende de algumas variáveis. A principal é que o Brasil invista nas condições necessárias para o crescimento e a geração de empregos, e isso inclui uma pauta de reformas já mais do que conhecida, com mudanças nas estruturas trabalhista, previdenciária e tributária do país. A boa notícia é que existem condições privilegiadas para que isso ocorra. O ex-ministro Maílson da Nóbrega, sócio da consultoria Tendências, diz que a atual expansão do crédito não tem paralelo porque também não tem paralelo o quadro com que o país se defronta atualmente. O Brasil tem inflação sob controle e política monetária e fiscal responsável. Além disso, está mais integrado à economia mundial e, por isso, mais protegido contra crises externas, como a asiática, que obrigou a um aumento brutal das taxas de juros e provocou uma onda de inadimplência em 1997. O ex-ministro aponta ainda o aumento da segurança jurídica como um fator fundamental para fazer crescer a oferta de crédito e, a médio prazo, ajudar a reduzir os juros. Diz Maílson: "Finalmente aprendemos que quem defende o devedor coitadinho acaba criando uma legião de sem-crédito."

Desempenho da Bolsa no Brasil

Ranking Setorial

Veja o desempenho dos setores mais representativos da BOVESPA

no 1º trimestre de 2006 20/04/2006

Foi realizado, no primeiro trimestre de 2006, o ranking setorial da BOVESPA, que reflete o comportamento dos 15 setores mais representativos da Bolsa durante este período. Composto por 232 empresas, que somam um valor de mercado de R$ 1,1 trilhão, o grupo representa 86,2% da capitalização total e movimentou R$ 109,8 bilhões em 2,3 milhões de negócios no período.

Dos setores analisados, destacaram-se o setor Construção e Engenharia, que alcançou a maior lucratividade no primeiro trimestre do ano com uma valorização de 50,6%, enquanto o Financeiro exibiu o maior valor de mercado ao totalizar uma capitalização de R$ 290,9 bilhões. Já o setor Telecomunicações liderou o número de negócios no período, com 422.867 operações, e o de Petróleo e Gás movimentou o maior volume financeiro, R$ 20,4 bilhões.

Dentre os 15 setores analisados, 14 apresentaram lucratividade positiva, sendo que nove apresentaram variação superior à registrada pelo Ibovespa, que acumulou alta de 13,4% nos três primeiros meses do ano. São eles: Construção e Engenharia (+50,6%); Energia Elétrica (+46,9%); Eletrodomésticos (+42,9%); Máquinas e Equipamentos (+34,7%); Comércio (+31,1%); Siderurgia (+26,8%); Papel e Celulose (+21,0%); Financeiro (+20,2%) e Transporte (+15,8%).

Esses nove setores englobam 145 empresas, representam 48,3% do valor total de mercado e, no primeiro trimestre do ano, responderam por 42,7% dos negócios e 41,3% do volume financeiro à vista na Bolsa. Com desempenho abaixo do índice figuram os segmentos Mineração (11,5%) Telecomunicações (9,2%); Alimentos (8,8%); Tecidos, Vestuário e Calçados (6,9%) e Petróleo e Gás (4,8%). Apenas Petroquímica acumulou resultado negativo no período (–4,5%).

O levantamento considerou os setores Alimentos (20 empresas), Comércio (14), Construção e Engenharia (18), Eletrodoméstico (4), Energia Elétrica (33), Financeiro (29), Máquinas e Equipamentos (16), Mineração (2), Papel e Celulose (8), Petróleo e Gás (5), Petroquímica (13), Siderurgia; (8), Tecido, Vestuário e Calçados (28), Telecomunicações (19) e Transporte (15).

20 abril 2006

Educação e Democracia

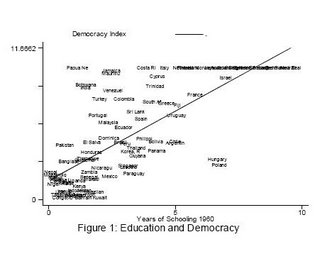

Uma das bases do regime democrático é a educação do povo. Ao longo do tempo os analistas têm mostrado que existe uma relação entre a educação e a democracia. O gráfico apresenta de um lado um índice de democracia e de outro anos de estudos, por países. É possível perceber que quanto maior o número de anos de estudos maior a democracia num determinado país.

Entretanto, algumas perguntas ainda estão sendo respondidas pelos analistas. Qual a razão de um ditato investir em educação sabendo que isso pode significar a ruína do sistema político?

De qualquer forma, a relação existente talvez indique que alguns países que hoje possuem regimes fechados possam, no futuro, ter um regime democrático. Mais ainda, países que estão procurando construir suas democracias podem ter na educação a resposta.

A figura apresentada foi extraída da pesquisa "Why does democracy need education?", feita por três autors (Glaeser, Ponzetto e Shleifer). O texto pode ser obtido no sítio www.nber.org (em PDF e inglês)

19 abril 2006

Custo de oportunidade segundo um ex-ministro

"Os pareceristas

Em carta enviada à Folha, o ex-ministro Mailson da Nóbrega se defendeu do que considerou tentativa de desqualificar o laudo que apresentou ao Banco de Minas Gerais, para a CPI do Mensalão, "provando" que a Caixa Econômica Federal fez bom negócio ao adquirir a carteira de crédito consignado de aposentados do banco.

O problema não foi o BMG ter encomendado o laudo: foram os critérios utilizados por Mailson para supervalorizar os ganhos da Caixa.

Ele compara o ganho da caixa com o que obteria com o custo de oportunidade de aplicar em CDI (Certificados de Depósitos Interbancários). Suponha que a CEF ganhe 100 no CDI; que a compra de carteira de crédito consignado permita ganhos de 150 e ela tenha ganhado 120 na operação com o BMG. Teve um lucro de 20 em relação ao CDI, mas uma perda de 30 em relação à mesma operação a preços de mercado.

Não estou afirmando que ocorreu dessa maneira. Mas apenas demonstrando que a comparação correta é com outras operações de aquisição de carteira de crédito ocorridas no mesmo período."

Fonte: Folha de S Paulo, 18/04/2006

Ebitda

A sigla corresponde a “Earning Before Interests, Taxes, Depreciation and Amortization” ou, em português, “Lucro Antes dos Juros, Impostos, Depreciação e Amortização”, também conhecido como Lajida.

Tido por muitos como um certo modismo, o Ebitda foi utilizado por diversas empresas como único índice em negociações de compra e venda, procedimento visto com reservas pelo mercado. “Ele é mais um dado que, sozinho, não funciona. Precisa de outros parâmetros para refletir a avaliação correta de uma empresa. Quando vai comprar um carro, por exemplo, você olha o consumo, a quilometragem e a pintura. Com uma empresa é o mesmo processo”, alerta Geraldo Soares, presidente do Instituto Brasileiro de Relações com Investidores (Ibri).

De fato, segundo analistas, o modismo disseminou-se rapidamente e muitas empresas, dos mais variados portes e segmentos no Brasil também passaram a considerar o Ebitda como uma importante ferramenta de avaliação de performance operacional. Ao mesmo tempo, o procedimento para calcular o Ebitda é inteiramente livre de regulamentação, ou seja, a empresa calcula o seu da maneira que desejar. Este tipo de postura chamou a atenção de entidades como a Comissão de Valores Mobiliários (CVM) e a Associação dos Analistas e Profissionais de Investimento do Mercado de Capitais (Apimec).

Para o presidente do Ibri, é necessário que a CVM estabeleça normas para estrutura o índice, já o órgão com poder para regular o mercado. Mesmo assim, alguns discordam, porque o Ebitda não é considerado um parâmetro contábil. “Ele mede o fluxo de caixa e o retorno sobre os ativos, sendo muito utilizado, mas não foi bem esclarecido. Precisamos de uma metodologia para padronizar, levando em conta as diferenças entre as empresas”, pede Soares. Segundo o executivo, com um modelo único, será possível a comparação entre o desempenho das empresas.

O Ebitda tornou-se conhecido e ganhou notoriedade no mercado norte- americano na década de 70. Naquela época, a métrica era utilizada pelos analistas como uma medida temporária para avaliar o tempo que seria necessário para que uma empresa, com grande volume de investimento em infra-estrutura, viesse a prosperar sob uma perspectiva de longo prazo. Ao excluir os juros dos recursos financiados e somando-se a depreciação dos ativos, os investidores conseguiam projetar uma medida de performance futura da empresa, considerando apenas a atividade operacional.

Contudo, ao longo do tempo, o Ebitda foi se tornando cada vez mais popular, chegando a ser comparado por muitos como uma aproximação do Fluxo de Caixa e passando a funcionar como um “amortecedor” (quando mal utilizado) em relação ao julgamento do mercado quanto ao efetivo “lucro líquido” da empresa. “Mesmo assim, é um índice importante, que faz parte da cultura do mercado, que não pára de aumentar. Temos que crescer com responsabilidade empresarial, acima de tudo”, ressalta Soares.

Entre os executivos favoráveis ao Ebitda, dois são os principais argumentos. O primeiro seria o de que, por eliminar os efeitos dos financiamentos e decisões contábeis, o Ebitda pode fornecer uma comparação relativamente boa para o analista, pois mede a produtividade e a eficiência do negócio. No segundo argumento, a variação percentual do índice de um ano em relação a outro mostra aos investidores se uma empresa conseguiu ser mais eficiente ou aumentar sua produtividade.

Para os analistas que vêem a métrica com reservas, contudo, o Ebitda não considera as mudanças no capital de giro e, portanto, sobrevaloriza o fluxo de caixa em períodos de crescimento do capital de giro, além de causar uma falsa idéia sobre a efetiva liquidez da empresa. “Lado bom e lado ruim sempre existirão, mas repito: é preciso estabelecer um parâmetro de cálculo, pois um índice tão admirado pelo mercado tem que ter uma fórmula”, resume Soares.

Norte-americanos mostra-se cautelosos com a métrica

Principalmente após os escândalos contábeis de grandes corporações norte-americanas, como a Enron e a Worldcom, a preocupação com o Ebitda vem crescendo. Especialmente nos Estados Unidos, muitas companhias que davam excessiva ênfase à métrica em suas comunicações sobre os resultados voltam a focar muito mais no lucro por ação e dar mais atenção a outros indicadores.

Muito embora a ênfase possa vir a ser menor, analistas prevêem que o Ebitda continuará sendo muito utilizado porque é um bom indicador para a avaliação da tendência dos lucros da atividade principal de uma empresa. Adicionalmente, parece que, de forma gradual, haverá uma compreensão melhor de que, por existir diferenças significativas entre os dois, o Ebitda não é ideal em substituição ao Fluxo de Caixa Operacional. Assim, este continuará sendo a melhor forma de saber o quanto o cofre de uma companhia está produzindo.

No Brasil, executivos do mercado de capitais acreditam que o Ebitda permanecerá muito utilizado pelo mercado, principalmente na avaliação de empresas, e deve continuar valorizando mais a variação percentual de crescimento ou queda do indicador em relação ao período anterior do que o valor isolado do Ebitda.

CVM solicita maior consenso na padronização

No ofício circular CVM/SNC/SEP, de janeiro de 2006, a Comissão de Valores Mobiliários finalmente constata que as companhias abertas vêm o Ebitda como uma medição paralela às convencionais, apresentadas nas demonstrações contábeis. Essa medição também é largamente utilizada como um tipo de fluxo de caixa da companhia para fins diversos como a capacidade de servir a dívida, comparada aos recursos aplicados na empresa (valor de mercado mais dívida líquida a valor presente), ou utilizada como um múltiplo para avaliação de empresas, dentre outras aplicações.

Conforme a Comissão, vem sendo observado pelas entidades representativas do mercado de capitais que a informação do Ebitda está sendo elaborada e divulgada de forma muito particular pelas companhias abertas e de forma divergente entre elas.

“Essa situação torna difícil compreender tanto a formação do número apresentado quanto a sua integração ou conciliação com os outros números da Demonstração do Resultado, além de não ser comparável”, alerta Daniel Maranhão, auditor da BDO Trevisan. Essas medições, portanto, não são diretamente extraídas da mesma estrutura da demonstração do resultado construída segundo os princípios e normas contábeis, mas incluem e excluem montantes não previstos nessas normas.

Segundo a CVM, as medições não baseadas em normas contábeis são definidas como aquelas que incluem ou excluem montantes não previstos nas medições econômicas associadas às normas contábeis mais diretamente comparáveis. Esses ajustes pretendem refletir a visão da administração sobre a geração de recursos pela companhia, mas devem, também, estabelecer uma relação com as medições previstas nas normas contábeis. Como exemplo, a companhia ao divulgar uma medição semelhante ao Ebitda deve estabelecer uma reconciliação com a medição econômica baseada nas normas contábeis mais diretamente comparável com o Lucro Operacional.

No ofício a entidade sugere alguns modelos de construção do Ebitda, que servem como “um possível exercício de julgamento do administrador e não têm a pretensão de serem apresentados como uma solução única para o problema dos itens que devem ser incluídos ou excluídos em cada medição divulgada”, explica o ofício. Maranhão acredita que existe a necessidade de esclarecimento complementar e sobre as medições divulgadas dos conceitos e objetivos presentes na elaboração e divulgação do índice. “Deve-se considerar esse conjunto como base para a compreensão pelo usuário da construção da medição não baseada na estrutura contábil elaborada segundo as normas e práticas contábeis”, conclui o auditor.

Instituição avalia restrições técnicas e limitações do índice

O Moody´s Investors Services foi uma das muitas instituições que pesquisaram a validade do Ebitda como métrica. O levantamento é rico em dados que mostram claramente a falência do índice quando usado fora das condições limitadas a que se aplica.

Segundo a instituição, a exemplo do Lucro Econômico, o Ebitda é um item manipulável, mesmo sem se desobedecer qualquer regra legal ou contábil. Mudanças de critérios de depreciação e amortização, de avaliação de estoques, de remuneração da Administração, de apropriação das variações patrimoniais de investimentos, entre outras, são exemplos de como se pode melhorar ou piorar o lucro e o Ebitda da companhia, sem quebrar qualquer regra contábil estabelecida.

“Para negociações de compra e venda ele é um parâmetro fraco, servindo mesmo para publicação em jornais, com um modelo mais simplificado”, esclarece o auditor Roger Artur Lahm. Segundo ele, ganhos atípicos durante o ano podem facilmente inflar o Ebitda, mostrando uma saúde financeira não-usual.

A pesquisa do Moody´s constatou que investidores mais sofisticados utilizam o Fluxo de Caixa Livre em substituição ao lucro tradicional, atribuindo àquele maior confiabilidade, porque representa o quanto efetivamente sobra de dinheiro no caixa da empresa, depois de se deduzir os investimentos em capital fixo e de giro necessários para manter o crescimento nas vendas. Porém, isto deve ser feito antes de pagar seus financiadores: acionistas (dividendos) e bancos (juros).

Ainda segundo o estudo, o Ebitda também não considera o montante de reinvestimento requerido, o que é especialmente grave no caso de empresas com ativos de vida útil curta. Empresas de alta tecnologia, de transportes e várias outras cujos ativos tornam-se obsoletos em curto espaço de tempo correm o risco de perder espaço de mercado ou até desaparecer, se não se atualizarem na mesma velocidade dos concorrentes. “O conceito muito genérico do Ebitda permite que diversas formas de cálculo sejam adotadas, o que não é saudável e, por isso, a CVM quer agir. Ela apenas pede que as empresas mostrem como estão calculando seu Ebitda”, complete Lahm.

Além disso, o Ebitda, isoladamente, nada revela sobre a qualidade do lucro da empresa. Ao somar-se a depreciação e a amortização, pode-se conseguir Ebitda positivo, se os valores forem suficientemente grandes para cobrir o prejuízo e deixar um saldo. Estes e outros pontos têm tirado o sono de investidores, que apóiam a necessidade de regulação do Ebitda.

Custo Médio de um Sistema de Risco

Segundo notícia do jornal Valor Econômico de 17 de abril o custo médio para implantar um sistema de risco numa instituição financeira é de US$70 milhões:

“A avaliação é do diretor de serviços financeiros globais para a América Latina da Ernst & Young, o espanhol Jose Molina. A Ernst & Young divulgou na semana passada estudo que sugere que o custo médio de implementação de Basiléia 2 é de US$ 70 milhões para cada banco. Molina afirmou que esse valor refere-se ao investimento necessário aos grandes bancos. Para os bancos latino-americanos, disse, o valor deve ser menor, mas certamente envolve "milhões de dólares".

O especialista detalhou que os maiores gastos serão na constituição, validação e checagem da base dados - necessária para que os bancos possam sejam autorizados a adotar os modelos internos de avaliação de risco, que garantem a otimização do capital e, portanto, maior vantagem competitiva em relação aos concorrentes. Os bancos que não puderem usar os modelos avançados de avaliação de risco - por questão de porte ou capacidade financeira - terão de se contentar com os modelos padronizados de ponderação, semelhantes aos atuais, que acabam pecando pelo excesso de exigência ao trabalhar com dados médios.”

A princípio a implantação do Basiléia 2 teria como efeito a redução no risco do crédito, que poderia gerar uma economia positiva para a sociedade. Entretanto o alto custo deve ser repassado para o crédito, indicando um maior custo. Obviamente os especialistas que foram consultados pelo jornal dizem que os benefícios são positivos (óbvio, eles estarão ganhando muito dinheiro com isso). Para esses especialistas o custo do capital tende a ser mais justa com os bons clientes.

18 abril 2006

Valor de um intangível

Sofrendo de mal de Parkinson desde 1984, o ex-campeão, aos 64 anos, mostra sua importância ao comercializar sua imagem para uma empresa que já cuida da mansão e música de Elvis Presley.

Atualização (março de 2016): A CKX Inc. é agora denominada Core Media Group.